太平洋证券股份有限公司郭梦婕,肖依琳近期对立高食品进行研究并发布了研究报告《立高食品:奶油延续高增表现,Q3盈利改善明显》,本报告对立高食品给出买入评级,认为其目标价位为43.56元,当前股价为36.63元,预期上涨幅度为18.92%。

立高食品(300973) 事件:公司公布2024年三季报,2024年前三季度实现收入27.17亿元,同比+5.2%,实现归母净利润2.03亿元,同比+28.2%,扣非净利润1.92亿元,同比+31.3%。其中2024Q3实现收入9.36亿元,同比-1.1%,归母净利润0.68亿元,同比+35.1%,扣非净利润0.67亿元,同比+57.4%。 商超表现疲软拖累整体收入增长,奶油产品延续强劲增势。Q3受到商超渠道产品上架调整影响,收入略低于预期。分产品来看,2024年前三季度公司冷冻烘焙同比下降约7%,主因商超渠道上架节奏影响;烘焙原料同比增长约30%,主由稀奶油新品热销拉动增长,前三季度奶油类产品同比+70%。分渠道来看,公司饼房流通渠道同比增长约11%,在稀奶油产品驱动以及公司对头部经销商的政策扶持下,前三季度饼房渠道实现双位数增长。商超渠道收入同比下降约10%。主因核心单品调试上架以及基数较高影响;餐饮、茶饮及新零售渠道收入同比增长近20%,新客户逐步贡献收入增长。 控费提效行之有效,盈利水平明显提升。2024Q3公司毛利率同比-0.6pct至31.3%,毛利率下降主因Q3油脂及进口乳制品价格涨幅较大,以油脂、进口奶制品为主要原材料的奶油销售占比提升较快影响。费用方面,Q3公司销售/管理/研发费用分别同比-2.2/-1.0/-0.7pct,Q3公司严格落实费用预算执行,注重费用投入产出比,各项费用比例实现稳中有降,同时公司已搭建费控信息系统提高预算管理的准确性和效率,并进一步优化供应链管理体系,优化供应链交付能力。此外Q3公司资产减值损失计提922万元,环比Q2有所提升,主因新品上市后生产效率较低带来的存货叠加,以及部分应收账款集体坏账损失,目前这部分应收已在陆续回款过程中,部分坏账损失有望冲回。综上,通过控费提效管理,公司Q3净利率同比+1.9pct至7.1%,盈利水平提升明显。 奶油新品增长势头较好,年内盈利有望实现弹性增长。今年公司围绕“大单品、大客户、大经销商”策略,提升公司运营效率和规模效应,精简经销商数量,资源向头部优质经销商倾斜,经营改善效果逐步体现。近期公司第二座UHT奶油工厂已完成检验,将于Q4进入正式生产阶段,进一步巩固公司在奶油技术及规模优势。Q4进入旺季备货阶段,预计公司将相应提供一定促销政策支持,奶油有望延续高速增长态势。奶油行业属于烘焙原料中销售规模较大的子品类,且相 守正出奇宁静致远 比其他烘焙原料来说研发、生产壁垒更高,可获得较强粘性以及较高的盈利水平。目前国内呈现冷藏奶油替代冷冻奶油的消费趋势,未来以稀奶油为代表的奶油产品还有较大的升级成长空间。公司与华住会、头部茶饮客户签署战略合同,与塔斯汀、百胜等已有大客户合作效果也有望将在年内逐步体现,预计今年公司餐饮渠道将延续高增趋势。商超渠道新品正在储备过程中,加上老品将重新优化,有望于Q4陆续上市,追赶前期因为产品上架调整导致的销售缺口。 投资建议:我们预计2024-2026年收入38.0/42.3/47.5亿元,归母净利润2.7/3.4/3.9亿元,同比+268%/25%/17%,对应PE为22/18/15X。我们按照2025年业绩给22倍PE,一年目标价43.56元,维持“买入”评级。 风险提示:食品安全风险;行业竞争加剧;原材料成本上涨风险;经济复苏不及预期;产能建设不及预期。

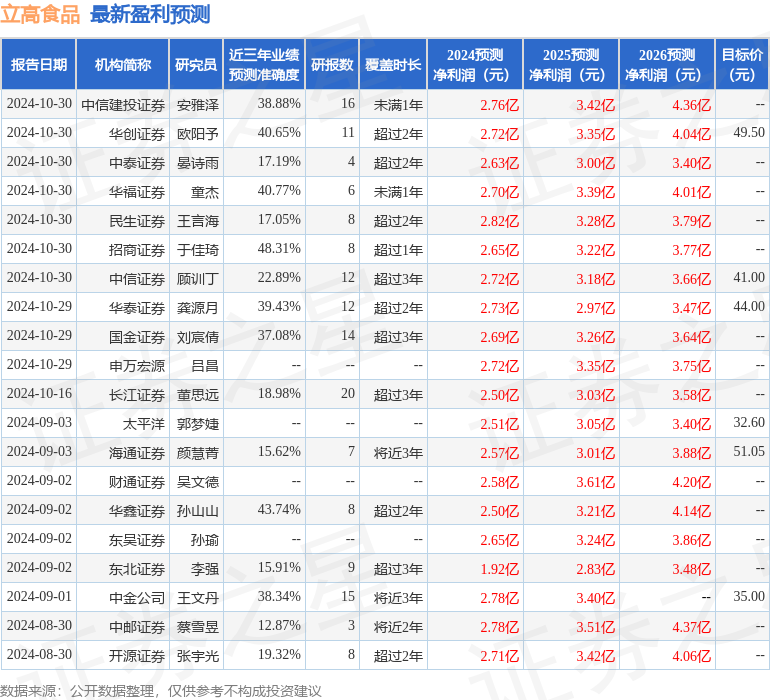

证券之星数据中心根据近三年发布的研报数据计算,招商证券于佳琦研究员团队对该股研究较为深入,近三年预测准确度均值为48.31%,其预测2024年度归属净利润为盈利2.65亿,根据现价换算的预测PE为23.34。

最新盈利预测明细如下:

该股最近90天内共有22家机构给出评级,买入评级17家,增持评级5家;过去90天内机构目标均价为41.54。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论