国金证券股份有限公司刘宸倩近期对立高食品进行研究并发布了研究报告《内控持续优化,盈利能力修复》,本报告对立高食品给出买入评级,当前股价为36.82元。

立高食品(300973) 公司披露三季报,前三季度实现营业收入27.17亿元,同比+5.22%;归母净利润2.03亿元,同比+28.21%;扣非归母净利润1.91亿元,同比+31.32%。23Q3实现营业收入9.36亿元,同比-1.11%;归母净利润0.68亿元,同比+35.07%;扣非归母净利润0.67亿元,同比+57.43%。 经营分析 冷冻烘焙依旧有所承压,奶油产品高速增长。分产品来看:前三季度冷冻烘焙食品收入端同比下降约7%,主要系商超渠道影响有所下滑;烘焙食品原料在奶油新品的带动下实现较好增长,前三季度同比增长约30%,其中奶油类产品受益于多款UHT奶油产品带动营收同比增长超70%。分渠道来看:24Q3经销/直销分别实现收入9.67/7.95亿元,同比+10.45%/+7.19%。分渠道来看,流通渠道受到稀奶油产品驱动及公司对头部经销商的政策支持,前三季度收入同比增长约11%;商超渠道受核心客户部分产品上架时间的安排调整,收入同比下降约10%;此外,餐饮、茶饮及新零售等渠道收入表现稳健,前三季度合计同比增速约20%。 毛利率小幅波动,控费效果明显。24Q1-Q3公司毛利率32.17%,同比-0.35pct,24Q3毛利率为31.34%,同比-0.55pct。毛利率的波动主要系奶油产品销量大幅增长,对公司产品结构有一定影响。费用率方面,公司24Q3销售费用率为10.52%,同比-2.19pct;研发费率为3.60%,同比-0.67pct;管理费用率为6.89%,同比-0.98pct;公司通过费用控制、物流优化等方面持续改善费用率表现,24Q3实现归母净利率为7.26%,同环比明显改善。 盈利预测、估值与评级 公司通过产品多元化促进增长,奶油业务增长强劲,利润方面随着公司内控的优化与产品结构的改善,利润率有望逐步改善。预计公司24-26年实现收入39.93/44.42/49.00亿元,同比+14%/11%/10%,实现归母净利润2.7/3.3/3.6亿元,同比+268%/21%/12%,对应PE为21/18/16X,维持“买入”评级。 风险提示 原材料价格波动;下游需求恢复不及预期;市场竞争加剧。

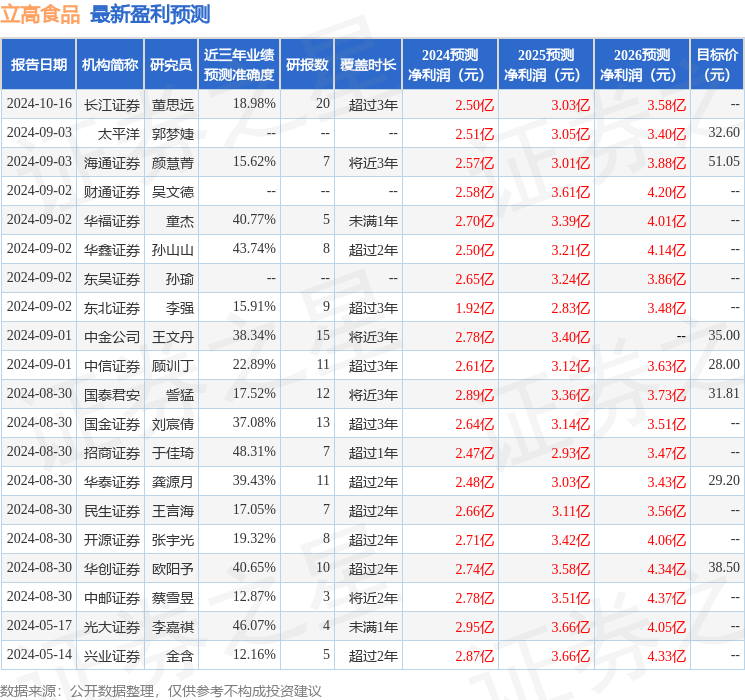

证券之星数据中心根据近三年发布的研报数据计算,招商证券于佳琦研究员团队对该股研究较为深入,近三年预测准确度均值为48.31%,其预测2024年度归属净利润为盈利2.47亿,根据现价换算的预测PE为25.22。

最新盈利预测明细如下:

该股最近90天内共有22家机构给出评级,买入评级17家,增持评级5家;过去90天内机构目标均价为41.54。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论