华安证券股份有限公司徐偲,余倩莹近期对开润股份进行研究并发布了研究报告《代工业务多元高增长,自有品牌积极出海》,本报告对开润股份给出买入评级,当前股价为19.27元。

开润股份(300577) 主要观点: 概况:箱包、服饰代工与品牌经营协同发展 开润股份主要专注于包袋、行李箱和服饰领域的研发、设计、生产和销售。业务模式方面,代工制造是公司主要业务模式,公司通过以ODM为主,OEM为辅的代工方式为Nike、Adidas、Puma、迪卡侬等运动休闲品牌以及惠普、戴尔等IT品牌供应商务包袋、户外休闲包袋、平板电脑和手机保护套、拉杆箱等箱包产品。2020年公司收购优衣库核心供应商上海嘉乐进军针织面料+成衣赛道。品牌经营业务方面,公司拥有自有品牌90分以及与小米合作运营小米品牌箱包,自有品牌于2023年扭亏为盈,经营业绩显著提升。生产方面,公司着力打造全球化布局。除中国滁州外,公司先后于2017年和2019年分别在印度、印尼建立制造基地。市场方面,业务需求主要来自海外客户。自2020年以来,国外营业收入占比以及毛利占比超过50%。2022、2023年有超过70%的营业收入和毛利来自海外市场。 行业:市场规模持续增长,集中度有待提升 市场规模方面,2023年国内/全球箱包行业规模分别为2349.16/11294.02亿元,同比增长12.60%/7.54%。随着经济发展以及出行需求的增加,欧睿数据预测到2028年国内/全球箱包行业规模将分别达到3445.11/15736.75亿元,2023-2028年国内/全球箱包行业规模CAGR分别为7.96%/6.86%,随着收入水平不断提升以及旅游出行需求不断释放,箱包产品消费预计将持续增长。市场格局方面,国内箱包行业以加工制造为主,自主品牌建设较为薄弱,根据品牌网,中国箱包品牌前10名中,只有2家来自中国大陆,分别是达派和开润旗下品牌90分且排名靠后,国内箱包行业自主品牌建设在数量和影响力两方面有较大的提升空间。2023年我国箱包行业市占率前5名分别为LVMH(11.60%)、Kering(4.70%)、香奈儿(4.10%)、爱马仕(4.00%)、Tapestry(2.30%),主要为国外知名奢侈品企业。 公司:代工业务为核心,品牌经营成效显著 1)代工业务:一方面,公司持续巩固在箱包制造领域的竞争优势,坚持深耕优质品牌客户战略,持续推进精益管理和数字信息化建设,依托在印尼、中国滁州、印度的全球化产能布局优势,在Nike、迪卡侬、VF集团、戴尔、惠普、华硕、Puma、优衣库等客户中份额均稳步提升,订单数量快速增长。另一方面,公司收购上海嘉乐,依托印尼产能布局优势不断深化与Adidas、Puma、MUJI等服装客户合作关系,不断拓展纺织服装及面料领域收入新增量。2)品牌经营:公司聚焦出行拉杆箱及背包品类,重建品牌推广体系、梳理产品系列、快速推陈出新,依托品牌力及产品力快速抢占市场份额,在“小米”箱包持续推出新品,扩充销售渠道,并推动“90分”品牌深化践行“全面出海”战略,自有品牌业务有望高增长。 盈利预测及投资建议 一方面,公司为箱包代工头部企业,依托印尼、中国滁州、印度的全球化产能布局优势,积极提升在老客户中的份额和开拓新客户,并收购上海嘉乐拓展纺织服装及面料领域收入新增量。另一方面,随着出行消费复苏,公司重建品牌推广体系、梳理产品系列、快速推陈出新,自有品牌业务步入快速增长通道。我们预计公司2024-2026年营收分别为42.42/51.83/60.68亿元,分别同比增长36.6%/22.2%/17.1%;归母净利润分别为3.69/3.63/4.72亿元,分别同比+219.3%/-1.7%/+30.0%。截至2024年8月28日总股本及收盘市值对应EPS分别为1.54/1.51/1.97元,对应PE分别为12.24/12.45/9.57倍。首次覆盖,给予“买入”评级。 风险提示 客户集中度较高的风险,原材料价格波动与劳动力成本上升风险,经营规模扩张带来的管控风险,汇率波动的风险。

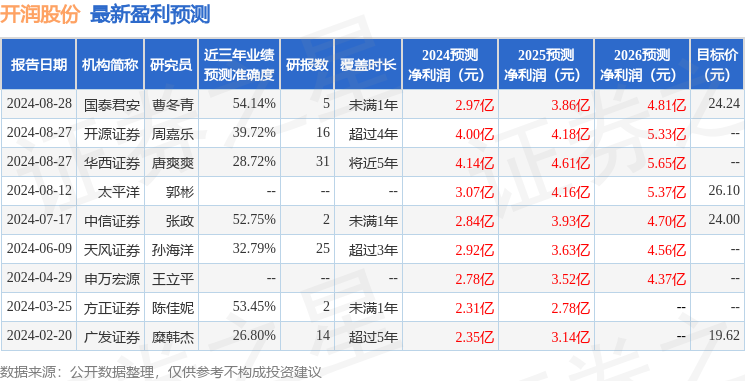

证券之星数据中心根据近三年发布的研报数据计算,国泰君安曹冬青研究员团队对该股研究较为深入,近三年预测准确度均值为54.14%,其预测2024年度归属净利润为盈利2.97亿,根据现价换算的预测PE为15.54。

最新盈利预测明细如下:

该股最近90天内共有8家机构给出评级,买入评级6家,增持评级2家;过去90天内机构目标均价为23.32。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论