中原证券股份有限公司刘冉近期对安琪酵母进行研究并发布了研究报告《2024年中报点评:境外市场高增,二季度改善显著》,本报告对安琪酵母给出增持评级,当前股价为30.18元。

安琪酵母(600298) 投资要点: 公司发布2024年半年报:上半年,公司实现营业总收入71.75亿元,同增6.87%;实现扣非归母净利润5.96亿元,同比降2.47%。其中,二季度公司实现营收36.92亿元,同增11.31%;实现扣非归母净利润为3.01亿元,同增7.32%。二季度的收入和利润增长均较一季度有所改善。 国内市场的销售增长不及1%。上半年国内销售实现收入43.15亿元,同比增0.89%。其中,包材业务的收入同比下降9.04%,但是考虑到包材业务的收入比重仅有4%至5%,判断上半年国内市场的酵母销售增长有限。根据我们的测算,国内市场的二季度收入为22.11亿元,相比上年同期的20.73亿元增长6.66%,二季度国内市场的销售情况较一季度明显改善。 国外市场的酵母销售保持高增。上半年境外销售实现收入28.24亿元,同比增17.89%。截至中期境外收入比重升至39.36%,同比提升3.68个百分点。其中,埃及工厂的销售额同比增长13.56%,达到5.36亿元。 酵母毛利率上升显著,包材业务的毛利率下降近半。上半年酵母主业的毛利率升至26.26%,同比提升0.75个百分点,在国内糖蜜成本下行的促进下,酵母主业盈利水平回升显著。但是,包材业务的毛利率同比下降7.36个百分点至7.9%,盈利下行的主要原因是销售收入减少导致了规模效应减弱。 随着海外市场扩张以及资产运营规模扩大,公司的财务和销售费率均有所上升。上半年,公司的财务和销售费率分别同比增加0.38和0.11个百分点。由于主要费率上升,销售净利率下降0.51个百分点至9.88%。 投资评级:我们预测公司2024、2025、2026年的每股收益分别为1.57、1.80和2.05元,参照公司8月16日收盘价,对应的市盈率分 第1页/共4页 别为19.34倍、16.84倍和14.79倍。我们调降公司评级为“增持”。 风险提示:如糖蜜成本不能持续下行,主业盈利回升将会受限;财务、销售等费率持续升高,将侵蚀公司盈利。下阶段如美国经济走弱,将会影响公司在美业务的发展;经济衰退如波及其它经济体,公司的海外业务将会受到冲击。国内市场的酵母需求恢复较为缓慢。

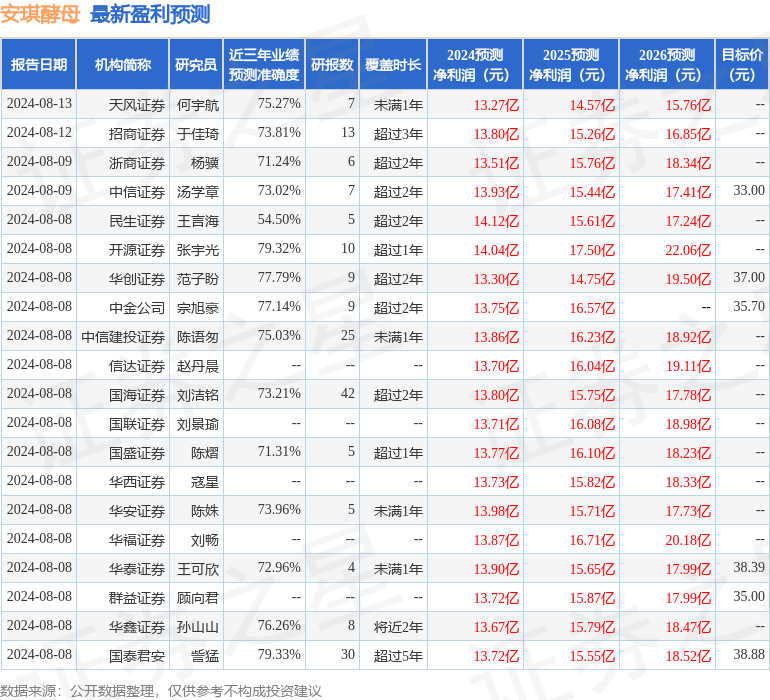

证券之星数据中心根据近三年发布的研报数据计算,国泰君安訾猛研究员团队对该股研究较为深入,近三年预测准确度均值为79.33%,其预测2024年度归属净利润为盈利13.72亿,根据现价换算的预测PE为19.1。

最新盈利预测明细如下:

该股最近90天内共有29家机构给出评级,买入评级22家,增持评级7家;过去90天内机构目标均价为37.12。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

精彩评论