中邮证券有限责任公司蔡明子,龙永茂近期对上海医药进行研究并发布了研究报告《商一体化龙头企业,整装待发迎边际催化》,本报告对上海医药给出买入评级,当前股价为19.19元。

上海医药(601607) 投资要点 工商一体化龙头企业,基本盘稳固,资产结构优化有望带动释放业绩增量 上海医药是工商一体化的大型综合型龙头企业。2010年,上海医药于A股上市,次年于港股上市。上市后的上海医药加快了业务布局的步伐,通过收购科园信海和康德乐奠定了公司在商业领域的领先地位,与云南白药的混改协同,又开启了公司发展的新篇章。 商业板块中高毛利CSO业务收入体量有望快速增加,利润贡献占比将快速提升。公司是国内全国性医药流通龙头企业和领先的进口药品服务平台,位列2022年全国药品批发企业百强第2位。营业总收入主要由商业板块贡献,占比约90%。2023年年末,公司与赛诺菲达成合约销售战略合作。该合作涉及重点疾病领域20多个产品,合约规模超50亿。2023年公司药品CSO业务销售金额约29亿元,因此我们判断2024年CSO业务收入规模有望快速增长。同时,CSO业务毛利率预计超20%,远高于传统配送业务不到10%的毛利率,利润贡献占比有望快速提升。公司与赛诺菲的合作涵盖范围广泛,合作程度深远,有助于公司积累行业口碑,为后续在药品CSO领域长远发展打下坚实基础。 工业板块在化药与中药领域实力雄厚,创新药在研产品逐步进入收获期。2023年工业板块实现销售收入262.57亿元,同比减少1.87%,主要受到重点产品降价等影响;其中中药收入98.17亿元,同比增长10.30%。公司目前中药有16个过亿品种,拥有六个中华老字号品牌,包括“鼎炉”、“神象”、“雷氏”、“龙虎”、“宏仁堂”、“余天成”在内的品牌历史悠久、文化底蕴深厚。公司与云南白药、天津医药构成“云天上”联盟、强强联合在中药领域的业务协同有望助推公司中药业务蓬勃发展。创新药方面,公司2020年发起设立500亿生物医药产业基金;2021年与中科院、张江集团等单位共同组建上海生物医药前沿产业创新中心,研发实力得到多维度增强。同时研发管线逐步进入兑现收获期,公司工业板块有望迎来较快发展。目前已有安柯瑞(重组人5型腺病毒)、凯力康(尤瑞克林)、培菲康(双歧杆菌三联活菌)3款创新药,兰索拉唑碳酸氢钠1款改良型新药上市。另有多款产品在临床研究中后期,管线梯度布局丰富,后续有望持续兑现收入。 管理层改革完成,降本增效促使经营活力不断释放 目前公司管理层换届完成,新董事长已经就任,同时公司引入外部监督管理机制,核心管理层来自包括大股东上实集团、云南白药和上药体系,高管团队具备丰富的企业管理经验,体制机制改革得到进一步深化。新管理层上任后推动一系列降本增效工作,对销售平台进行南北融合,缩减收益不明显的研发项目,有效降低各项费用,公司经营活力有望不断提升、业绩预计逐步释放。 盈利预测:我们预计公司2024-2026年实现归母净利润分别为53.07/58.52/64.40亿元,对应EPS分别为1.43/1.58/1.74元,当前股价对应PE分别为13.56/12.30/11.18倍,首次覆盖,给予“买入”评级。 风险提示:研发进度不及预期,合作进展不及预期。

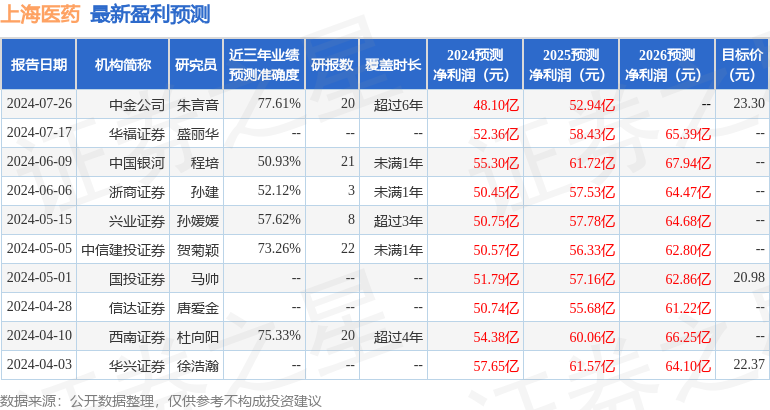

证券之星数据中心根据近三年发布的研报数据计算,中金公司朱言音研究员团队对该股研究较为深入,近三年预测准确度均值为77.61%,其预测2024年度归属净利润为盈利48.1亿,根据现价换算的预测PE为14.72。

最新盈利预测明细如下:

该股最近90天内共有5家机构给出评级,买入评级4家,增持评级1家;过去90天内机构目标均价为23.3。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

精彩评论