涨跌纷纭——一周大科技表现

美股的轮动持续,并且由科技股带领一票今年涨幅较大的公司回调,使得纳斯达克指数近期连续大跌。尽管宏观面上降息的概率增大,但市场的“多头情绪”显然已经被打破,投资者之间分歧加大,也导致了波动性开始增大。

随着财报季的来临,预期打得较满的公司可能会接受更大的考验。Netflix本周财报相对较好,但众多误解,仍然给市场吓出一身冷汗。

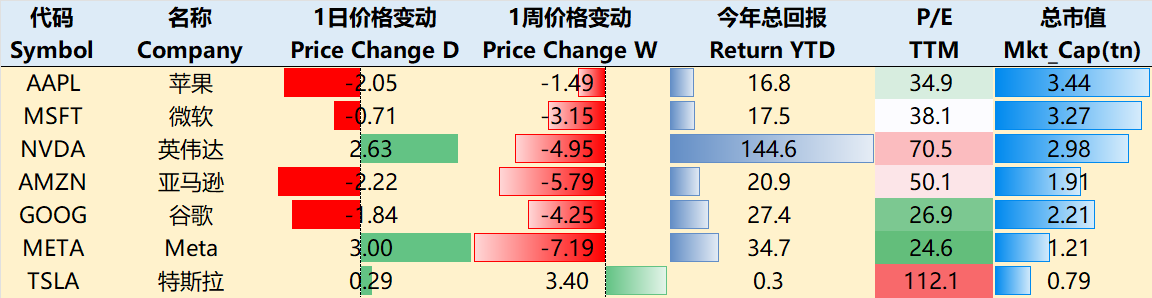

至7月18日收盘,过去一周表现最好的是 特斯拉 +3.4%,其余悉数回调。 苹果 -1.49%, 微软 -3.15%, 谷歌 谷歌A -4.25%, 英伟达 -4.95%, 亚马逊 -5.79%, Meta Platforms -7.19%。

影响资产组合的核心交易策略——一周大科技核心观点

市场跌得猝不及防,有哪些原因?

大跌起因:对冲基金的大规模减持“de-grossing”,这种减持是“同时减少多头和空头头寸”,也是2022年11月以来的最大规模的对冲基金减仓行为。从板块来看,主要由信息技术部门引领,其次是工业、医疗保健、非必需消费品和通信服务。

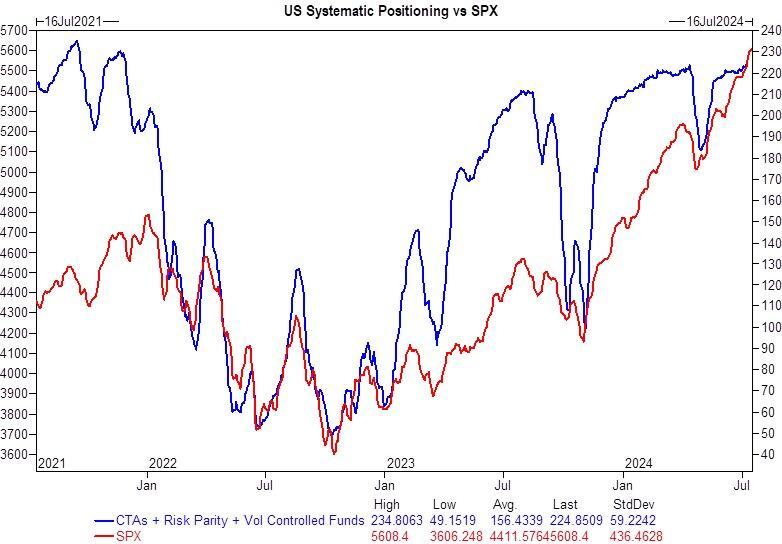

影响深度:“AI驱动”的波动性放大,这是指算法在金融市场中的广泛应用而导致的市场波动性增加。由于AI交易系统能够实时分析大量市场数据,并迅速做出交易决策,越来越多的投资者和机构采用AI交易策略,市场的整体行为可能变得更加一致,导致在特定条件下的集体行动,从而引发更大的市场波动。

整体的系统性资金的持仓情况与标普500指数相关度

估值支撑:投资者对这些超买过度的公司的基本面的担忧,也渐渐浮上台面。

宏观环境:无论是大选年的动荡,还是降息与“经济软着陆”的担忧,都会让避险情绪升温。

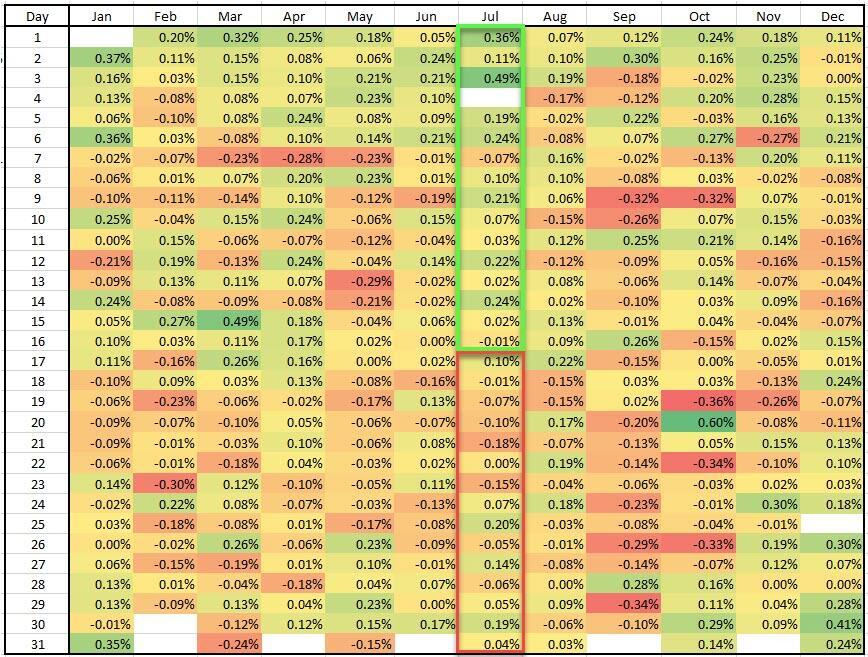

根据历史数据,7月下旬往往也是大盘回调集中的日子,所以更容易造成交易员“提前抢跑”。

接下来会出现什么样的情况?

成长小盘股,尤其是此前被过度做空的中小盘股,在经历了“负的YTD回报之后“,正在开始因空头平仓以及”Short Squeeze“而回升,并且由于板块轮动的加速和降息预期逐渐升高,成长股将迎来机会;

防御类的公司,道指以及权重股进一步因其避险性和价值属性,短暂的获得资金流入。但如果市场的回调持续,这类公司依旧会回吐现阶段的涨幅。

货币市场基金,以及新兴市场的股市,通常会在大选前出现资金流入。前者是因为对冲基金的“de-grossing”以及去杠杆,后者则是因为美元潜在的回调预期。

对大科技公司来说,资产质量过硬,行业周期仍处于上升的,可能更抗跌一些。例如英伟达,作为AI行业的龙头,以及目前仍强于预期的业绩,在回调过程中还是会迎来不少此前却步的投资者抄底。当然,在财报季表现无可挑剔(当季业绩、指引均超预期,能打败对增速下滑的质疑的)则是最直接的支撑。

期权观察家——大科技期权策略

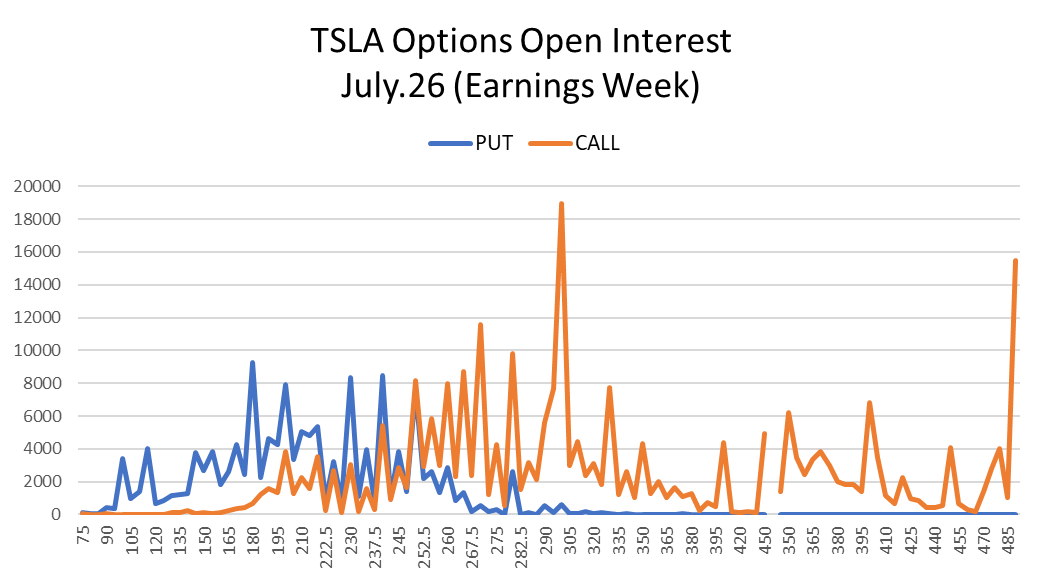

特斯拉将在下周迎来Q2财报,考虑到近期的情绪反转,以及对Robotaxi的预期,投资者相对于目前比较透明的当期业绩之外,更关注Elon Musk对接下来两个季度的展望。

从期权分布来看,下周到期的Call未平仓量仍然大于Put,而260和280的Call分布仍然是最要的位置,但是IV差并不是很大。当然,300整数关口的量也比上周高了不少。无非就是两个信号:

如果业绩符合预期,指引也在预期内,那就有可能保持当前位置,适合进行卖空波动率的交易;

如果有更进一步的展望,且投资者期望增强,那就有可能进一步冲击年内的新高,280和300的价外Call都有较强的上升预期。

再给个持仓大科技股的理由——为何"TANMAMG"组合总超大盘?

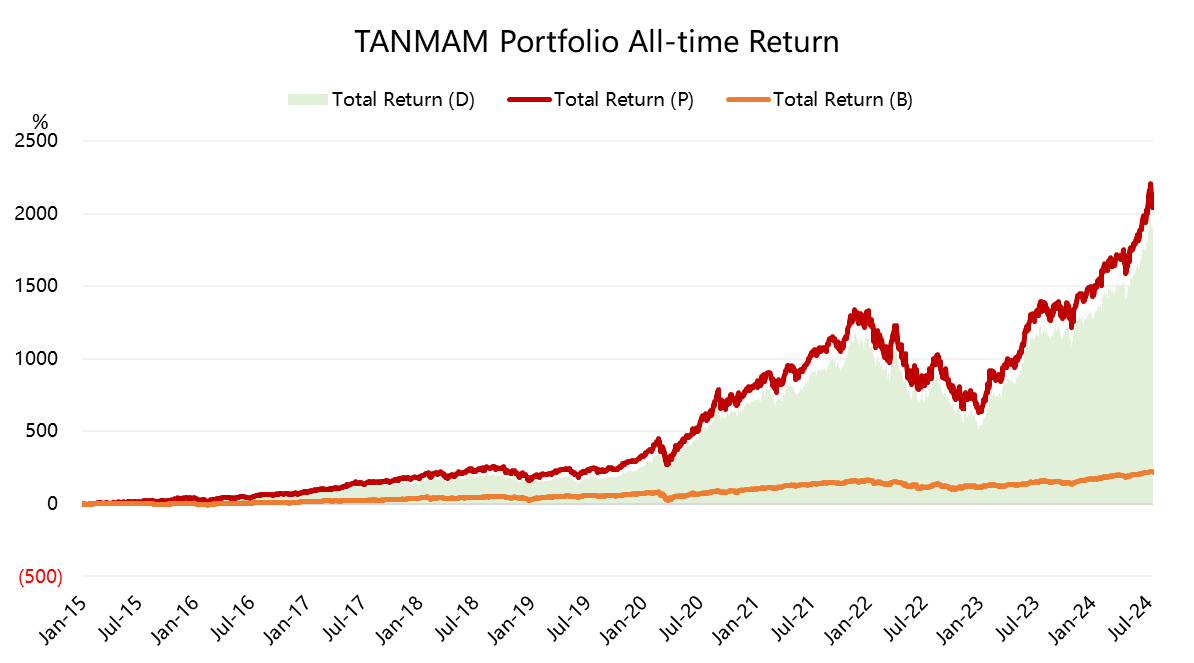

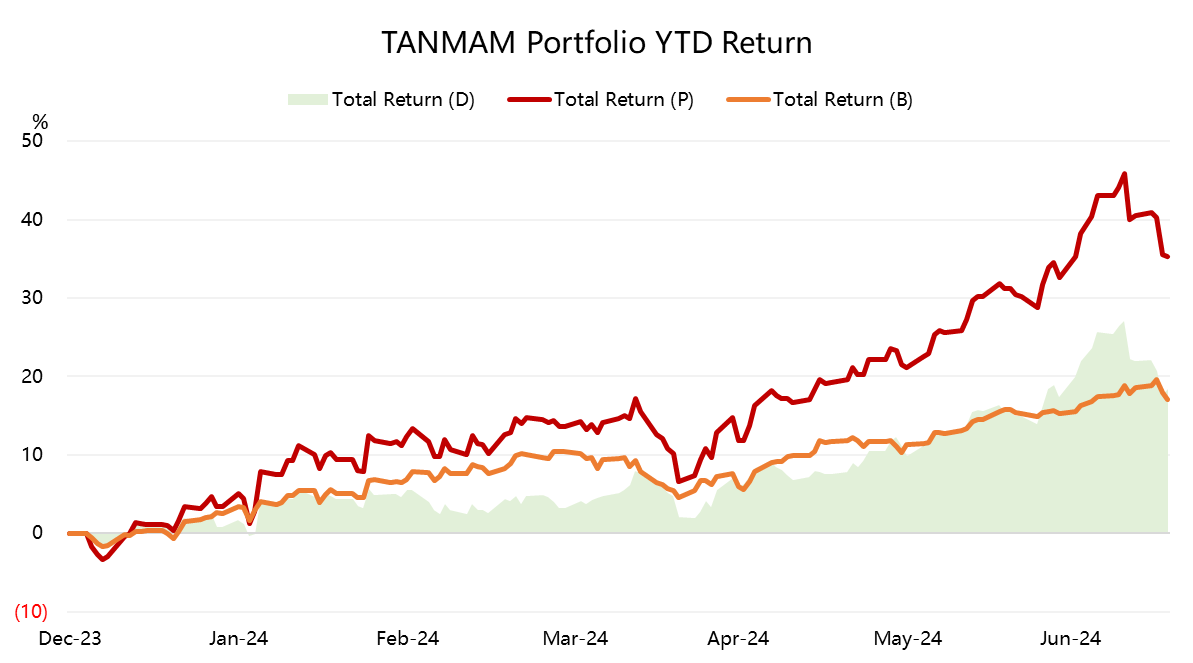

七巨头(Magnificent Seven)组成一个投资组合(“TANMAMG”组合),等权重、每季度重新调整权重。回测结果从2015年以来表现是远超标普500的,总回报达到了2041%,同期 标普500 回报218%,在创新高后回调。

本周大盘创下新高,组合今年以来的回报为35.35%,超过 标普500ETF 的17.01%。

过去一年组合的夏普比率回落至为1.9,而SPY为1.7,组合的信息比率为1.2.

精彩评论