华安证券股份有限公司邓欣,罗越文近期对东鹏饮料进行研究并发布了研究报告《东鹏饮料24Q2点评:主业新品双超预期》,本报告对东鹏饮料给出买入评级,当前股价为225.99元。

东鹏饮料(605499) 主要观点: 公司发布24Q2预告: Q2:预计营收43.8-46.0亿(+47%-55%),归母9.4~10.7亿(+53%-75%),扣非9.3-10.6亿(+72%-97%) H1:预计营收78.6-80.8亿(+44%-48%),归母16.0-17.3亿(+44%-56%),扣非15.5-16.8亿(+56%-70%) 收入利润大超预期,连续5个季度均30%以上高增。业绩强势成长,新品占比逐步提升为今年打开估值空间。 收入分析:主业+新品双超预期 Q2预计在消费疲弱/南方降雨较多之下月均35-40%高增且库存同比大幅下降25-30天,印证终端动销强势。 主业:预计Q2特饮占收入比重约8成,同比增近30%(24Q1+30%/23Q4+32%,刚性增长)。其中广东占收入比重预计约2.5成、省外预计同比+50%,主业超预期的核心拉动是全国化超预期(预计H1全国网点380w/今年净开50w,反映省外强势)。 新品:预计Q2新品占收入比重近2成(Q1占1.1成),同比+130%贡献增量(23Q1-4新品+14/193/325/253%连续高增)。我们预计新品超预期核心拉动是补水啦贡献新品超6成(预计Q2销额近5亿/全国网点达206w,望提前完成全年10亿目标)。 利润分析:动销强势下盈利提升 中值测算Q2净利率22.3%,同比+1.7pct,成本费用控制得当,预计旺季前冰柜投放费用已前置;整合看H1净利率20.9%,同比+0.6pct,投入加码下基本稳定,预计H2冰柜投放加码以图长期增量但费用率可控。 投资建议:维持“买入” 我们的观点: 主业趋势定业绩、新品趋势定估值,我们认为两大业务超预期,核心来自β上就业结构和性价比趋势强化,α上推新/拓网点/冷柜投放前置的结果。长期用户扩容+份额提升逻辑下主业天花板望超红牛的200亿;新品1+6策略下,补水啦(今年预计翻倍)、无糖茶、VIVI鸡尾酒、椰汁、大咖、多喝多润为增量。 盈利预测:我们上调盈利预测,预计2024-26年公司实现营业收入152.3/191.5/237.2亿元,同比+35.2%/+25.7%/+23.9%(原预测144.5/180.7/222.6亿元);实现归母净利润28.5/36.8/46.3亿元,同比+39.8%/+29.0%/+25.7%(原预测26.5/34.1/42.5亿元);当前股价对应PE分别为30/23/18倍,维持“买入”评级。 风险提示: 需求不及预期,新品拓展不及预期,市场竞争加剧,原材料成本超预期上涨。

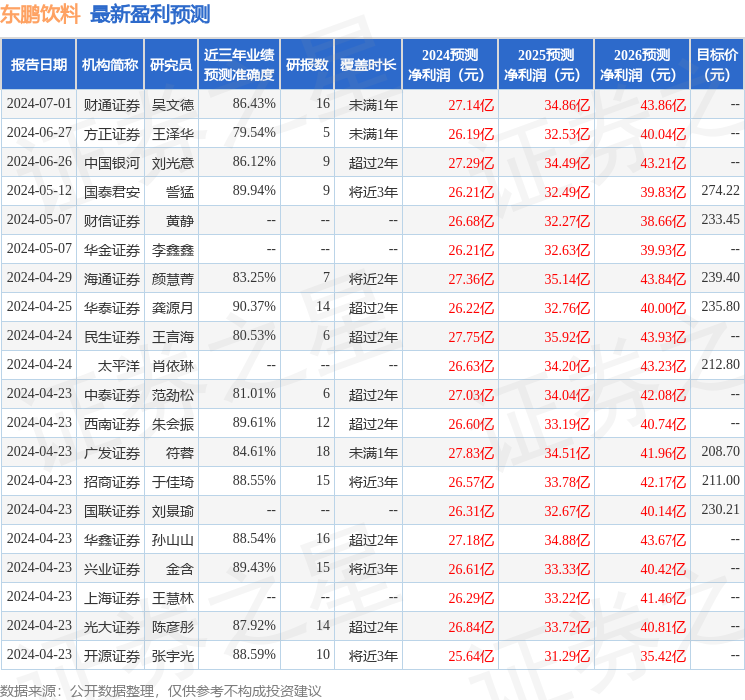

证券之星数据中心根据近三年发布的研报数据计算,华泰证券龚源月研究员团队对该股研究较为深入,近三年预测准确度均值高达90.37%,其预测2024年度归属净利润为盈利26.22亿,根据现价换算的预测PE为34.5。

最新盈利预测明细如下:

该股最近90天内共有40家机构给出评级,买入评级32家,增持评级8家;过去90天内机构目标均价为231.63。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

精彩评论