美东时间周三(6月5日),英伟达股价大涨5%,总市值达3.01万亿美元,超过苹果的3万亿市值,成为全球市值第二高的公司,仅次于微软。

这是一篇真实的靠英伟达赚到钱的故事

投资人甚至也不是黄仁勋的“朋友圈”。

英伟达11年涨超400倍,但是在这过程中,能够盈利超过100倍的投资者很少,O'Keefe Stevens Advisory就是其中之一。

11年里,创始人O'Keefe在英伟达上的收益超过150倍,成为他40多年投资生涯中最成功的投资。

O'Keefe从2013年4月以3.1美元买入英伟达,当时他认为这是一家财务状况良好、市场份额占主导地位的企业,但并没有看出英伟达未来是个百倍股的迹象。

中间O'Keefe的投资当然历经很多波动,毕竟英伟达也曾经在不到一年的时间里跌了67%。而且2023年的减仓,让O'Keefe还错过了英伟达再次翻倍过程中的收益。

O'Keefe在持有英伟达过程中,不断自我纠正对于公司的定位和认知,这也让O'Keefe能够不惧短期的波折,持续持有这家企业,最终收获令人艳羡的回报。

在投资英伟达百倍回报的过程中,O'Keefe还有一些非常有意思的总结。回过头看,那些让投资者容易迷失的信息多么微不足道。

在去年8月给持有人的信中,O'Keefe详细复盘了这段成功投资,“他山之石观投资”进行了精译总结。

考虑到英伟达最近几个月的高歌猛进,有些数据已经out,聪明投资者做了些更新修订,不影响精彩的原貌。分享给大家。

彼得.林奇创造了10倍股(10-bagger)说法。能够成功在一项投资中获得10倍回报,会受到万众瞩目。

那么如果我们再进一步,能够获得100倍的投资回报,会是什么样?

英伟达就是这样一个百倍股。在过去的11年中,从每股2美元多涨到现在的1200美元。

在这过程中,很多投资英伟达的人能够赚钱,但是能够盈利超过100倍的投资者却寥寥无几。

O'Keefe Stevens Advisory就是其中之一。公司的创始人彼得·奥基夫(Peter O'Keefe)从2013年4月买入英伟达,买入价格3.1美元(拆分调整后的价格),市值77亿美元。

而时至今日,英伟达的股价已经达到1224美元,市值3.01万亿美元!

O'Keefe在这11年中的收益超过150倍,成为他40多年投资生涯中最成功的投资。

历史是最好的老师。

通过O'Keefe在持有英伟达过程中分享如何思考这家公司,也让我们能够了解他在这过程中都经历了什么。

但是,我们不能从后视镜去看成功。投资者不会在11年前就会认知到人工智能会发展到现在的水平,以及英伟达在其中起到的关键作用。投资者开始对英伟达的定位仅仅是一家提升电脑游戏效果的GPU提供商。

而在这之后,英伟达在比特币挖矿、疫情影响下的居家办公、人工智能应用等一波波浪潮的推动下,不断扩大自己的市场,在发展中建立、扩大自己的护城河。股价也在波折中一路上扬。

难能可贵的是,对于O'Keefe而言,在持有的过程中对于公司的定位和认知会不断进化,自己也会从中不断重新对公司重新定位,帮助自己逐步认识到企业的价值。

也正是这种不断学习,自我纠正认知的过程,让O'Keefe能够不惧短期的波折,持续持有这家伟大的企业,带来上百倍的回报。

下面就是他山之石总结的O'Keefe投资英伟达的历程。

开始投资

O'Keefe对英伟达的最初投资是在2013年4月。英伟达是个人电脑中使用的3D图形和多媒体处理技术的领先开发商。

那个时候的英伟达无人问津,不受欢迎,原因是英伟达最大的市场:电脑游戏市场增长放缓。因此O'Keefe能够以低价购买其普通股。

这家公司并不是O'Keefe自己挖掘的,而是得益于传奇投资者Third Avenue Value Fund的马蒂·惠特曼的灵感,才开始研究并买入,买入价3.1美元(拆分调整后的价格)。

当时的英伟达,在O'Keefe眼中的定位是财务状况良好、市场份额占主导地位的企业,以下是一些事实:

1.英伟达发明了图形处理器(GPU),并在GPU市场占据主导地位,而且份额还在不断扩大。

2.财务状况良好,仅有1900万美元的债务和37亿美元的现金。

3.公司税后利润从2003年的8560万美元增长到2012年的5.625亿美元。

4.公司于2012年第四季度开始派发现金股息。

5.公司将其收入的25%投入研发,其7100名员工中的大多数都从事研发工作。

6.公司正在回购其普通股。

7.当时公司的市盈率为14倍。

从各种角度,英伟达当时估值的许多指标看起来都不贵。在接下来的两年,英伟达一直是O'Keefe最喜欢的投资标的。

很多变化事情都在发生。例如,毛利率在过去四年里从34%上升到52%。

公司的业务在不断变好,但是并不明显。

而且,公司没有超高速增长,也没有高资本回报率。

从当时的财务数据来看,这并不是一个明显的超级绩优股。

当时O'Keefe的投资逻辑更多是基于GPU在视频游戏和手机中日益增长的重要性,以及英伟达在市场中的主导地位。

这个时候,O'Keefe没有看出英伟达成为百倍股的任何迹象。

改变+加仓

到了2015年5月,英伟达的年报中,不仅讨论了其电脑游戏芯片,还讨论了其他领域。报告中包括讨论的内容有:

1.电脑游戏产业价值1000亿美元,是世界上最大的娱乐产业,超过了好莱坞和职业体育。而且还在继续增长。

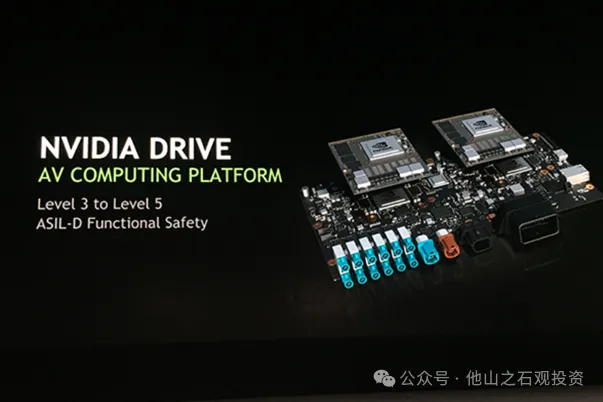

2.我们推出了英伟达™(英伟达®)DRIVE,这是世界上最先进的车载计算机,它能让汽车越来越多地感知周围的世界,并将为自动驾驶汽车铺平道路。

网络服务公司带来的数据洪流;

计算机科学领域一些最聪明的人创造的最新算法突破;

以及利用GPU计算海量数据的能力。

由GPU驱动的机器被用来提供各种应用,使与计算机的交互变得神奇。用户可以向手机提问,并立即得到语音回复。

语音识别只是其中一种应用。图像识别是另一种应用。

而这些只是冰山一角。

O'Keefe与团队做了讨论,意识到“我们拥有一项非常特殊的投资”。

于是,他们以每股约5美元(拆分后价格)的价格继续买入更多股票,比最初购买的价格高出60%。

此外,O'Keefe开始收听英伟达与管理层的季度投资者电话会议,以便更好地了解公司业务。每个季度在改善财务状况和发布新产品方面都是一次学习经历。

重要转折点

对O'Keefe而言,重要的转折点是2016年5月12日的电话会。英伟达公布第一季度强劲的财务业绩,其中的亮点包括:

1.收入达13亿美元,同比增长13%-所有平台均实现增长

2.按照美国通用会计准则(GAAP)计算的每股收益为0.33美元,比去年同期增长38%。Non-GaaP每股收益为0.46美元,同比增长39%.

3.深度学习领域的客户数量急剧增长

首席执行官黄仁勋在新闻稿中表示:

“我们全新的PascalGPU架构将为深度学习、游戏和VR(虚拟现实)带来巨大的推动力。我们很高兴能为我们所服务的市场带来新一轮的创新。Pascal处理器已全面投产,并将于本月晚些时候上市。”

这意味着英伟达明确了人工智能未来发展的巨大潜力,以及正式确立了其在人工智能处理器的领先地位。

几周后,O'Keefe在纽约召开会议,而英伟达的普通股在会议前几天已大幅上涨至约48美元。

O'Keefe在与长期客户杰瑞沟通时认为:“我认为这可能是一支300美元的股票!”

在过去的8年里,客户一直拿这句话开玩笑,因为事实证明,这是十年来最轻描淡写的一句话。

由于英伟达股票的升值幅度超过了O'Keefe最初购买价格的15倍,他于2017年10月5日以每股约180美元的价格出售了部分英伟达股票,以降低自己的仓位,因为它已成为一项超额投资。

不可避免的波动

而到了一年后的2018年10月,英伟达股票的价格已超过每股290美元。

仅一个月后,英伟达就宣布由于加密货币价格下跌导致库存过剩。使用GPU的加密货币矿工在eBay和其他网站上出售他们的芯片。

到圣诞节前夕,短短2个月的时间,英伟达股价下跌超过57%,每股交易价格低于130美元。对于O'Keefe的认知中,这个事件成为一个好的建仓机会。

从这一低点算起,后来的三年,英伟达股价上涨近10倍。

2019年3月11日,英伟达宣布收购Mellanox。

O'Keefe和家人参加了19年3月17日至21日在加利福尼亚州圣何塞举行的英伟达年度GPU大会,亲身了解英伟达的许多技术,包括自动驾驶汽车演示。

在与一位风险投资人的交谈中,O'Keefe了解到一个有趣的事实,这个人说,“据他所知,没有一家人工智能初创公司使用英伟达GPU芯片以外的任何芯片。”

到2019年年中,英伟达的股价开始从加密货币库存问题中反弹。

在2020年初发布的英伟达年度报告中,黄仁勋表示:

“英伟达专注于加速计算,解决普通计算机无法解决的重要挑战。

我们在计算机图形学、高性能计算和人工智能的交叉点进行创新,我们的核心是一家实时模拟公司--模拟世界、物理和智能。”

在新冠疫情开始的2020年,英伟达股价先从2019年底的235.32美元下跌到180美元,然后在大水漫灌以及居家办公刺激下对科技企业的投资热潮中,上涨到2020年底时的525.84美元,年内涨幅超过120%。

英伟达强劲的财务状况和普通股表现一直持续到2021年,公司在2021年7月21日也进行了1拆4的股票拆分。

在2021年期间,拆分后的公司股价从131.46美元上涨到295.86美元。这一年的涨幅又超过了160%。

到2021年底,投资市场开始越来越痴迷英伟达,股价在2021年11月9日正式成为O'Keefe的第一只100倍股。

进入了这个未知领域,也让O'Keefe去购买阅读克里斯托弗·梅耶的著作《如何找到100倍回报的股票》,研究这一现象。

百倍股的脚步不可能一帆风顺。

进入2022年,美联储加息的阴影逐渐显现,金融市场开始下滑,主要科技股受到的打击尤为严重。英伟达也不例外。

到2022年10月13日,英伟达跌至108.13美元的谷底,不到一年的时间跌幅高达67%。

当然O'Keefe也在这个时间失去了百倍股的传奇。

O'Keefe写了一个笑话:

如何获得50倍股?

持有百倍股一年就可以了!

在如此剧烈的波动过程中,O'Keefe仍然一直坚持持有英伟达。不仅是优秀的财务表现,而是英伟达在不断扩大自己GPU在应用领域的范围(可寻址市场快速扩大),实现自己之前的发展承诺。

同样必不可少的,是O'Keefe不断加深对英伟达这家公司价值的理解。

当然,英伟达的神话远未结束。

2022年11月30日,ChatGPT的最新版本发布,它马上将人工智能的热情推向了全新的高度。

股票开始翻倍,再翻倍,再翻倍…..

这也是关于100倍股的另一个要点:真正的大收益在后面。

微软、谷歌、苹果、亚马逊纷纷下场生成式人工智能。而这些企业都必不可少的,是英伟达的人工智能芯片。

2023年一季度财报中,微软、特斯拉和谷歌等众多公司都提到英伟达芯片是人工智能革命的基础。

这推动了英伟达在2023年6月成为第7家市值超过1万亿美元的美国公司。

人们的热情越演越烈。根据《巴伦周刊》的统计,86%的英伟达分析师建议买入该股,12%建议持有,没有人建议卖出。

毫无疑问,英伟达是世界上最好的公司之一,可以说拥有最好的技术。此外,它还是最有可能受益于人工智能的半导体制造商。

而O'Keefe却与之相反,成为建议卖出英伟达的少数派,并且下调了自己英伟达的仓位。最大的理由是英伟达的估值非常高。

O'Keefe借用橡树资本的霍华德·马克斯的分析,在2005年5月的备忘录中讨论的投资者极端行为:

“投资者倾向于(a)忽视过去周期的教训,(b)被新的发展所迷惑,(c)在‘这次不一样’、‘高风险意味着高回报’或‘如果不成功,我就退出’等老生常谈的指导下,扎堆进行高风险投资。

在过去的市场周期中,投资者犯过许多这样的逻辑错误,比如在2005年撰写本备忘录时的房地产市场。”

以及霍华德·马克斯2023年7月最新备忘录中的评论高市盈率股票:

“历史证明,无论多么优秀的公司,只要市盈率超过50至60倍,买方就要小心了。高估值的支持者指出,这些股票具有梦幻般的增长和美好的前景。”

O'Keefe认为,人工智能革命带来的兴奋是惊人的,毫无疑问,英伟达正引领着这一潮流。但这并不会自动转化为股东价值的增加。

尽管对未来充满信心,但现在还不是抛弃过去教训的时候。在对企业进行价格估值时尤其如此。我们已经讨论人工智能很多年了,而不是ChatGPT为我们点燃的东西。

O'Keefe借用查尔斯-狄更斯的经典作品《双城记》中开头的两句话。"这是最好的时代,也是最坏的时代"。

这就是他对英伟达的真实感受:“虽然英伟达在收入和利润方面取得了出色的增长,但我不再认为英伟达的估值是合理的。”

于是,在从最初投资英伟达获得一百五十倍回报之后,O'Keefe减少英伟达的持仓,并将所得资金重新投资于其他投资机会。

美好的故事往往是不完美的。

O'Keefe并没有All In英伟达,在英伟达上涨过程中也有两次减持。尤其是2023年的减仓,让O'Keefe在之后不到一年英伟达再次翻倍的过程中错失收益。

然而,O'Keefe并没有表现出后悔的想法。

首先,O'Keefe依然持有英伟达的大量仓位,占其总持仓的21%。

其次,O'Keefe减仓后,将其投资于其他成长型的科技企业,如高通。

最后,也是更重要的,O'Keefe的操作符合自己的投资方法,他并不追求赚所有可能赚到的钱。借用一句投资界的名言,就是:只赚自己认知范围内的钱。

其他一些收获

在投资英伟达百倍回报的过程中,O'Keefe还有一些非常有意思的总结:回过头看,投资者是多么容易迷失在好笑的细节中。

他在第一份备忘录中提到的负面因素包括,由于研发费用增加,运营费用上升了170个基点;

每次对单个季度数据的评论,除了几个关键节点,都无足轻重;

对盈利预期多一点或者少一点的犹豫不决;

对近期股票表现好坏的喋喋不休;

对经济的宏观讨论......

当你退后一步,随着时间的推移,所有这些看起来都毫无意义。在百倍回报的公司面前,它有自己鲜明的特点。这些小小的季度更新根本不重要。

每家企业都有几件关键的事情需要了解,可以称之为企业的精髓、跳动的心脏、核心引擎......能够找出这些关键因素,并将重点放在它们上面,才是成功的关键。

1.不要再强调单个季度、近期股票表现、盈利预测、宏观预测等;

2.尽可能像企业的私人所有者那样思考;

3.就像看待房地产一样看待你所持有的股票,这是你打算长期持有的东西;

4.最后,取得长期超额收益的“秘诀”在于集中投资,并允许投资组合随着时间的推移变得“不平衡”。

市场的赢家会带来很多收益,但你必须放手让他们尽情发挥。如果不断调低自己的投资,就无法做到这一点。

总结

所有人都喜欢胜利的神话,也希望成为“百倍股”神话中的一个。但是,我认为,这个故事的精彩之处在于O'Keefe的成功是真实的。

这并不是一个从开始就能认知到英伟达成为百倍回报的投资;

现在巨大的发展前景,是企业自身在长时间不断发展、调整并逐步实现的过程;

投资者能够在这过程中不断学习,并且不断重新认知公司价值;

以及,能在获利以及波折过程中的坚持

最后,既然这是一个关于百倍投资回报的故事,我们就用梅耶的这本书:《如何找到100倍回报的股票》的核心观点作为总结。寻找百倍股最重要的原则是需要寻找一家持续高投资回报率的企业。

他总结了寻找百倍回报的必备法则:

1.你必须用有限的时间和有限的资源去寻找百倍股,不要把有限的精力浪费在可能会产生上涨30%的股票上。

2.增长,增长,更高的增长。百倍股意味着能够连续21年,年化增长率达到25%。

3.偏好低估值倍数,必须要在价格和其他因素之间进行权衡。

4.护城河是必要条件。百倍股要求长期保持较高的资本回报率。强大的护城河是公司获得高收益的屏障。

5.不要投资超大市值公司。以橡子开始,会收获橡树;以橡树开始,不会收获同样惊人的增长。虽然不是必要条件,但在小公司中搜寻百倍股比在大公司中的可能性更大。

6.偏好创始人经营企业。近50年来,最成功的公司背后都有一位富有远见、韧性和能力的所有者:史蒂夫·乔布斯、杰夫·贝索斯、埃隆·马斯克、沃伦·巴菲特都是如此。杰出的业主经营者有助于投资者坚定信念。

如果知道有才能卓越的业主经营者持有大量股权同时也掌管着公司,会让投资者更容易在公司陷入困境时坚定地持有股权。

7.伟大的投资需要时间。即使最快的百倍股也需要5年,更普遍的情况是20—25年。投资者需要克服缺乏耐心的天性,不要纵向“采取行动”、想要“做些什么”的强烈冲动。

8.你需要好的信息过滤器。过分关注价格的行为和过度紧张的心态都是无意义的,而想要进行交易的冲动多半会导致错误的结果。

别浪费太多精力用于猜测股票市场未来的走向。你需要做的就是不断地寻找好的点子。

9.好运必不可少。

10.做一个不愿意卖出的人。如果想寻找百倍股,那么你就必须学会保持定力,坚持持有。

精彩评论