周四,美国初请失业金人数超预期并未吓倒投资者,美股三大指数高开高走全线收涨,风向标纳指再度创下收盘纪录新高。

美国总统拜登当地时间6月24日宣布,他已经与两党参议员达成了基础设施协议。拜登称,双方都做出了妥协,希望达成一项罕见的协议。

截至收盘,欧美股市集体收涨,纳指和标普500指数刷新历史新高。道指涨0.95%,标普500指数涨0.58%,纳指涨0.69%。波音涨近3%,卡特彼勒涨2.6%,高盛涨2.1%,纷纷领涨道指。钢铁、基建板块走强。美国钢铁涨超3%。欧股集体收涨,德国DAX指数涨0.86%。

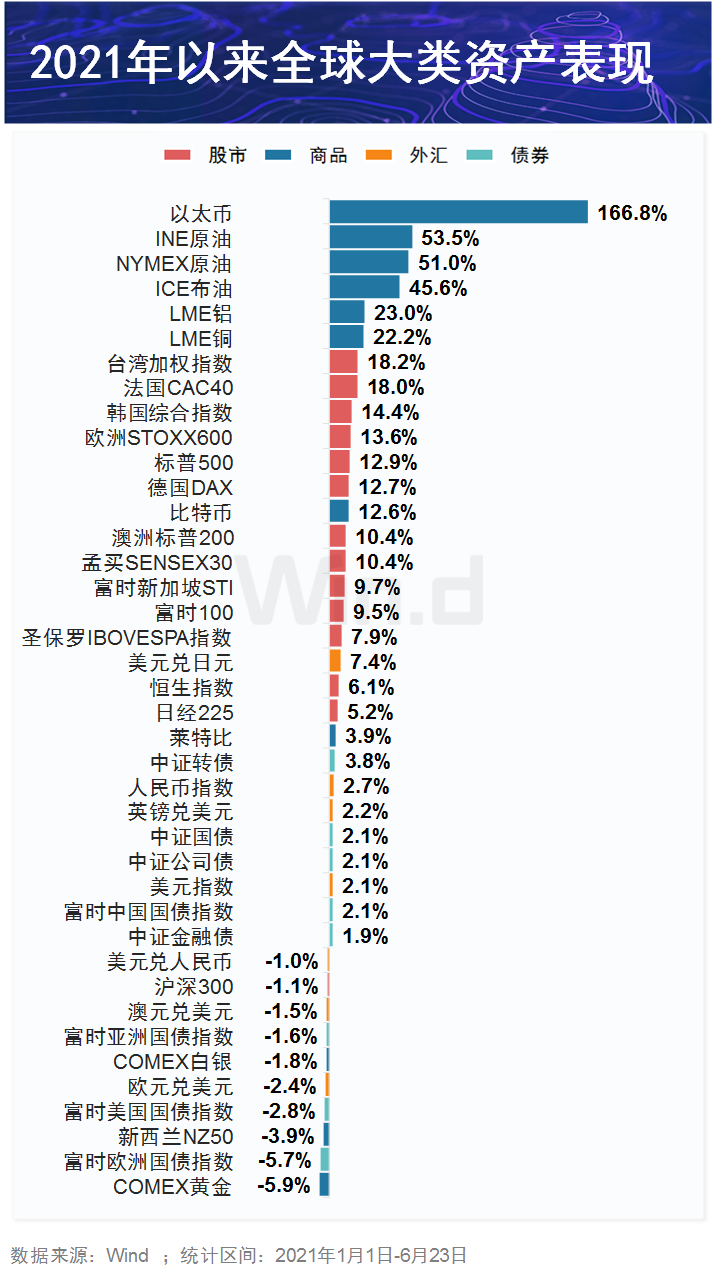

今年以来全球风险资产齐涨

今年以来,全球宽松周期下,超高储蓄率向消费与投资转化,带来经济复苏和通胀压力。风险资产估值提升,全球主要股指、大宗商品价格均出现上涨。上半年主要资产表现排序为:商品>股票>债券。

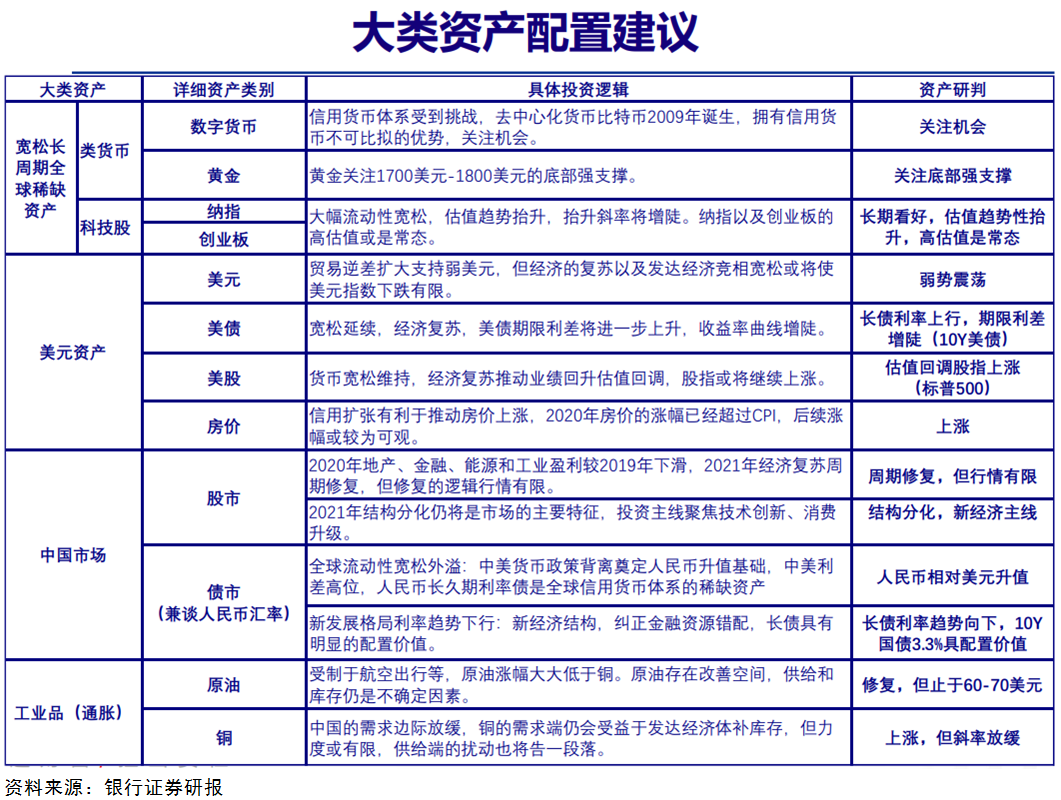

下半年哪些大类资产可配置?

展望今年下半年,投资者无疑更为关注大类资产中谁能表现更胜一筹。

对此,银河证券分析认为,从泰勒规则看美联储“缩表+加息”,缩表条件已经满足,加息或早于市场预期。下半年大概率进入缩减QE引导期和加息预期上行期。

银河证券表示,金融体系流动性过剩,货币供需极度失衡,流动性边际收紧预期难以真正撼动市场,存量仍将主导资产表现。

美债:长债利率虽然有上行压力,但短端利率维持低位,抑制上行空间,期限利差窄幅震荡。

美元指数:货币延续宽松,美元延续弱势。

权益市场:边际收紧预期扰动市场情绪,但美长债利率上行空间受限,股市风险偏好不会受根本影响,基本面决定股市表现。

中国长债利率:延续窄幅震荡格局。全球流动性宽松外溢+新经济结构,利率上有顶。基本面保持韧性,弱美元&通胀亦构成国内长债一定上行压力,利率下有底。

中国股市:在货币环境和经济基本面环境都相对稳定的环境下,亦难出现趋势性机会,但中国新经济结构背景下,不乏结构性机会。

经济复苏逻辑:下半年属于美通胀高位并叠加欧、美经济延续修复,制造业补库存,本次通胀周期仍未结束,拐点尚需等待。

中金公司建议下半年配置以“周期错位”为主线:维持超配海外资产,分享经济复苏成果;提前布局中国资产,抓住疫后成长新机会。

从中国市场的角度,中金公司对下半年大类资产的排序为海外>债券>商品>股票>黄金。具体配置建议如下:

1、标配中国股票资产,短期谨慎,长期乐观,轻指数、重结构、偏成长;中国股票资产中相对看多港股;

2、超配海外风险资产,待政策退出预期更明确,美股下半年波动可能加大,择机减配,维持超配欧洲;

3、相机增配利率债,维持低配信用债;

4、标配商品,商品之中相对看好石油与工业金属,看空黄金。

精彩评论