如果说A股是一部浅薄热闹的肥皂剧,那么港股就是触及人性和灵魂的哲学电影,令你凝视深渊,也被深渊凝视。

近日,港股恒指再创年内新低,较218高点回撤高达24%,恒生科技指同期大跌46%。港股因此成为今年全球表现最差的主流股市。

“回本了,再也不玩港股了”,成为内地南下散户投资者最为直接的心理对白。

1、折戟港股

去年下半年,A股机构开启了一轮极致抱团,从白马股到半导体,再到新能源,取得了瞩目的业绩成就。抱团基金因此成为明星基金,基金管理人成为明星基金经理,部分基金开始走出去,南下港股大展身手。

华创证券打出第一炮,在一场路演中高喊:“跨过香江去,夺取定价权”。同期,“私募女魔头”李蓓摇旗呐喊:

“真正的价值投资者,现在应该:卖出A股,买入H股;卖出茅台,买入中移动;卖出酱油色拉油,买入中海油。而且,这不仅仅是价值投资,这是中国投资人在全球资本市场上的解放战争。”

睿远基金一哥们忍不住这么评价:5年前也有个娘们号称要南下拿下定价权,然后牛市就没有然后了……

有好事股民进一步深挖,5年前的那位女侠应该是“公募一姐”王茹远。2015年王茹远也曾强烈看好港股,其亲自操刀的宏流港美中概通基金当年爆亏51%!

现在看来,睿远这哥们料事如神,年初号称要南下的机构们成了高位接盘侠,港股牛市很快变成了深不见底的大熊市。

截止11月30日,投资于港股的部分管理QDII产品中,20只基金中有16只亏损,亏损比例高达80%。表现最差的3只,包括嘉实海外中国、华夏大中华、汇添富香港优势,跌幅均超过20%,比恒指大盘的14%还要惨烈。

另外,去年翻倍的明星产品南方香港成长今年以来大跌17.4%,基金经理黄亮也于今年9月离任。表现最好的华安两只基金,保持小幅正收益,主要逻辑是选中了一只新能源牛股——龙源电力,今年一度大涨150%,至今涨幅仍有120%。实际上不仅仅投资香港股票的基金收益率不佳,就是一些投资A股为主的基金重仓了港股互联网和大型科技股的基金,也遭遇了很大损失。

除了机构,还有一部分内地投资者南下跟风投资香港成为“炮灰”。我们从侧面数据来看看当时的火爆情况。今年一季度,富途开户总数同比增140%达到195.7万户,入金客户总数同比增231%达到78.9万户。老虎证券亦是如此,一季度新增开户29.6万户,达到140万户,是2020年同期的3倍多。

今年,南下资金累计流入港股4075亿港元,其中主要集中在1月份,当月大幅流入3106亿港元,而7月份行情很差的时候,净流出高达635亿港元。另外,从港股交易额也能看出端倪,港股崩盘走熊之前,港交所每日成交额高达2000-3000亿,热闹非凡,现在已经回归平常,1000亿徘徊。

年前,南下资金想要通过复制A股抱团的逻辑获得港股定价权,但港股交易对手大多为国际成熟机构,有自己的估值标准以及价值观。偏离外资机构认可的估值,不仅不会追涨,还会抛售持股,甚至通过做空手段与做多者博弈。A股之所以能够抱团成功,且疯起来能够涨出天际,主要逻辑是只能单边上涨才能赚钱,没有做空机制。

A股的投资逻辑与投资环境与港股完全不同。内地机构想要依靠A股割韭菜的方式去港股赚钱,最终酿成了笑柄。

2、套牢中丐

今年,港股为何会遭遇如此滑铁卢的行情?

先看恒指行业权重,金融业、资讯科技业、非必需性消费、地产建筑业,占比分别高达35.4%、27.76%、10.58%、7.65%,合计占比高达81.39%。具体来看,前7大权重股分别为美团、腾讯、阿里、友邦、汇丰、建行、港交所,累计占比权重为49.22%。而前3大互联网巨头今年以来迎来了估值回归,拖累港股大盘。还有权重比较大的银行、保险、地产没有良好的业绩增长前景,一路萎靡至今。

去年,投资者极度看好互联网,而今年悲观至极,残忍抛弃。这批互联网企业正是中概股的核心龙头标的。一大批内地投资者通过ETF转战港股互联网,包括中概互联ETF(513050)、中概互联网ETF(164906)、中概互联网LOF(164906)、中概互联网ETF(159607)。一股友一路补仓,一路下跌,K线图做成了下面的模样:

中概互联513050最广为人知,抄底的人前赴后继。基金份额从年初的26.8亿份一路快速增长至目前的233.8亿份,增幅高达772%。然而,今年该ETF较218高点跌幅将近50%,目前位置逼近去年3月全球危机的时候了。

好好的中概,变成了中丐,投资者有苦不能言。那么,现在的位置,还忍心割肉吗?

按照股票最基础的定价逻辑,现有价值等于未来现金流加总进行折现。那么,现在要给出高估值,一定是市场预期公司持续高增长。反过来讲,市场给予低估值,一定是预期未来没有持续的(高)增长。

企业要保持业绩持续增长,至少要放大到行业层面来看。互联网在中国发展30余年,已经经历了牵引期、探索成长期、快速发展期、成熟繁荣期。这些年,互联网从搜索到社交化网络,再到移动互联网,流量已经见顶,开始内卷存量竞争,并把触角伸向类似买菜这样的民生领域。从这个维度看,互联网逐步趋近于传统行业。

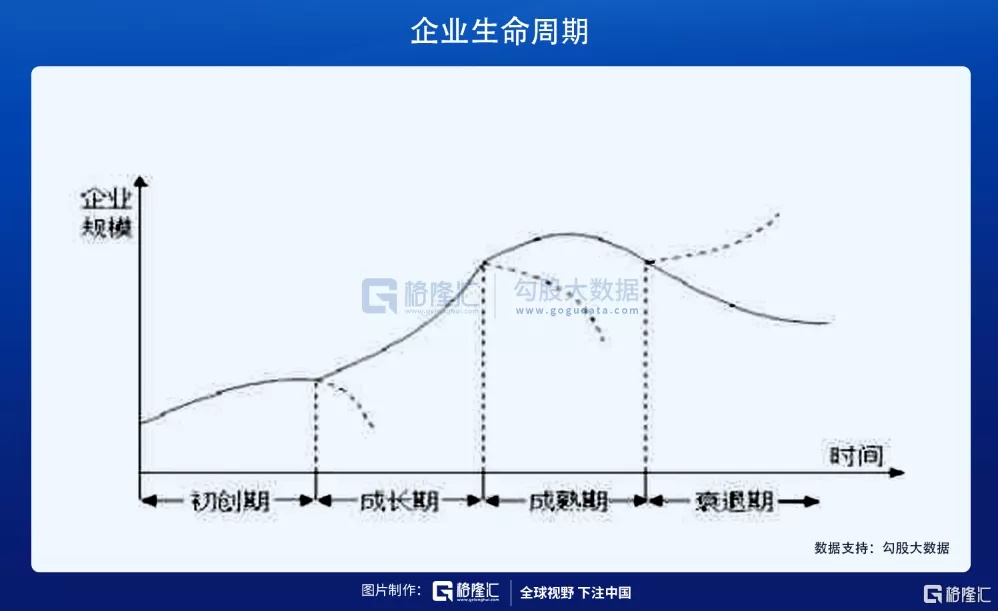

在考虑投资的时候,除了关注行业周期,还要关注每家企业不同的生命周期。现在,我们耳熟能详的互联网巨头,之所以称之为巨头,意味着已成长为各大细分赛道的“参天大树”,已走过了公司的“成长期”。之后,大方向是陷入低速增长,在之后不增长,甚至负增长。

加速互联网行业与公司变局的外力,来源于反垄断。2020年11月,市场监管总局发布《关于平台经济领域的反垄断指南(征求意见稿)》,开启了互联网监管大幕。过去,互联网可以蓬勃发展,无所畏惧,没有增量可以通过“垄断”等方式无限蚕食传统行业的蛋糕来满足业绩的高速增长。但从这时开始,一切的游戏规则变了。

紧接着,12月11日,中央政治局会议首次提出要强化反垄断和防止资本无序扩张。

2021年,各种各样的监管接踵而至,且没有任何结束的意思……11月18日,国家反垄断局正式挂牌成立,从正厅级单位上升至副部级单位。

监管频频出手背后,中国互联网的发展前景都不会再如去年之前那般光明,已经发生了较为深刻的变化。

在没有反垄断之前,互联网行业已经步入成熟期,巨头们也已长大,大趋势一定是长期投资的价值越来越低,因为高业绩增速不可避免的会出现下滑。反垄断,只是加快了行业投资逻辑的生变。

互联网经过今年的大幅暴跌,有人会觉得估值已经很低了,抄底才是现在的最佳选择。然而,对于真正的价值投资者眼里,投资一家公司非常看重行业与公司有没有成长性,如果没有,估值越来越低才是正常的。这从最基本的股票定价逻辑也能理解。

在我看来,现在的中丐,跌多了可能会有阶段性的反弹机会,亦是较好的逃命机会,而不是期待股价大反转来回本。对于理性的投资者而言,对于逻崩坏的行业与个股,勇于止损也是一种智慧。比如房地产,你以为PB跌到0.5%,已经是极限不能再低了,然而港股有超过50%的房企低于0.5,低于0.3的有29家,低于0.2的有15家。

3、尾声

年前,港股小牛市,券商看好,高喊“南下争夺定价权”,折戟了。现在,港股创13个月新低,券商仍然看好,在研报里写出了“港股处于历史估值底部区域,死猪不怕开水烫”。

截止11月30日,恒指市净率水平为0.97倍,恒国指市净率水平为0.92倍,分别位于2014年以来的1%和8%分位数水平。参考历史估值角度来看,港股的确有吸引力。但仔细想想,逻辑并不那么通畅。过去,1倍被视为低估,现在跌到1倍直接参考历史算低估,合理吗?现在中国内地和香港的经济增速相较于过去下滑很多,意味着上市公司业绩普遍下了大台阶,跌到过去的低估位置,不代表着就很低估,说不定还有进一步“低估”的空间呢!当然,都这个位置了,也不要过分悲观,港股依然存在局部的机会,但挖掘难度实在太大,并不适合绝大多数散户。

在我看来,港股下跌大趋势可能并没有结束。港股是小三市场,多数交易来源于海外,与欧美股市联动效应非常强。而当前欧美疫情越来越严重,经济明年会明显承压(可能会出现衰退危机),叠加被迫收水并可能大幅加息控通胀,对于泡沫极高的欧美金融市场构成严重威胁。海外市场一旦动荡,几乎必然会波及港股,明年港股更需谨慎。

风高浪急的港股,想要存活下来并稳定盈利,比A股难度高得多。有人总结过港股3条生存法则,我觉得非常好,依此结束今天的推文:记得开仓不是便宜,而是成长优质;不要随意加仓补仓,等待复活;遇到逻辑崩坏的公司,反弹逃命,勇于止损。

精彩评论