截至 2022年 6月,美国面对急剧下跌的市场,健康的资金流入持续存在。股票ETF流入量要强于债券,尽管股票跌幅几乎是债券的两倍。固定收益投资者寻求提高质量并最大限度地降低利率风险。流向杠杆产品的流量在令人震惊的下行业绩中飙升。然而,投资者对跨资产类别和投资更便宜基金的持续偏好提醒我们,价格敏感性仍然是一股强大的力量。

在按下“立即购买”的同时凝视深渊

2022年市场调整非常剧烈,截至 6月 30日,全球股市下跌 17.67%,美国投资级债券下跌 10.35%。然而,美国ETF流量速度超过除 2021年以外的所有年度记录。虽然全球投资者抛售股票和债券,但ETF客户一直在买入。这是什么原因?

在 2020年和 2021年,追逐业绩的ETF流动性大增,其中寻求增长和战术性交易处于最前沿。今年到目前为止,ETF的流入可能来自长期投资者,也称为买入并持有人群。战术投资者已将注意力转移到债券 ETF上。害怕错过 ( FOMO )的买家通过涌入 3倍杠杆 ETF来宣示他们的存在,并因此付出了高昂的代价。

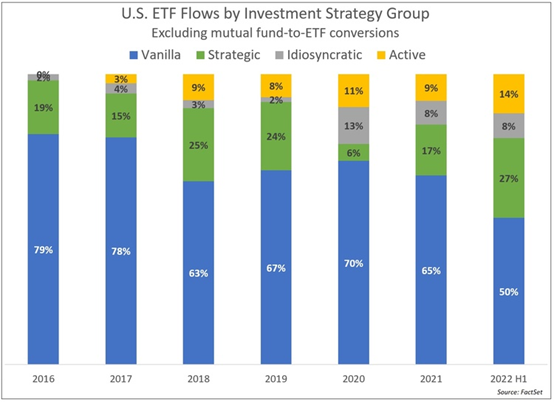

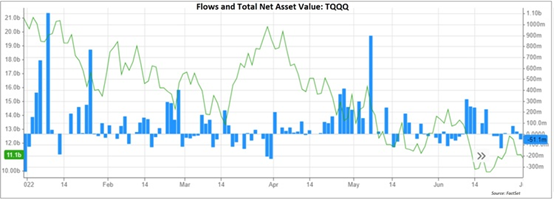

这些趋势在下面的两个图表中可见。第一个显示2016年至 2022年 6月,按资产类别细分的ETF流量。第二个按投资策略分析每年的流量。

2022年上半年,美国投资者已经向股票 ETF投入了 2120亿美元。这高于2016年、2018年和 2019年的全年水平,与 2020年的 2410亿美元相差不远。按照这个速度,年度股票ETF流量将是除了 2021年有史以来第二高的。

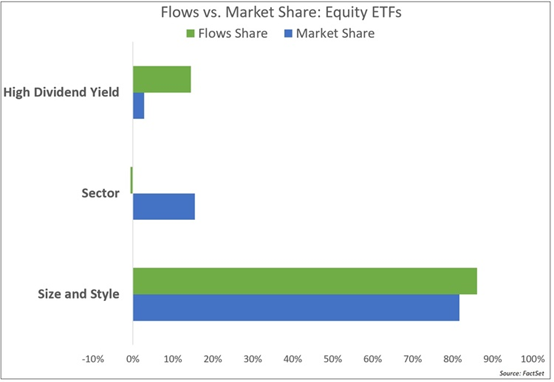

但股权流动的构成发生了变化。对规模和风格基金的需求,那些专注于整个市场或针对特定市值范围和风格(增长或价值)的基金——已经超过了这些基金的初始市场份额。占股票 ETF 15.5%的行业基金出现资金外流。与此同时,对高收益股息策略的兴趣飙升。

行业 ETF通常包含“探索”投资组合配置。这些持股可以根据战术要求发生变化。年初至今 ( YTD ),行业 ETF流失了 14亿美元,与 2021年的 1220亿美元资金流入形成了巨大逆转。

相反,股票投资者转向高股息 ETF,增加了 310亿美元,高于 2021年全年的 220亿美元。很难说这是否是战术性股票的最新所在地,或者对于预见长期利率上升环境的投资者而言,它是否是固定收益的替代品。

深入了解股票ETF投资策略

远离冒险的转变不仅体现在战术定位上,还体现在投资策略选择上。今年到目前为止,投资者偏爱复杂性和风险较低的策略,这在某种程度上使坚定的买入并持有投资者的故事变得复杂,他们历来是基础广泛的、市值加权的普通 ETF的忠实拥护者。

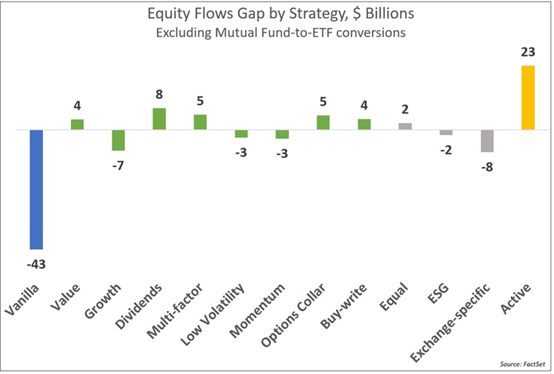

防御性策略,尤其是价值和期权,显得尤为重要,而增长、动量和单一交易所等激进的风险敞口则低于其权重。ESG失去了一些优势,因为投资者对股息和期权卖出策略的过度偏好表现出对收益率的品味。值得注意的是,主动管理以牺牲普通策略为代价吸引了过多的资金流入。即使不包括共同基金到ETF的转换流量,情况也是如此。

一些流行的策略可以取代核心投资组合中的普通基金。投资者可能正在测试主动管理,看看它是否会降低波动性或增加回报。

要了解股票 ETF的投资策略得失规模,查看基于ETF细分市场份额的预期流量与实际流量之间的差距会很有帮助。

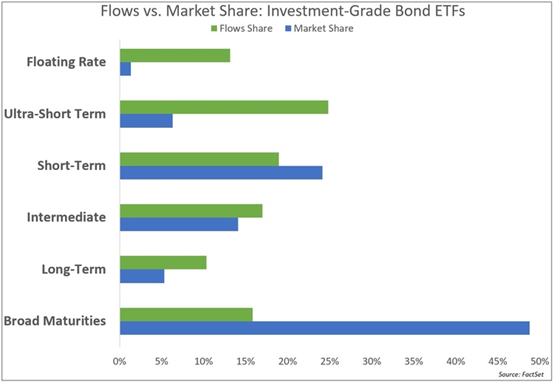

债券 ETF虽然仍在吸引资金流入,但有望实现自 2018年以来最糟糕的自然增长。投资者已从广泛的核心产品中撤出,转而选择能够控制信用风险和长期的战术选择。大多数情况下,投资者偏爱避险头寸,偏好投资级债券而非高收益债券,短期债券而非期限较长的债券。年初至今,870亿美元流入投资级债券 ETF,而 180亿美元来自高收益 ETF。对质量的追求很容易解释,但对成熟度的偏好却有些令人费解。

ETF投资者远离 iShares Core US Aggregate Bond ETF ( AGG)等广泛期限的 ETF,转而转向限制其投资组合到期时间的投资级 ETF。各种期限的切片债券 ETF都有资金流入,尤其是超短期和短期产品。

下图对比了按期限划分的流动份额与起始市场份额,显示了浮动利率和超短期债券 ETF的相对优势,以及宽期限 ETF的弱势。

长期债券投资者未能实现承担风险。iShares 20年以上国债ETF TLT 在截至2022年 6月的六个月中下跌了 21.96%,而AGG仅下跌了 10.25%。

齿轮(杠杆和反向)ETF流量

很难解释在利率上升的环境中转向长期债券 ETF的趋势。更难理解最近对杠杆股票 ETF的偏好,尤其是在高风险策略或行业。

齿轮 ETF放大了基础证券的表现,回报是每日表现的两倍、三倍或其他倍数。反向 ETF则相反,提供与标的资产完全相反的表现,通常比率为 -1、-2或 -3X。请注意,杠杆 ETF每天都会重置其风险敞口,因此无法预测其长期表现,并且可能不会反映资产负债率。

年初至今,杠杆基金吸引了 8%的资金流,而五年平均值为 1.2%。

随着 2022年的极端市场走势,流入反向 ETF的资金可能会带来巨大收益。相反,投资者向杠杆 ETF增加了 183亿美元,而反向 ETF仅增加了 73亿美元。

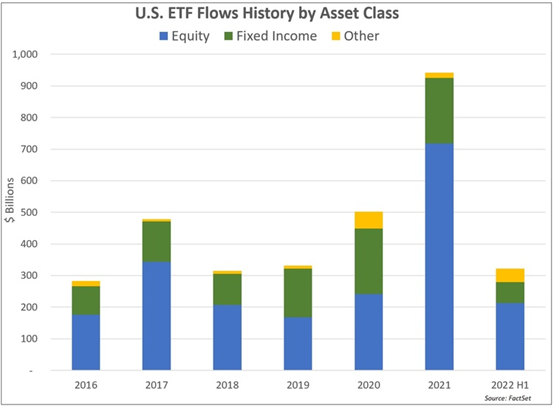

熊市是超大规模使用杠杆 ETF的可怕时期。年初至今,投资者向3X ProShares UltraPro QQQ TQQQ -US投入了 90亿美元,其价值下跌了 71.2%,向Direxion Daily Semiconductor Bull 3x Shares SOXL -US投入了 51亿美元,后者价值下跌了 80.8%。他们的无杠杆同行表现差于整体市场,Invesco QQQ Trust下跌 29.3%,iSharesSemiconductor ETF下跌 35.3%。

下图显示了 TQQQ的流量(蓝条)及其总资产净值(绿线)。

今年,烧钱相对广泛,消耗了 8%的ETF总流量中的很大一部分。多么惨痛的教训。

更糟糕的是,按资产加权计算,齿轮 ETF每年的成本为 0.97%。持有齿轮ETF数小时或数天的投资者关心的是流动性,而不是成本。但那些坚持持有这些产品的人正在吸取第二个痛苦的教训:费用很重要。

年中时,所有美国 ETF的资产加权费用率仅为 0.18%。在熊市中,投资者的策略性冒险行为很难理解。节省成本使故事变得更简单。

精彩评论