一季度,蔚来交付量为25768辆,同比增长28.5%,环比增长2.9%;总营收99.1亿元,同比增长24.2%,环比上涨0.1%;净亏损17.83亿元,亏损相比去年同期扩大295.3%,环比去年四季度下降16.8%,亏损有所收窄。

总体看,相比去年第四季度49%的总营收增速,蔚来一季度的业绩放缓,已经非常明显。

不过,由于一季度的销量数据,在此前的业绩说明会、月度数据中已有所披露,所以这份财报总体基本符合预期。

需要关注的,是一些增量信息。

比如蔚来创始人、CEO李斌谈到:由于电池和芯片涨价,蔚来二季度毛利率仍将承压但三季度有望回升;第二季度的总交付量为23,000~25,000辆(剔除4、5月份数据,对应6月单月交付量为10929-12929量);5月蔚来的新增订单创历史新高。

熟悉蔚来的都知道,由于交付量迟迟无法放量等原因,最近几个月唱衰声音很多,不少人都在怀疑,蔚来是不是不行了?

那么,蔚来到底还行不行?

本文我们试图梳理回答3个问题:

1、蔚来毛利压力多大?

2、蔚来销量还能否起来?

3、蔚来有没有护城河?

01 毛利下滑,二季度更惨?

“二季度电池成本继续显著上涨,在4月份达到高点,为二季度整车毛利率带来很大挑战。”在电话会议中,李斌如是说。

这句话,让听电话会议的分析师们都坐不住了,几乎每个人都会从各个角度追问毛利率细节。

为什么毛利率很重要?这是因为它是反映企业盈利能力的关键指标,表示每产生1元收入,扣除营业成本后,有多少钱可以用于各项支付。

如果毛利率不高,毛利润不够丰厚,那么在营销推广、研发等层面缩手缩脚,不利于企业构建核心竞争力。

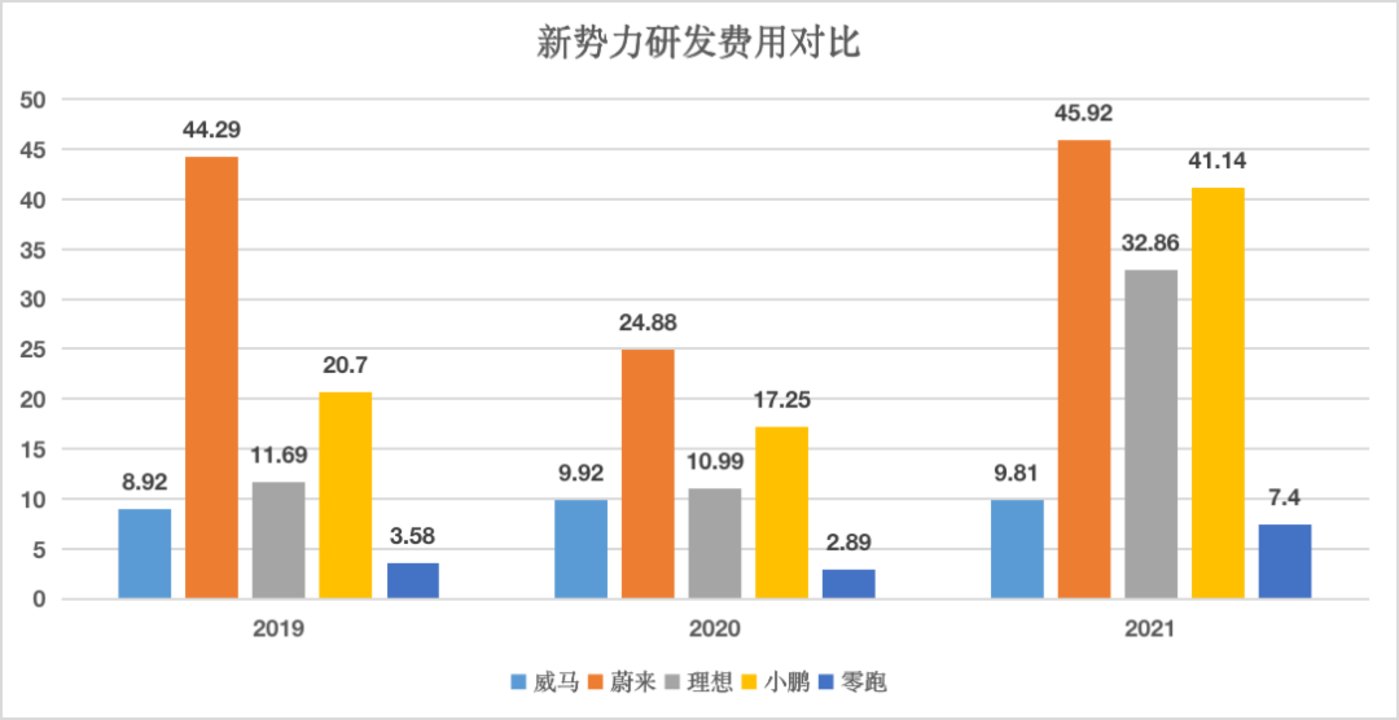

此前我们在分析威马汽车IPO财报中就做过分析,由于毛利率低,2021年威马的研发费用只有9.81亿元,相比之下,蔚来、理想小鹏的研发费用则都在30亿以上,完全不在一个量级。

而毛利率同样为负数的零跑汽车,研发费用也远低于蔚小理。可见低毛利对研发的掣肘相当严重。

那么,蔚来毛利率具体啥情况?

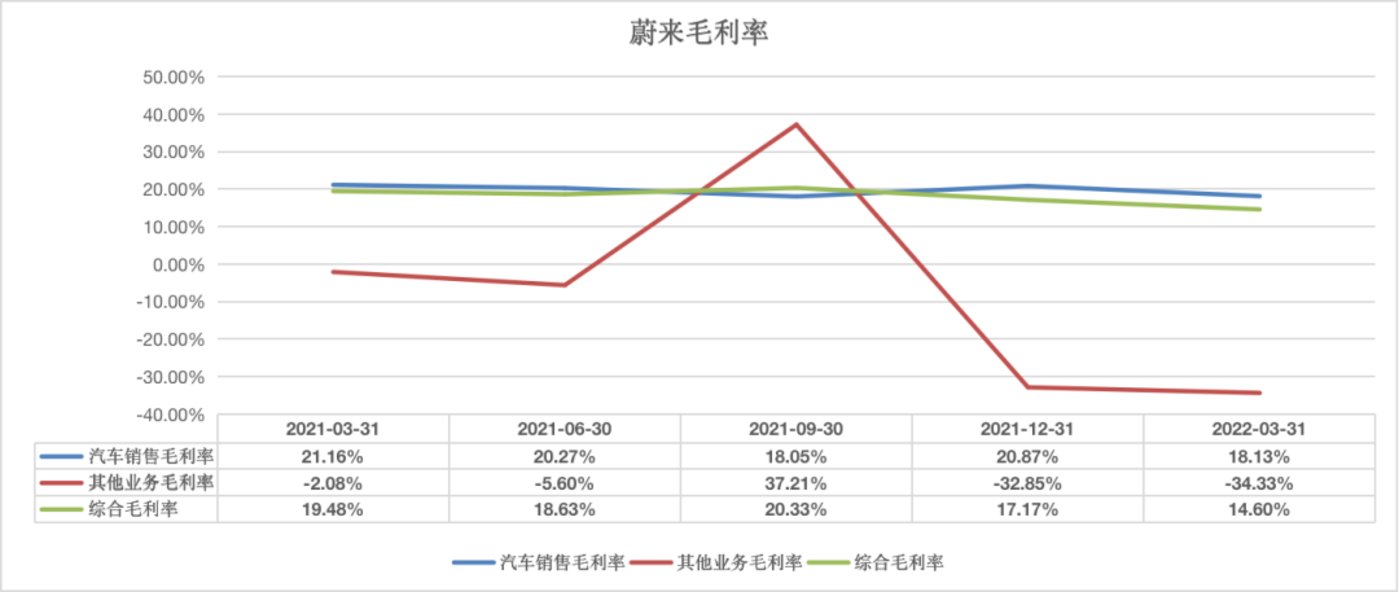

一季度,蔚来无论是综合毛利率,还是汽车销售毛利率,其他业务毛利率都已经开始出现下滑。叠加二季度下滑预期,不免让人感到担忧。

具体来看,第一季度蔚来的核心业务——汽车板块毛利率,从去年四季度的20.87%下滑至18.13%。

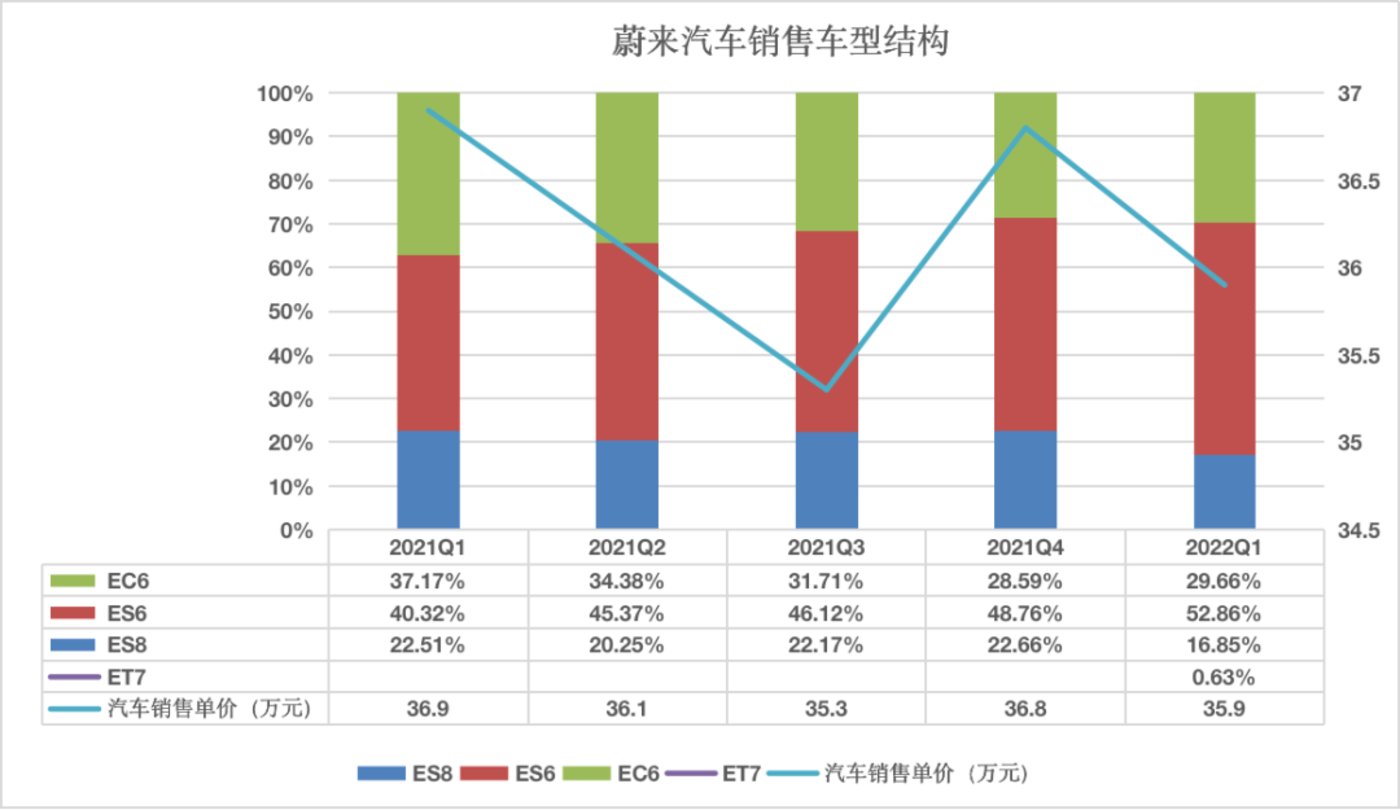

对此,蔚来方面的解释是,主要由于产品结构变化,导致平均销售价的下降。

确实,从销售结构上看,蔚来毛利及单价最高的ES8占比,已经从去年第四季度的22.66%,下滑到今年一季度的16.85%。

而单价略低的ES6和EC6,占比逐步上升,使得第一季度蔚来平均销售单价,从去年第四季度的36.8万元,下降至一季度的35.9万元。

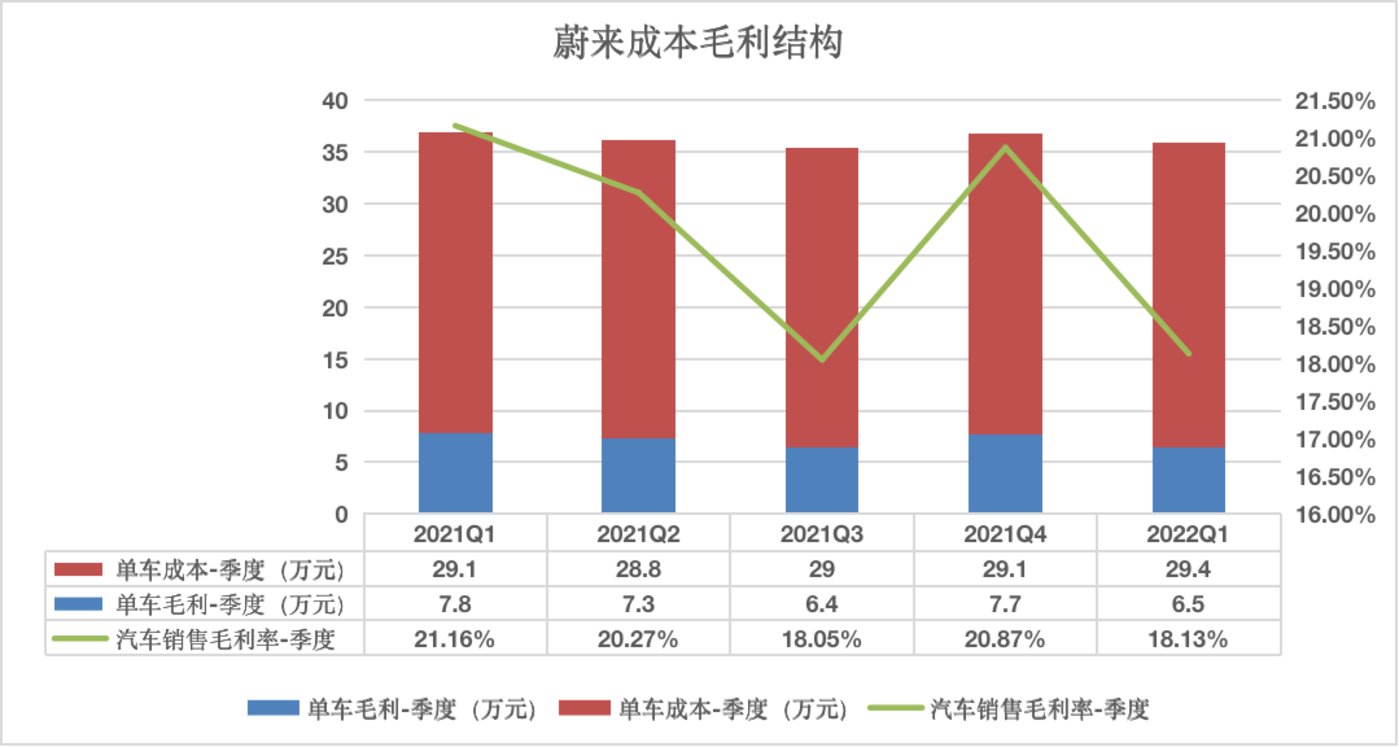

不过,毛利的变化,除了结构,还有成本的上升。

蔚来第一季度的单车成本从去年第四季度的29.1万元,上升至29.4万元,叠加上文提到的单车成本从36.8万元下降至35.9万元,成本增、收入减,毛利率自然下移。

至于第二季度的毛利率下滑,李斌指出主要是由于电池、芯片等产品涨价。电池方面,李斌谈到,从 4 月份开始,蔚来和电池的供应商更定了新的协议,电池成本会和原材料价格相关价格指数(index)发生联动。

不过李斌释放了一些偏保守的积极信号——3季度毛利率会回升。

原因来自产品涨价。

今年5月,蔚来已经两次调价,5月10日,蔚来官宣涨价,ES8、ES6及EC6各版本车型起售价上调10000元,ET7、ET5起售价不变。

5月13日,蔚来官方又宣布:受近期全球原材料价格持续上涨影响,自2022年5月23日起,蔚来ET7全系车型起售价格上调1万元。

不过当分析师问到第3季度的毛利率水平是否会回到新高?李斌则表示不确定。

这是因为在电池价格联动的机制下,如果3季度电池价格再次出现上涨,还是可能会对毛利构成压制。

但他也提示,二季度交付的基于NT2.0平台的车辆,毛利率会相对较高。

那么问题来了,新发布的车型,能否将蔚来拉出低增长的泥潭?

02 产品大年,等待放量

要想理解蔚来怎么增长,我们先要理解蔚来为什么增速放缓。

目前,蔚来能交付的车型共有4款,看上去很多,但实际上有3款是老车型,只有1款为新车型。

回顾下历史,2018 年 5 月,蔚来交付七座旗舰中大型 SUV ES8,售价区间为 46~61 万元,切入豪车市场。

2019 年 6 月,蔚来交付中型 SUV ES6,并于12 月发布新款及6座版 ES8 。

2020 年 9 月,蔚来交付轿跑型 SUV EC6。

可以看出,在“日新月异”、“时代飞速发展”的2022年下半年,想把这三款略有“年代感“的车卖好确实不容易,更何况蔚来当下的目标客户,都是预算至少30万元起的中高净值客户。

所以,市场把希望的目光,都看向了蔚来3款新车 ET7、ET5、ES7。

先来看ET。

ET7是一款姗姗来迟的车。它早在2021年1月发布,但由于内外部供应协调问题,直到今年3月28日才交付。

这意味着,整整2021年,蔚来都没有新车发布,所以最近几个季度,蔚来的数据不可能太好看。

需要注意,和前3款车不同,ET7的开发,是基于蔚来全新的平台NT 2.0。这意味着ET7的智能化水平将更高。

李斌此前说,以ES8目前的硬件架构(NT1.0), 其传感器和运算能力无法实现 L4 级自动驾驶, 也绝不会宣布可以做到L3。而NT2.0作为蔚来研发的新一代技术平台,李斌表示它将会是行业内最先进的量产自动驾驶技术。

而作为NT 2.0平台的首款新车,ET7在拥有1个超远距离激光雷达,计算平台算力高达1016Tops,具备L4级自动驾驶能力,续航达到1000km。

人都是喜新厌旧的,知道后面有新平台的新车型,老车型的关注度自然降低。

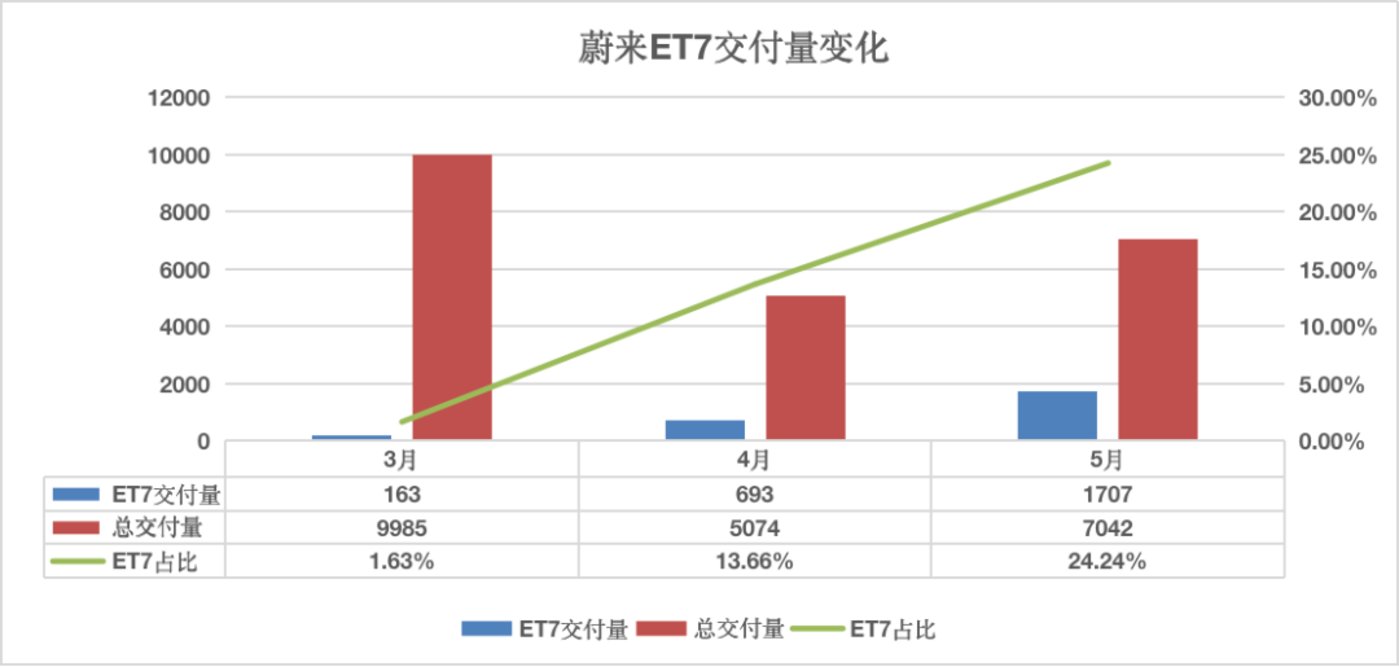

从销量来看,ET7开始起势,自3月以来,ET7占比持续提升,从3月蔚来总销量占比1.63%快速爬升至5月的24.24%。

而同样基于NT2.0平台的轿车 ET5 和中大型五座SUV ES7,李斌谈到前者预计将在 2022 年9月交付,ES7则将于本月发布,8月下旬将开始交付。

至于老三款车该怎么安排?蔚来方面此前谈到,将对智能硬件进行包括8155芯片、360环视摄像头、5G模块等进行升级。

电话会议中,李斌谈到蔚来5月新增订单增长非常显著。现有 ES8、ES6 和 EC6 的整体接单表现相当稳定,ET5订单也“非常积极”。

总体看来,今年算是蔚来的产品大年,如果抓住下半年时间窗尽快交付,销量有望逐步回升。

03蔚来爱烧钱?还没烧出护城河

从投入上看,蔚来绝对是舍得砸钱的主。

典型如研发,蔚来虽然对外的人设是注重服务,但其研发投入并不小,无论是研发金额还是研发费用率,均在比亚迪、理想、小鹏之上。

那么,蔚来有没有构建起护城河?答案是还没有。具体表现在:

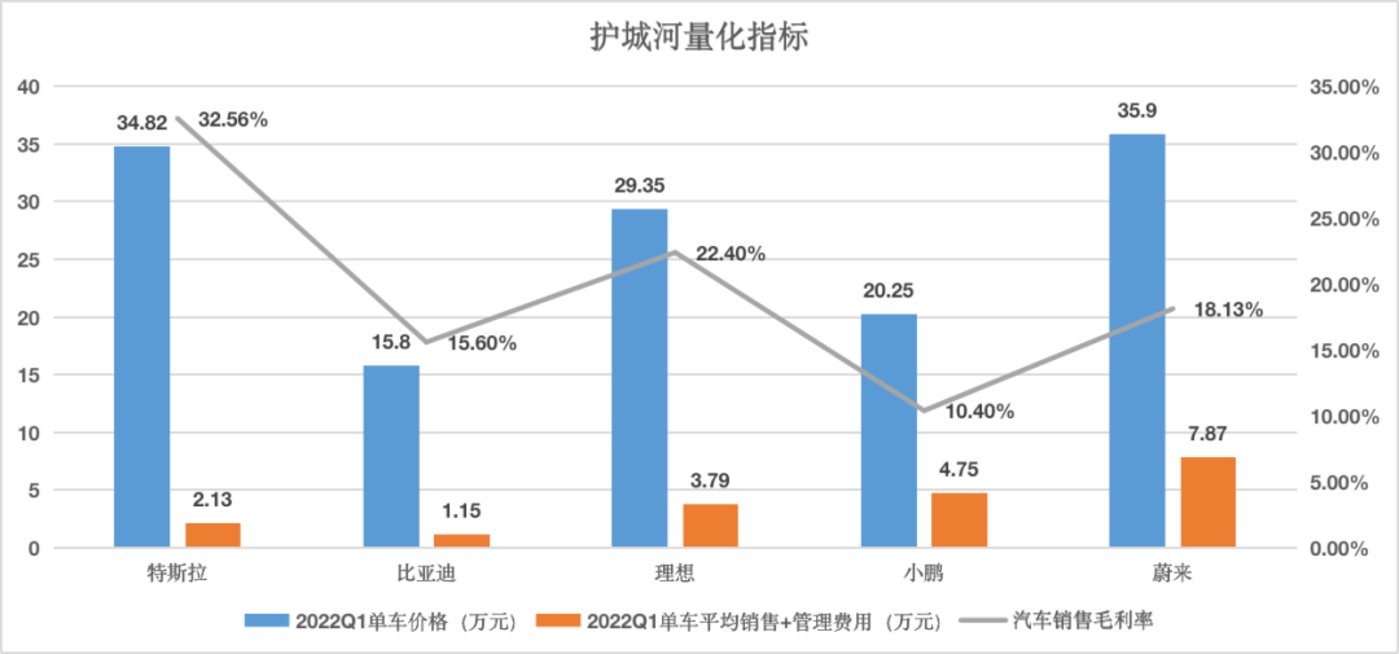

1)虽然蔚来的单车售价最高,但是毛利率排在了特斯拉和理想之后。

这可以从两个角度来解释,一是蔚来不敢定更高的价格,享受品牌溢价,另一方面是品牌不足以支撑汽车销量,规模效应还不明显,成本摊薄效应不强。当然,对于第二条我们可以观察其新品放量后的销量变化。

2)营销方面,蔚来一季度销售+管理费用仍然在20亿元以上,超过小鹏的16亿元和理想的12亿元。具体到蔚来每辆车分摊的的销售+管理费用,蔚来的数据高达7.87万元,明显超过同行。

可以看出,蔚来走的是典型的烧钱做营销提升品牌形象的路子,但结果上看,还没烧出太好的效果。

相比之下,具备护城河的企业,每件商品往往不需要太多的营销推广费用,就能享受高客单价和高毛利。典型如特斯拉,高毛利率,高单车价格,低销售+管理费用。

当然我们不能说蔚来在营销上的投入就完全没价值,毕竟有些事情具有“滞后效应”,就像减肥,不可能一运动,就马上能瘦下来,这需要一个过程。

而且这其中需要不断试错。

但总的来看,对于当下蔚来而言,我们能给出评价是:革命尚未成功,同志仍须努力。

精彩评论