在美国国会两党议员“讨价还价”近两年后,一项价值逾500亿美元、意图振兴美国半导体制造业的“芯片法案”再次登上台面。

美国政府将于本周对一项旨在鼓励半导体制造的法案进行最终投票,该法案可能对美国半导体交易所交易基金的表现产生重大影响。

该法案将提供大约 500亿美元的补贴来支持半导体制造。参议员 John Cornyn是该法案的主要作者,他上周表示,目前美国没有生产先进的半导体,如果美国公司无法获得这些先进的半导体,国内生产总值将下降 3.2%,由此造成的损失可能比当前芯片短缺的影响严重三倍,去年国内生产总值损失 2400亿美元。

曾几何时,美国半导体制造业风光无限,然而最近十几年,却被亚洲的台积电、三星等半导体巨头盖过了风头,使得美国本土的半导体产能份额从37%滑落至当前的12%。

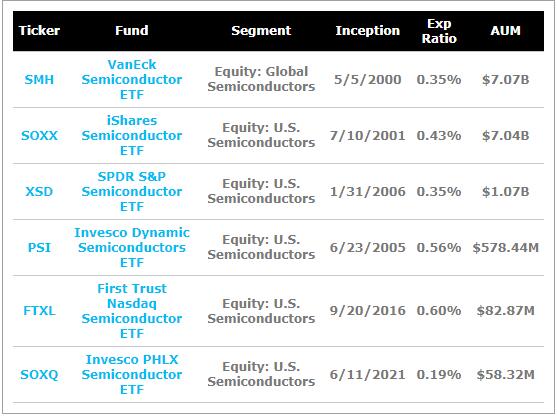

美国上市ETF

目前在美国市场上交易的半导体有 6只,除 1只涵盖美国上市证券外。只有三个管理着超过 10亿美元的资产,其中最大的是 70.7亿美元的VanEck半导体 ETF (SMH),它也恰好是唯一的全球基金。

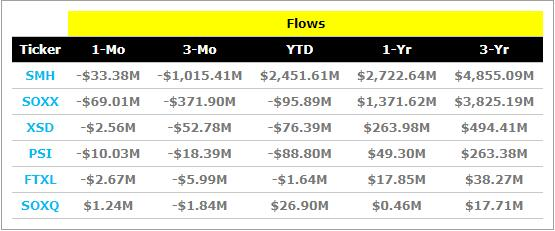

SOXX是该领域多年来最大的基金,截至 2021年底,拥有近 100亿美元的资产。然而,从 2022年开始,SMH保持领先,现在是该类别中唯一在 2022年出现强劲正资金流入的基金,截至 7月 21日,今年迄今已获得 25亿美元的资产。

尽管投资组合之间有很多相似之处,但 SMH的全球性质及其在大盘股中的比重(超过 98%的投资组合,超过其他半导体 ETF)可能使其在眼中具有优势的投资者。

鉴于全球经济衰退的可能性非常大,全球大盘股投资组合可能对作为现代经济主要驱动力之一的行业具有很大吸引力。毕竟,小盘股在陷入衰退时往往比大盘股受到的打击更大。

一个较小的替代方案?

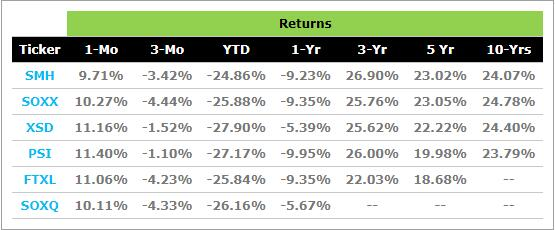

一旦经济衰退结束,小盘股往往会表现更好,比大盘股反弹得更快。一旦投资者认为经济形势正在好转,他们可能希望将其配置转向10.7亿美元的SPDR S&P Semiconductor ETF (XSD)。与 SMH和 SOXX不同,XSD对大盘股的配置比例不到 37%。

XSD在一年期间的表现优于 SMH和 SOXX,在此期间,它以仅 5.39%的跌幅获得了该类别中的最佳回报。在三个月和一个月期间,它的表现也优于SMH和 SOXX。

尽管XSD的流动性略低于 SMH或 SOXX,其小盘股敞口可能会吸引某些投资者,例如战术交易员或那些希望在成熟行业中利用增长机会的投资者。

精彩评论