芯片制造商AMD$(AMD)$于7月30日周二美股盘后公布了2019财年二季度财报,营收略超市场预期,调整后每股收益符合预期,但公司给予的下季度展望不及预期,美股盘后跌3%。

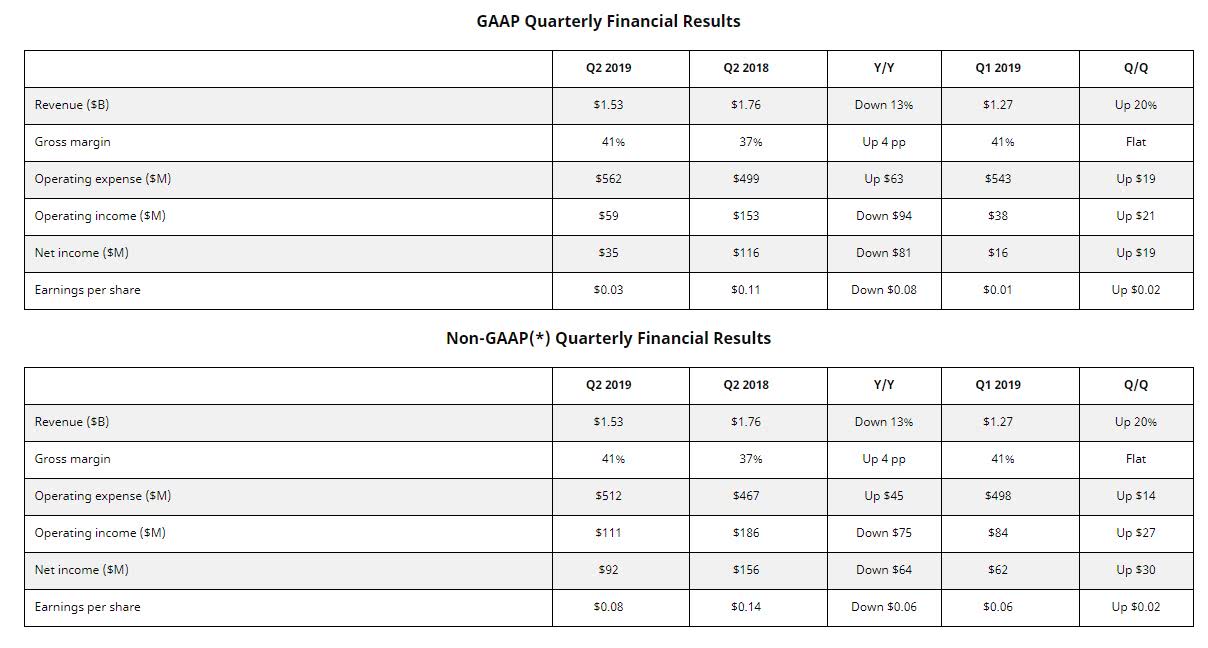

第二季度净利润为3500万美元,摊薄后每股收益3美分,去年同期为11美分,一季度为1美分。调整后净利润为9200万美元,调整后每股盈利8美分,符合市场预期,去年同期为14美分,上个季度为6美分。

第二季度毛利率为41%,略低于预期的41.1%,较去年同期的37%同比增长4个百分点,主要得益于锐龙(Ryzen)和霄龙(EPYC)服务器的销量增长。

当季的经营利润为5900万美元,仅为去年同期1.53亿美元的三分之一,但高于一季度的3800万美元。非GAAP经营利润1.11亿美元,弱于去年同期的1.86亿美元,高于一季度的8400万美元。公司公告称,同比下滑主要由于更低的营收和更高的运营开支。

AMD预计,2019财年第三季度公司营收约为17.5亿美元至18.5亿美元,代表季度环比增长18%或同比增长9%,预期主要被7纳米制程工艺的锐龙、霄龙和Radeon产品驱动。低于市场预期的19.4亿美元。非GAAP项下毛利率可能为43%。对于2019全年预计实现营收中等个位数的同比增长,但半定制产品收入下跌;预计全年非GAAP毛利率为约42%,代表今年下半年的毛利率有望提速增长。

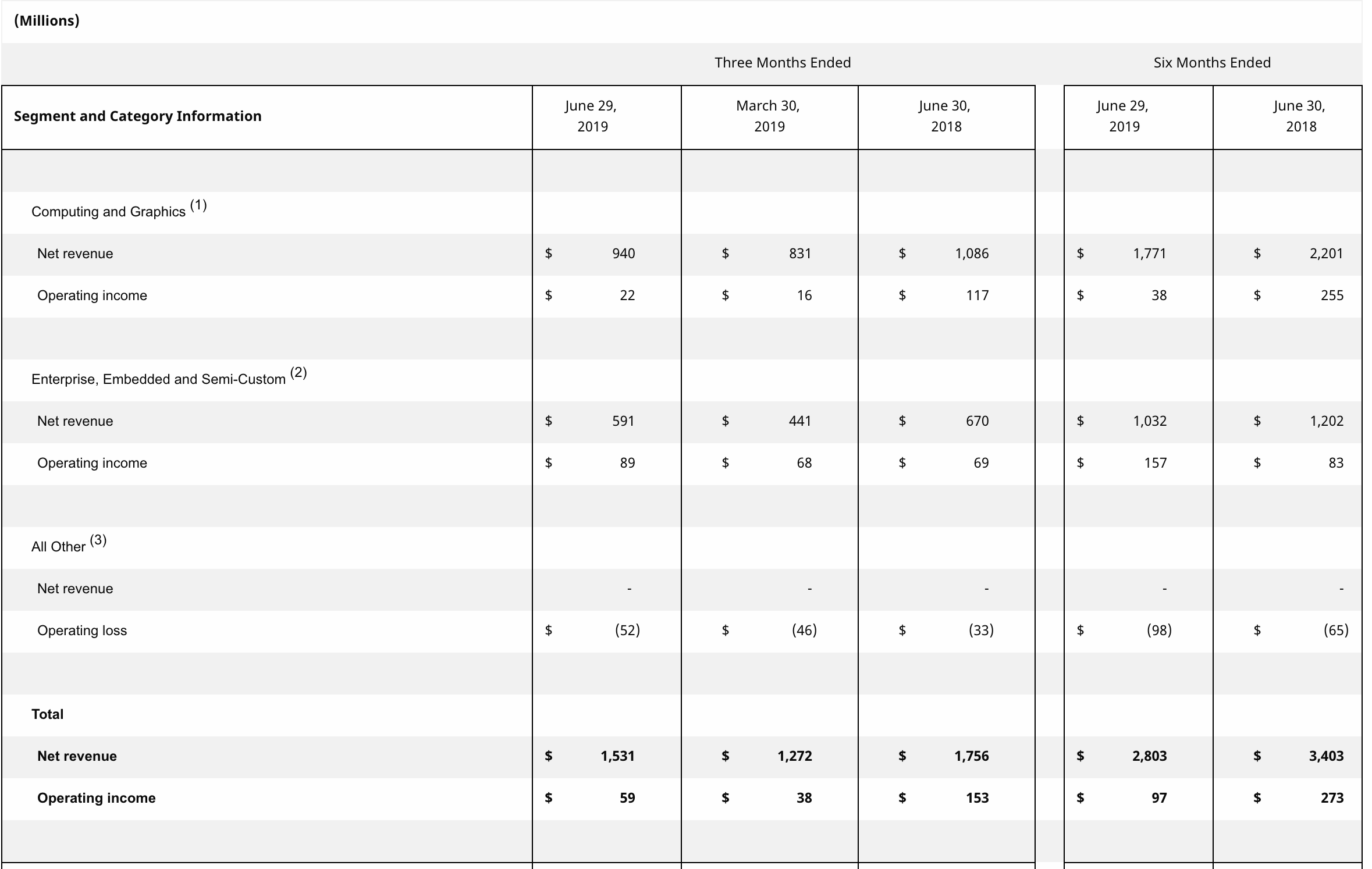

分业务来看,

其中,客户端处理器的平均售价(ASP)实现同比增长,得益于锐龙处理器销量增长;不过受移动处理器平均售价下降的影响,客户端产品ASP环比下跌。得益于数据中心GPU销量,GPU平均售价也实现同比增长,但GPU平均售价环比下跌。

此外,企业、嵌入式与半定制事业部的营业额为5.91亿美元,高于分析师预期的5.625亿美元,同比下降12%,但季度环比增长34%。同比下降主要由于更低的半定制产品销售,部分被面向数据中心的霄龙服务器处理器销量增长所抵消,后者也是造成部门季度环比收入增长的原因。

AMD总裁兼首席执行官苏姿丰博士(Dr. Lisa Su)在声明中表示,第二季度公司增加了三款旗舰型7纳米制程产品系列的产量,已经达到了重要转折点,新的锐龙、镭龙(Radeon)和霄龙处理器组成了公司历史上最有竞争力的新产品组合,并有能力在下半年实现显著增长。

AMD曾在7月7日推出了首款采用7纳米制程的消费级GPU Navi,会应用在同日最新发布的Radeon RX 5700系列显卡上。公司还发布了消费级台式机市场的首款高性能7纳米处理器——第三代锐龙台式机处理器,希望合力提升游戏性能、沉浸式体验和视觉逼真度。

分析指出,AMD竞争对手英伟达$(NVDA)$的GPU在技术上仍无人能敌,但7纳米制程Navi GPU的推出正式拉开了AMD与英伟达的价格战,市场因此关注这款GPU的初始销售业绩,是否能从英伟达手中抢夺市场份额。而2019年由于抢先另一竞争对手英特尔$(INTC)$推出了7纳米制程的锐龙CPU,AMD已经从英特尔手中抢夺了部分台式机CPU的消费级市场。

精彩评论