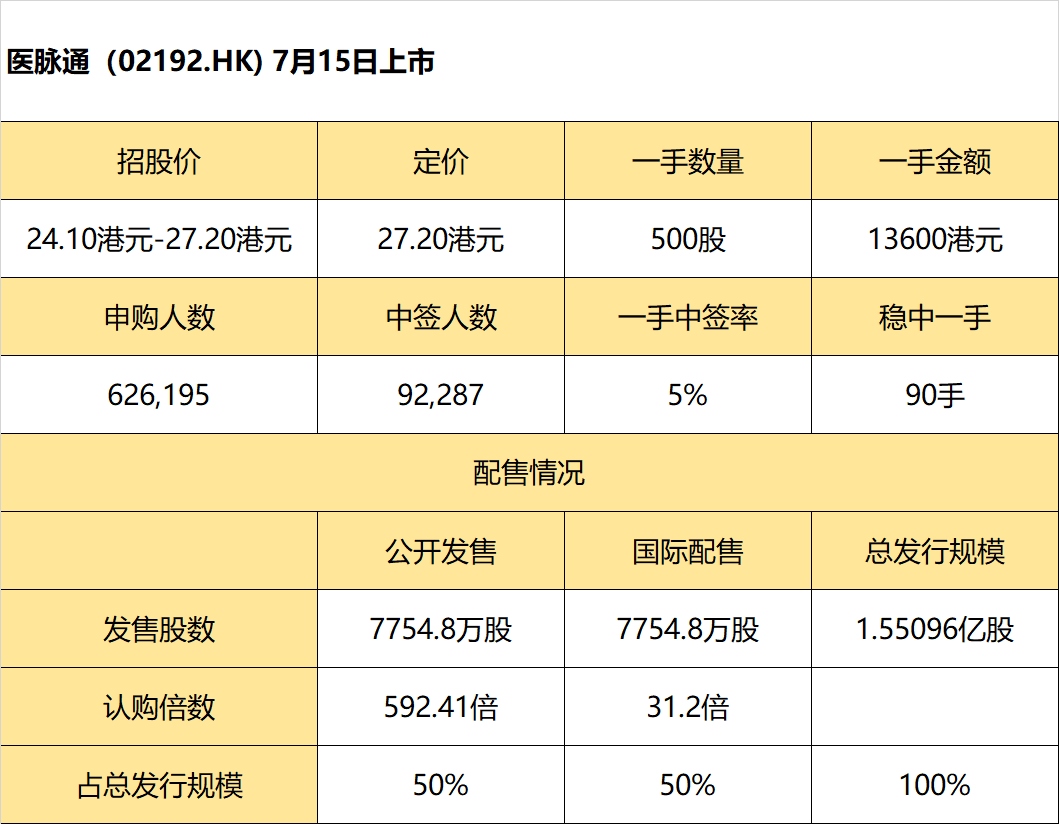

7月14日,医脉通发布公告,公司全球发售约1.55亿股股份,其中香港发售股份7754.8万股,国际发售股份7754.8万股,另有15%超额配股权;发售价已厘定为每股发售股份27.20港元,每手买卖单位500股;高盛及海通国际为联席保荐人,预期股份将于2021年7月15日于联交所主板挂牌上市。

老虎资讯整理相关数据如下:

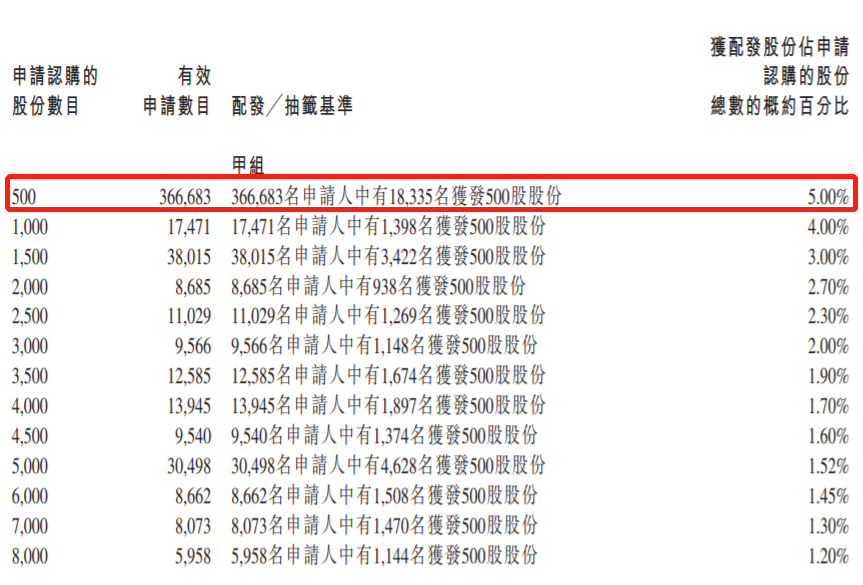

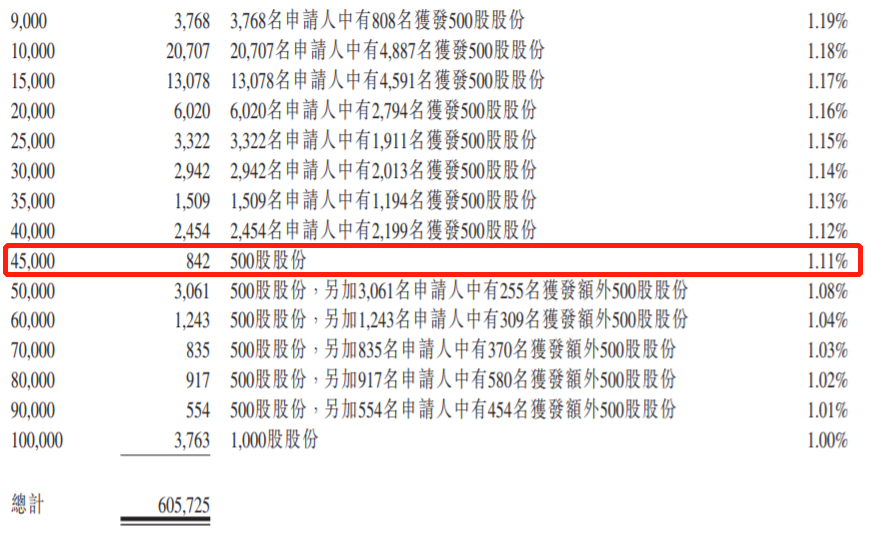

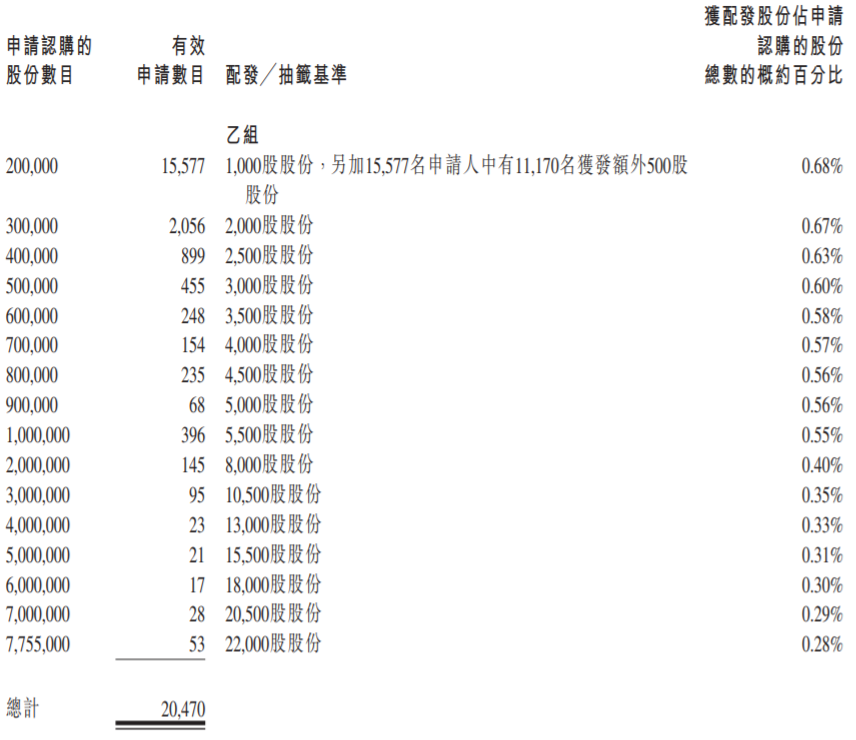

分配结果:

甲组每手500股,一手中签率5%,认购90手稳中一手。

乙组头为20万股(400手),获配1000股(2手)。

国际发售初步提呈发售的发售股份获大幅超额认购,相当于国际发售初步可供认购发售股份总数约31.2倍。根据香港公开发售初步提呈发售的香港公开发售股份获大幅超额认购。公司合共接获626,195份有效申请,认购合共91.88亿股香港公开发售股份,相当于香港公开发售初步可供认购香港公开发售股份总数约592.41倍。

根据发售价每股27.20港元及基石投资协议,基石投资者认购合共6278.45万股发售股份,相当于全球发售完成后已发行股本约9.10%(假设并无行使超额配股权且并无计及可能因根据购股权计划已授出或将授出的购股权获行使而发行的任何股份);及全球发售的发售股份数目约40.48%(假设并无行使超额配股权)。

按发售价每股发售股份27.20港元计算,公司估计自全球发售收取所得款项净额约40.01亿港元。其中,所得款项净额约40%拟用于在未来三至五年内扩展业务;约30%拟用于在未来三至五年内投资技术及提高研发能力;约20%拟用于精心挑选战略投资或收购机会;及约10%拟用作一般补充营运资金及其他一般企业用途。

精彩评论