9月21日,美联储加息75个基点将基准利率升至3.00%-3.25%区间,利率水平升至2008年以来新高。

美联储宣布加息75个基点后,美股短线下挫,美股三大股指迅速转跌。

美联储FOMC声明变化一览:声明全文除上调目标区间利率外一字未改

和今年7月的上次加息一样,本次美联储的加息幅度也符合市场预期,并且,这一加息决策得到全体FOMC投票委员支持。

在本周的决议声明中,美联储重申继续加息是适宜的,而且会后更新的利率预期中位值显示,联储决策者预计加息后利率明年达到的峰值为4.6%,比市场之前预计的明年峰值4.5%还高,意味着联储的加息力度最终比市场预期的还大。

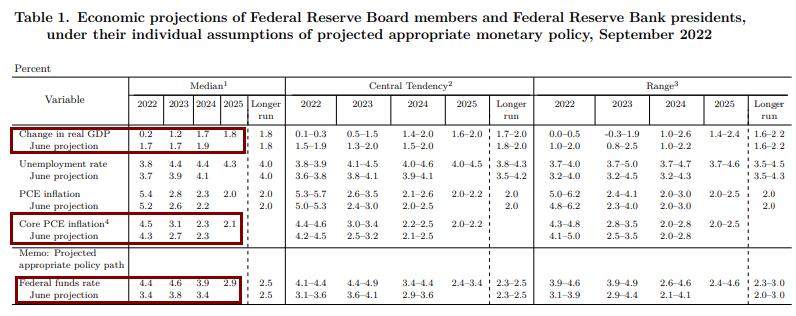

点阵图:几乎所有官员预计 到今年底加息至4%以上 明年高于4.25% 近三成官员预计后年还超过4%

本次会后公布的美联储官员预期未来利率水平点阵图显示,相比今年6月发布的上次点阵图,本次美联储决策者预计的加息力度明显更强。

本次除一人外其他所有18名联储官员都预计,到今年底,政策利率联邦基金利率将升至4.0%以上,其中一人甚至预计届时利率将超过4.5%。而上次全体预计将升至3.0%以上,无一人预计会超过4.0%。

本次共有18名官员预计,明年政策利率超过4.25%,只有一人预计低于4.0%,强烈暗示明年可能不会降息;而上次只有5人预计利率超过4.0%、其中仅一人预计高于4.25%。

本次共有13名官员预计,后年政策利率低于4.0%,其中7人预计在3.5%到4.0%之间,4人预计在3.0%到3.5%之间,两人预计低于3.0%,共有6人、占总人数超过31%的官员预计,届时利率还超过4.0%;上次有4人预计后年利率低于3.0%,13人预计高于3.0%。

美联储全线上调今明后三年利率预期 明年利率峰值高于市场预期

本次会后公布的更新后经济展望显示,美联储官员不但全线上调今明后三年的利率预期,而且预计的三年间利率最高水平中位值达4.6%,超过华尔街和市场预计的利率峰值。本次联储公布加息前,大部分华尔街机构对联邦基金利率峰值的预期在4%到4.25%,而市场预期普遍偏高,预计明年3月可能达到4.5%。本次经济展望中,美联储预计:

- 2022年年底的联邦基金利率为4.4%,较6月预计的3.4%上调100个基点。

- 2023年年底的联邦基金利率为4.6%,较6月预计的3.8%上调80个基点。

- 2024年底的联邦基金利率为3.9%,较6月预计的3.4%上调50个基点。

- 新增2025年底的联邦基金利率预期值为2.9%。

继续重申让通胀回落到目标的承诺 、未来适合继续加息

在利率决策方面,美联储重申FOMC寻求实现充分就业和长期通胀达到2%的双重目标,在表示为支持以上双重目标而决定加息75个基点后,联储继续重申3月的表述:

“(FOMC)委员会预期,让上调目标利率区间继续下去会是适合的。”

和7月的上次声明一样,本次美联储会后声明继续重申了6月声明新增的这句话:

“(FOMC)委员会强烈承诺,将让通胀率回落至2%这一目标。”

继续重申联储高度关注通胀风险、高通胀体现能源涨价 改称支出和生产增长温和

本次会议声明继续重申3月声明首次提到的俄乌冲突的影响表述:俄罗斯对乌克兰的行动“造成巨大的”经济困难,并且保持了和7月一样的说辞:

俄乌冲突“相关事件正在对通胀制造新的上行压力,并正在对经济活动施压。”

和7月声明一样,本次声明紧接着上面那句俄乌冲突影响后,再次重申了5月追加的那句FOMC“高度关注通胀风险”。

在评价经济时,本次声明继续重申了6月所说的“近几个月就业增长强劲、失业率保持低位”,并继续重申3月声明对通胀的评价:

通胀依然高企,体现了新冠疫情、食品和能源价格上涨以及更大范围价格压力相关的供需失衡。

和上次7月声明有所不同的是,本次将7月所说的“最近的支出和生产指标已减弱”,改为“最近指标显示,支出和生产增长温和”。

继续重申缩表按5月计划进行

今年5月美联储公布了缩减资产负债表(缩表)的路线,从6月1日起减少债券持仓,最初每月最多减少300亿美元美国国债、175亿美元机构抵押支持证券(MBS),三个月后月度减持最高规模提升一倍。

和6月及7月一样,本次声明未重申上述路线,而是说,将继续按5月公布的缩表路线减持国债、机构债和机构MBS。

市场评论:

美联储通过点阵图向市场发出强烈信号——未来的加息会更高幅度,持续更久。

分析师Jersey:美联储点状图显示的最终利率比我们预期的高出25个基点,因此条件反射式的熊市趋平对我们来说并不意外。我们仍预计两年期/10年期国债收益率曲线将至少倒挂60个基点。点状图的利率预期中值升高,向我们发出的信号是,美联储致力于抗击通胀的使命,因此,如果在此之前通胀没有继续下降,12月的预测可能会略高。

机构评美联储利率决议:美联储的预测显示对软着陆的信心正在减弱。根据决策者周三公布的预测,将通胀率降至2%目标的积极举措将需要数年时间才能完成,其代价是失业率明显上升,经济增长放缓。政策制定者周三发布的预测对所谓的“软着陆”前景构成了质疑。

机构评美联储利率决议:美联储主席鲍威尔希望,预期的利率路径将发挥作用,使他能够避免类似保罗•沃尔克的行动带来的高昂成本,包括10.8%的失业率。但这些预测确实表明,在美联储努力遏制通胀、防止鲍威尔所说的更糟糕结果出现之际,美国人将面临一些痛苦。

机构评美联储利率决议:所有的注意力都集中在对2022年和2023年的利率预测上,但我对点状图中2024年和2025年的显著分歧感兴趣。一些FOMC官员预计2024年将降息约100个基点,2025年将进一步降息。较长期预期基本相同(这并不令人惊讶),委员会中约有三分之一的人认为到2025年底将降息到2.5%的范围。

机构评美联储利率决议:美联储的点阵图是鹰派的。美联储发出的信号是最终利率是4.6%,市场很快就对这一利率进行了重新定价。重要的是,美联储还暗示今年将再加息125个基点,市场预计11月将加息75个基点,12月将加息50个基点。我们预计鲍威尔在新闻发布会上发布会有类似的鹰派论调。美联储正致力于降低通胀,并将隔夜拆借利率升至限制性区间。

精彩评论