上周末,七国集团(G7)就跨国公司纳税规则达成协议,同意向跨国公司征收至少15%的企业税。但这并不是说要马上实施,对大多数公司来说,短期它的影响是有限的,甚至在一段时间内基本感觉不到影响。

但是,协议中的两项措施——一种按照企业经营地对企业征税的制度,以及15%的最低企业税率——最终会使跨国公司更难将收入转移到避税天堂,从而减少纳税。

不过,鉴于15%的利率相对较低,还有大量细节有待了解,因此直接影响不会很大。不过,从各国争相以低税率吸引跨国公司到要收15%最低税率的转变,可能意味着未来公司整体纳税额将上升。

反过来说,更高的公司税通常会拖累市场,因为它们侵蚀了公司的收益。不过,投资者应该了解美国财政部长耶伦与加拿大、法国、德国、意大利、日本和英国达成的全球一揽子计划。接下来,这项协议将提交20国集团(G20)以及由经合组织(OECD)召集的137个国家联盟。

Jefferies策略师Sean Darby分析了G7协议:

“首先,跨国公司将在其经营所在的每个国家支付至少15%的全球最低公司税率,”他写道,“其次,……税收将适用于任何利润率不低于10%的全球性公司。此后,上述利润的20%将在其经营所在的国家/地区分配和征税。”

需要明确的是,G7提案是一项国际协议,代表着各国在处理跨国公司税收方面向前迈出了一大步。但各国有自己的税法,立法者需要数年时间来起草、谈判和通过——而且最后看起来可能与G7的提案大相径庭。例如,美国共和党目前就反对提高公司税。

这些国家需要通过立法来执行七国集团协议,这也解释了为什么不会马上感受到上周末提案的影响。然后, 再加上15%的最低公司税率, 这并不是那么高。

那15%的最低税率对美股有何影响?

今年早些时候,高盛的大卫·科斯汀 (David Kostin) 计算得出,15%的最低税率将对标普500指数2022年的每股收益造成1美元的拖累。与民主党政策制定者目前设想的其他公司税上调相比,这并不算多。

目前美国的企业所得税税率为21%,低于2017年共和党领导国会时的35%。将法定公司税率从21%提高到28%——介于当前税率和2018年之前的税率之间——将使该指数明年每股203美元的预期收益减少8美元。根据科斯汀的计算,拜登政府的另外两项提案,即全球无形低税收收入率翻倍至21%和额外的社会保障工资税,如果获得通过,每项提案都可能在2022年吃掉标普500指数收益中的5美元。

但是,根据Gavekal的两位分析师估计,如果全球就最低税率15%达成的协议,其影响将比仅仅从标普500指数收益中减去一美元更为广泛——如果它能够将国际竞争抛在后面并鼓励各国全面提高公司税率研究。

"通过克服长期以来对国家税收主权的偏见,支持超越国家层面的合作,该协议减少了国际税收竞争,"Yanmei Xie和Udith Sikand写道。从长远来看,这只会意味着更高的有效公司税率。

由于无形资产而拥有大量收入的公司将受到七国集团提案的影响最大。Jefferies 的Darby表示,这尤其针对大型互联网公司和制药公司。

对于像Facebook或谷歌母公司Alphabet这样提供数字服务的公司来说,目前很容易在爱尔兰这样的低税收管辖区注册公司总部,并将其海外利润转移到那里。

制药公司也是如此,公司在一个国家注册专利,但在全球销售药品。这与一家在工厂雇佣工人并在该国销售实物的制造公司形成鲜明对比, 后者无法采取这种避税策略。

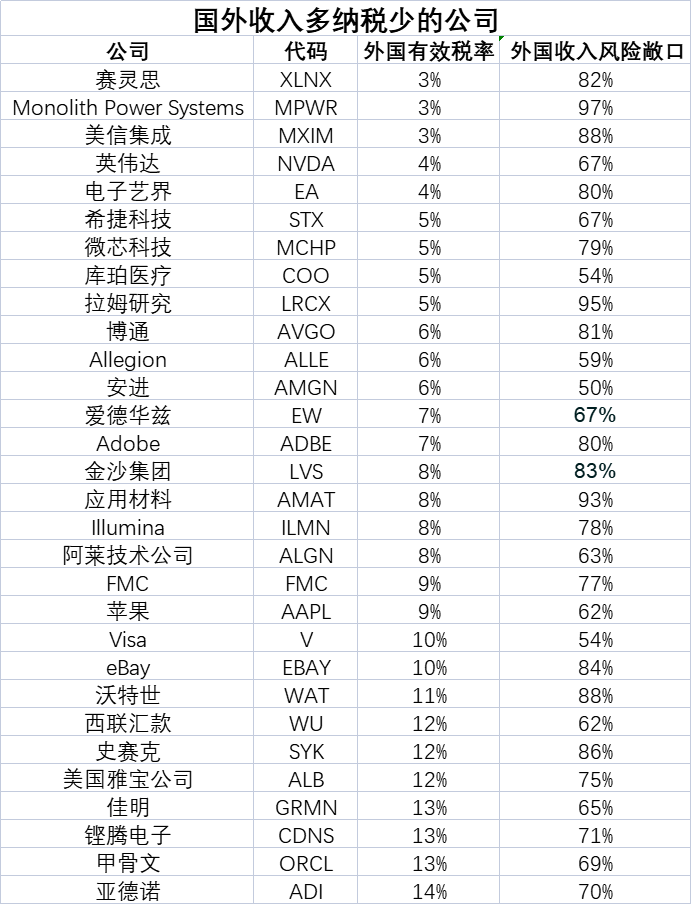

高盛的Kostin对标普500指数成分股进行了筛选,提取出30家公司,这些公司的收入至少有50%来自美国以外,且外国实际税率低于15%,它们绝大多数集中在科技或医疗保健行业。

以半导体设计公司英伟达为例。根据Kostin的估计,该公司67%的收入来自国外,并为这些利润缴纳4%的有效税率。根据该公司的数据,英伟达最近一个财年的整体有效税率为1.7%,而其净利润率为26%。它为超过43亿美元的净收入缴纳了7700万美元的税款。

“我们2021和2020财年的有效税率低于美国21%的法定税率,这主要是因为在英属维尔京群岛、以色列和香港等司法管辖区赚取的收入,其税率低于美国法定税率,还有美国联邦研究税收抵免的承认以及与股票薪酬相关的超额税收优惠,”英伟达在其最新的年度报告中写道。

如果按照G7的提议,英伟达的纳税将会上升,允许各国对公司在其境内开展的业务征收更高的税率,而不管它最终将这些利润通过哪个外国实体。

此外,科技巨头苹果,电子艺界,Adobe,甲骨文和eBay,以及支付巨头Visa,制药巨头安进和医疗器械制造商库珀医疗、爱德华兹和史赛克等也榜上有名。

投资者不太可能根据G7的最新举措对他们的股票进行取舍。但要注意这些可能只是即将出台的更严厉公司税收措施的前兆。

精彩评论