财报大超预期,欢聚集团是否值得买?

2020年3月16日盘后,$欢聚集团(YY)$ 公布了2019Q4财报,受其影响,当日股价盘后大涨5.76%。

2019年4季度,YY欢聚时代交出了一份亮眼的财报,营收与净利润表现均超过分析师预期。值得一提的是,欢聚集团在营收强劲增长的同时,“直播+短视频”双引擎驱动业务持续扩张。在用户方面,欢聚时代全球移动端月活跃用户为4.852亿,同比增长436.7%。

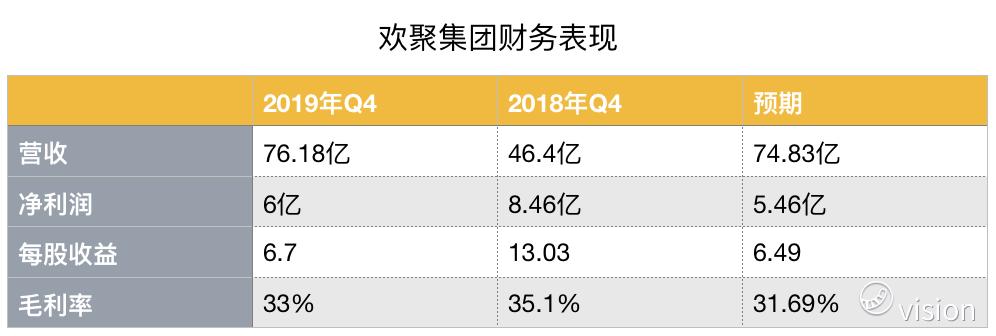

具体来看:

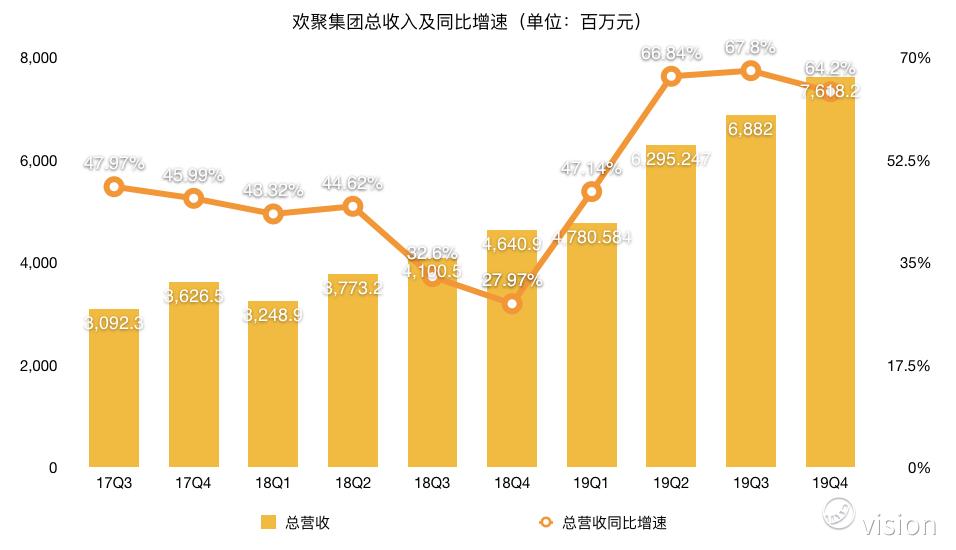

欢聚集团营收增长强劲

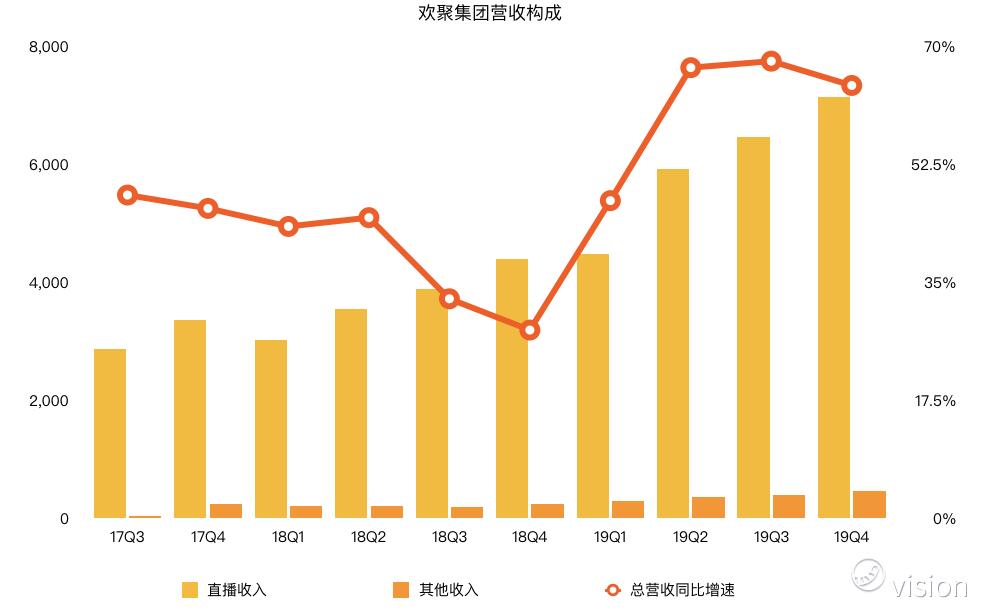

净收入同比增长64.2%至76.182亿元人民币,2018年同期为46.409亿元人民币。欢聚集团净收入增长的主要原因是直播收入的增加,以及BIGO合并的影响。

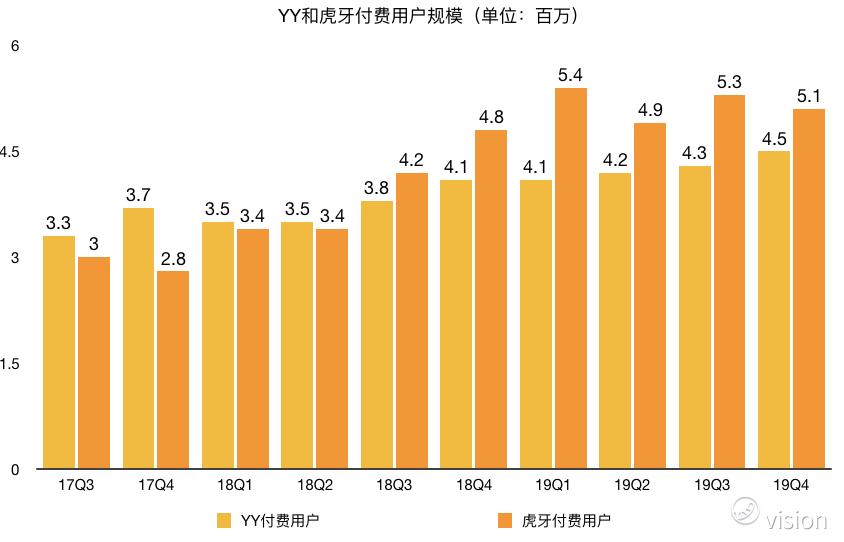

用户增长强劲

进军海外市场对于欢聚集团来说益处良多,不仅带来了营收增长,更重要的是用户规模的扩张。欢聚集团全球视频和直播平均移动端月活跃用户达到4.852亿,同比增长436.7%。

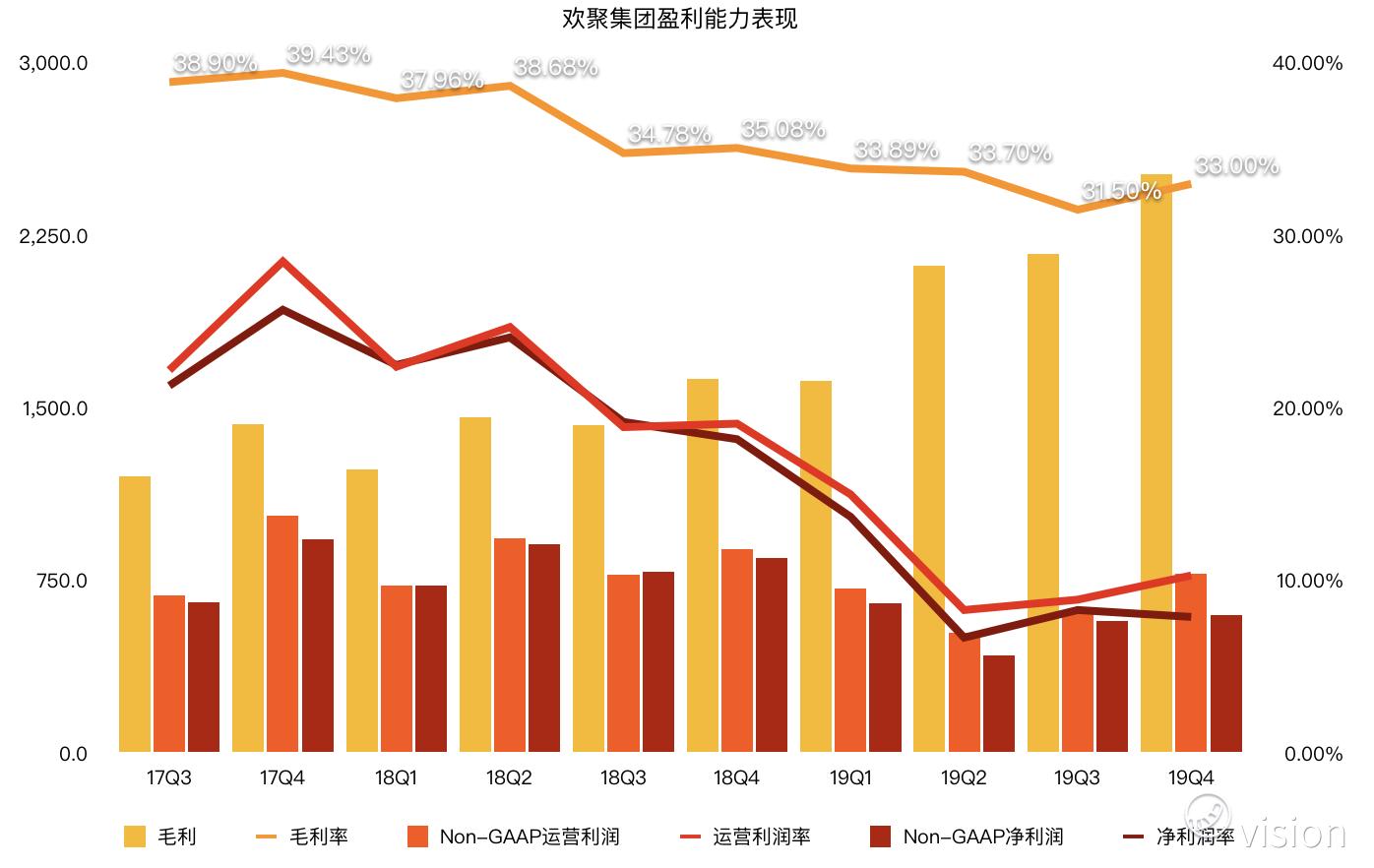

净利下滑

美国通用会计准则归属于欢聚集团的净利润为1.728亿元人民币,2018年同期为6.947亿元人民币。非美国通用会计准则归属于欢聚集团的的净利润为6.008亿元人民币,2018年同期为8.469亿元人民币。

通过下图,我们可以清晰的看出,在毛利增长的同时,欢聚集团的净利同比下滑,之所以造成这种差异主要是因为BIGO的并表后折旧以及摊销带来的影响以及欢聚集团加大海外扩张项目的投入。

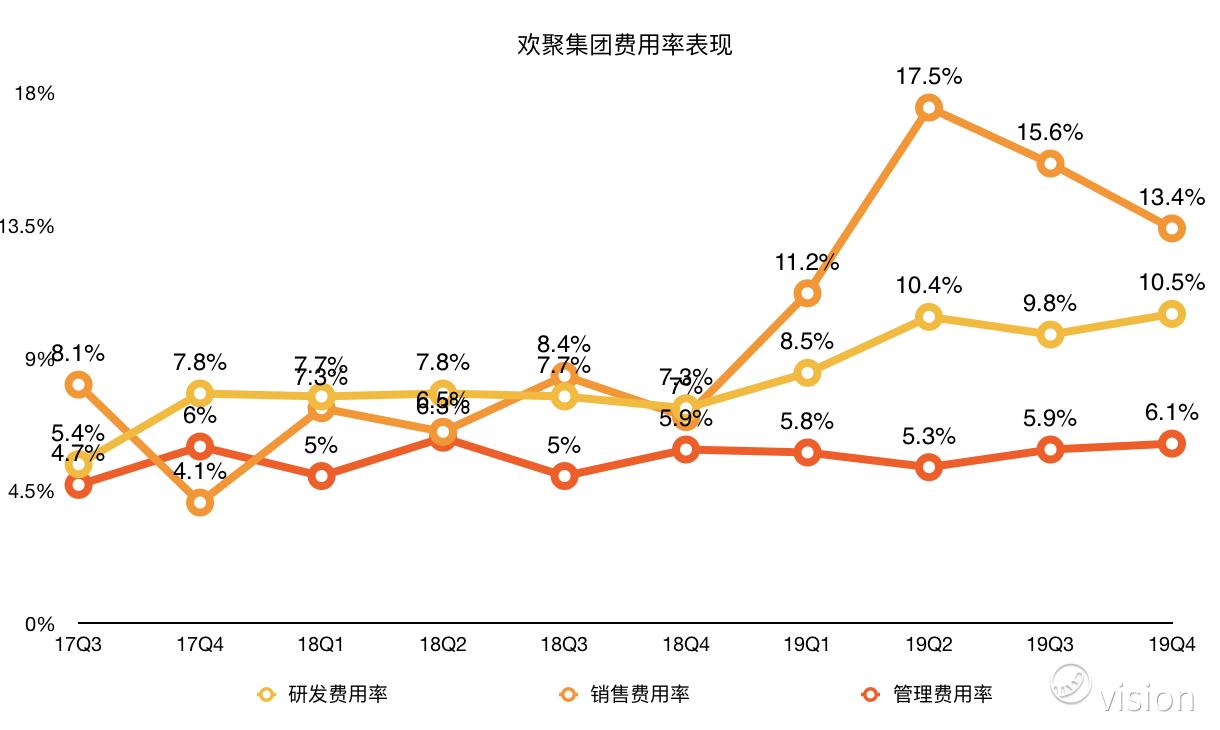

研发费用增长主要是因为与BIGO合并后在给予研发人员工资的支出上有所增加,但可以看到在19年二季度销售费用率达到17.5%的最高值后,连续两个季度都在降低,说明欢聚集团在用户增长的同时,也在追求良好的利润。

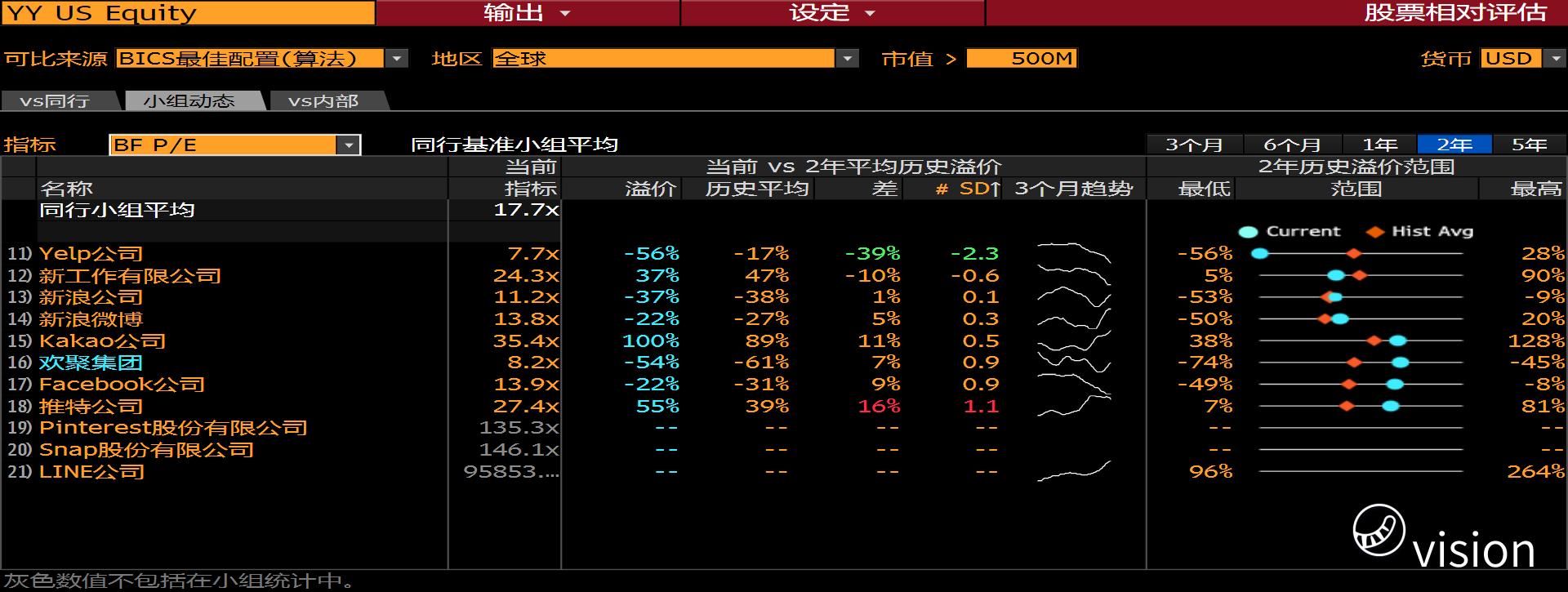

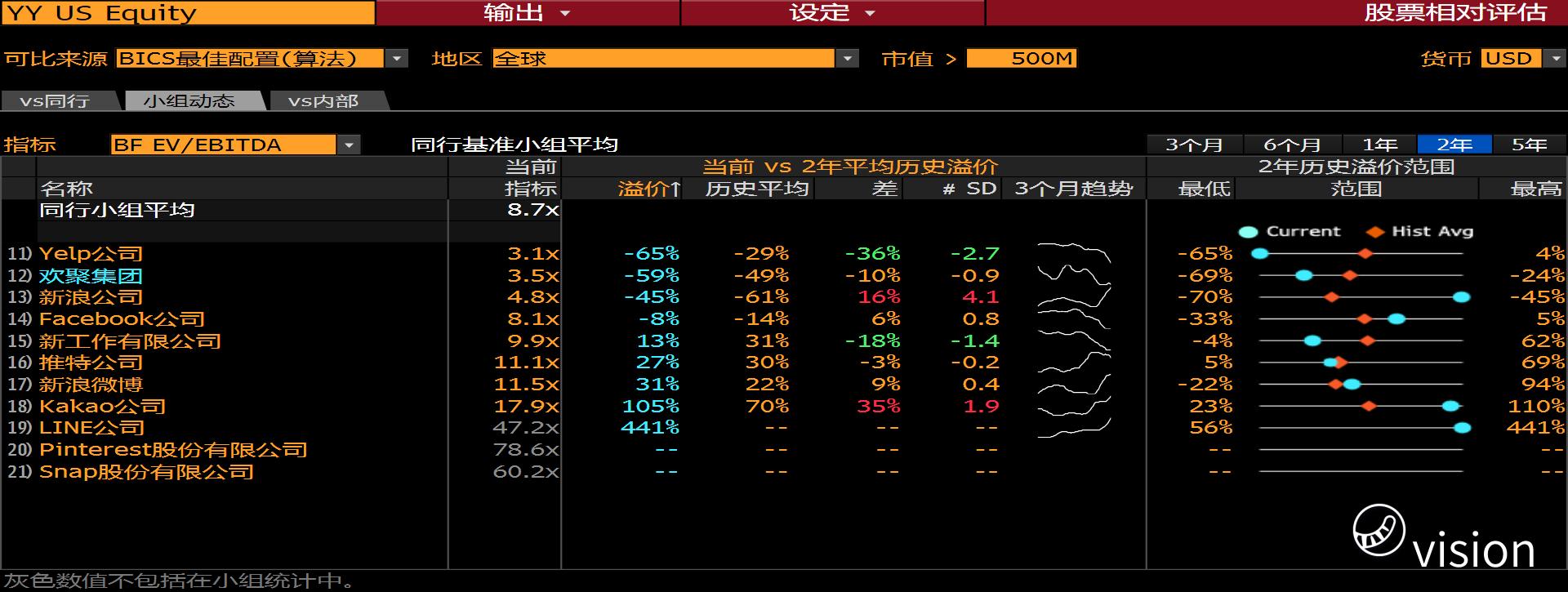

欢聚集团被低估

根据彭博的数据,无论是市盈率,还是企业价值倍数指标,都可以看出欢聚集团相对于行业其他家被严重低估,较历史平均值低估50%以上。

粗略的计算一下:

- 欢聚集团国内业务每年有3.5-5亿美金的稳定净利润,19年的利润超过22亿人民币,按照当前8倍PE市盈率算,欢聚集团国内业务价值28-40亿美金。

- 欢聚集团4季度财报显示,还有38亿美金的现金储备,如果减去去年发行的10亿美元可转债,也依然有28亿美金现金储备。

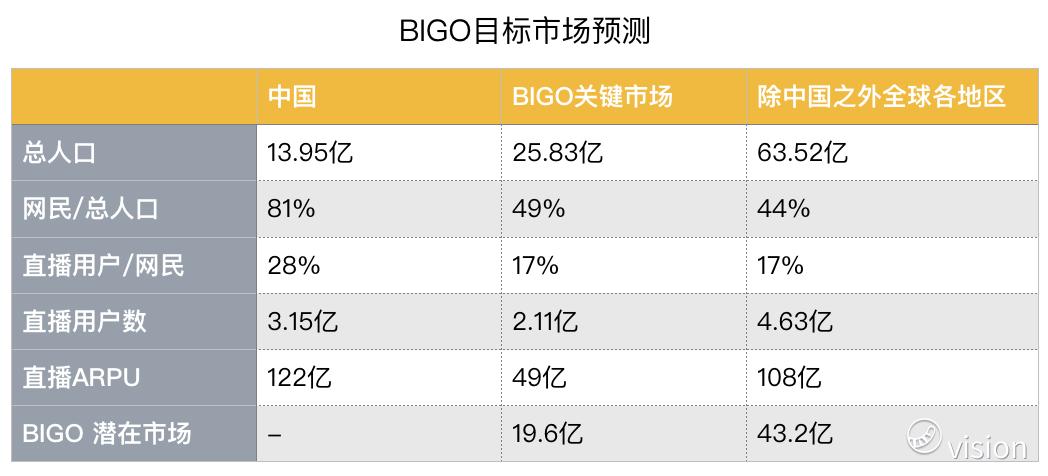

- 欢聚集团去年初以近22亿美元估值全资收购BIGO,BIGO目前是一个高速成长的业务,未来有巨大的发展潜力。

- 欢聚集团还拥有虎牙38.8%股份经济利益,按照目前虎牙31亿美金市值计算是近12亿美金。

按此粗略计算,欢聚集团整体市值至少应高于90亿美金。对比欢聚集团目前34.5亿美金市值,欢聚集团被严重低估3倍之多,即便把虎牙,BIGO刨除出去,欢聚集团真正的价值也要远高于当前市值。

总结,从4季度财报来看,欢聚集团无论是营收还是净利均超分析师预期,海外业务进展迅速,用户增速和变现均有很高的成长空间,以目前的股价来看,欢聚集团被低估了。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 比较圆的椭圆·2020-03-18那为什么被如此低估,市场没有错,自身肯定有原因点赞举报

- 自觅虎·2020-03-18厉害点赞举报

- 北京特倍福·2020-03-17很好点赞举报