哪怕受到波音危机的影响,美联航依旧起飞

美联航昨日发布财报,超出市场预期,股价也随之大涨17%。这份财报含金量如何?来看看外国分析师是怎么说的。

作者:Dhierin Bechai

美联航在4月16日公布了第一季度的收益,营收比分析师预期的多了1.5亿美元,每股收益高出0.42美元。鉴于美联航今年早些时候面临波音737 MAX 9的停飞,且交付量不如预期,这一超出预期的结果更加令人惊讶,投资者似乎将其视为强劲基本面表现的指标。这也反映在股价反应上,美联航的股价上涨了超过17%。

尽管面临2亿美元的波音逆风,美联航仍超出预期

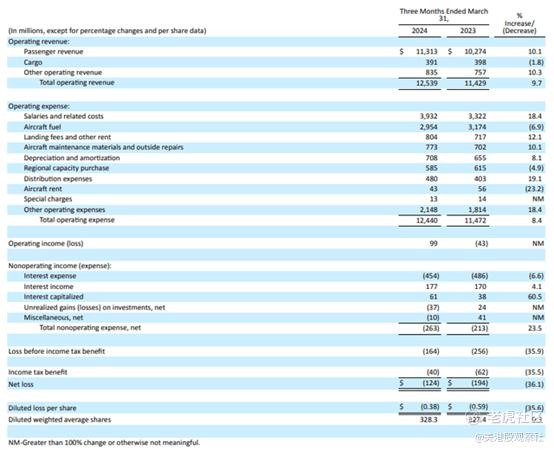

美联航在本季度的总收入增长了近10%。货运收入略有下降,这是由于运费率持续正常化所致,而客运收入增长略高于10%。这一增长是通过9.1%的运力增长、强劲的美国国内载客率和1%的乘客单位收入增长实现的。在美国市场,美联航因波音737 MAX 9的停飞和交付速度放缓而面临困境,运力仅增长了0.5%,但载客率提高了2.8个百分点至83.7%,单位收入增长了约6%,推动美国市场乘客收入增长了6.6%。欧洲市场也显示出强劲,运力与去年同期持平,但单位收入增长了12%,导致该地理市场的收益增长了11.7%。太平洋地区的收入增长了44%,这是由于运力增长了65.8%,部分被单位收入下降了近13%所抵消。在拉丁美洲市场,我们看到了类似的情况,9.6%的收入增长与25.5%的运力增长相比并不十分有利。在中东/印度/非洲市场,由于巴以冲突的影响,收入在运力收缩了27%的情况下暴跌了23.2%,部分被更高的单位收入所抵消。

总体而言,我们看到美国市场和欧洲市场表现出相当有利的条件,收益率上升。随着运力的大幅增长,太平洋和拉丁美洲市场的单位收入出现了一些下降,这并不是疲软的迹象。较低的单位收入表明,随着越来越多的产能上线,单位收入相对正常化。中东地区的数据受到地缘政治形势的影响,但尽管该市场的收入大幅减少,但收益率同比增长了9.2%。

总运营费用增长了8.4%,这与运力扩张相比是有利的。然而,这是由于燃料的平均加仑成本降低了13.5%所驱动的。不包括燃料的单位成本上升了4.7%。在某种程度上,成本基础依旧是一个挑战,因为尽管运力增加,单位成本不包括燃料仍在增长,这通常会允许更好的成本吸收。营业利润从4300万美元的亏损转为9900万美元的利润,而税前亏损从2.56亿美元改善到1.64亿美元。营业和税前利润数字包括了来自波音737 MAX 9危机的20亿美元成本逆风。如果将这些加回去,营业利润率将是2.4%,EBIT利润率将达到盈亏平衡或略为正值。

因此,美联航的总体业绩确实显示出强劲的收入和收益管理,但现实情况是,经常性成本较高,非经常性成本为2亿美元。考虑到由于季节性因素,第一季度是航空公司最难执行的季度,调整后的盈利无疑是一个强有力的信号。

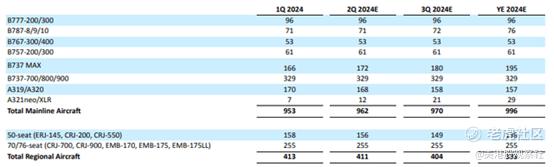

美联航将接收更多波音737 MAX 9

由于对波音的审查越来越严格,美联航也对其机队计划和订单组合进行了调整。该公司早些时候预计2024年将交付8架波音787飞机,但现在这一数字已回落至5架。波音737 MAX原定于2024年交付157架,但这一数字已减少到36架,这使得2024年美国市场的运力缺口很大。原定于2024年交付26架空客A321NEO,这一数字已适度调整为25架。因此,我们清楚地看到波音公司对美联航运力计划施加的压力。

为了降低波音737 MAX 10认证时间进一步下滑的风险,美联航已与波音公司达成协议,将其部分MAX 10订单转换为MAX 8和MAX 9的订单,交付时间为2025年至2027年。这确实表明,尽管发生了MAX 9事件,但美联航仍然对MAX 9充满信心,这听起来可能有点奇怪,因为MAX 10的开放式认证时间表部分是由MAX 9事件推动的。此外,该公司还与两家出租人达成了一项临时协议,将租赁35架空客A321NEO,并于2026年和2027年交付。这很好地表明,空客的单通道交付时间很难获得,表明了空客能否从波音的问题中受益,取决于它自己扩大产能的能力。

美联航预计第二季度收益强劲

对于第二季度,美联航预计调整后的每股收益在3.75美元到4.25美元之间,鉴于分析师预计美联航将报告每股核心收益4.00美元,这一预期似乎是合理的。此外,交付延迟导致资本支出预期从90亿美元减少到65亿美元,而全年每股收益估计保持不变。所以,总的来说,波音的问题导致美联航今年的资本支出降低,而在随后的几年中有所增加,而公司认为需求保持强劲,并坚持其调整后的年度盈利指引。

美联航股票仍然是买入吗?

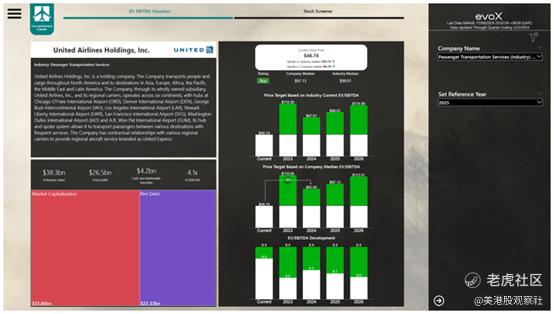

从2023年10月至今,该股的回报率接近40%,而标普500指数的回报率为18%。因此,尽管波音737 MAX生产放缓造成了产能问题,但UAL的股票表现相当不错。当然,最大的问题是还有多少上行空间。由EV/EBITDA分析驱动的价格目标此前为每股77美元至80美元。在执行了美联航最新的资产负债表数据以及对EBITDA和现金流的前瞻性预测后,每股目标增加了6美元至10美元。即使考虑到执行风险,我们将折让50%,目标价仍将是67.40美元,比华尔街分析师对美联航股票的目标价高出约5美元。

总结

最近的财报表明,美联航在管理其整体收入增长和审慎的运力扩张方面表现良好。与其他航空公司一样,该公司继续面临工资、着陆和导航费用等成本增加的后果,尽管运力大幅增加,但该公司仍无法降低非燃料单位成本。然而,第一季度的业绩往往是最疲软的,这表明,如果不是波音737 MAX问题打击了美联航,该航空公司本可以盈利。鉴于第一季度是一年中最疲软的季度,相信这为夏季提供了充满希望的前景。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

看过好几篇关于美联航的贴子,你说的最明白

有点想要买进去,有没有比较好的操作点位?

看了一眼,K线走势是我喜欢的样子

归根结底还是华尔街的资本家们喜欢

为什么我还是感觉波音更迷人一些?

专家一张嘴,怎么说都有理