聊聊价值毁灭

股市里韭菜多,聪明人也越来越多。

聪明人的特点是会算账——公司一年能赚多少钱、分红率多少、股息率多少,给你算得明明白白。

你以为算好了账就稳赚不赔了吗?抛开财务造假的骗子不谈,就说规规矩矩做账的有没有可能收割聪明人?

一上市就业绩变脸,大股东马不停蹄地减持,股价一路阴跌不止……

公司上市这里头门道多了,一上市大股东能减持改善生活了,投行、会计师事务所、律所一众中介机构也都赚到服务费了。

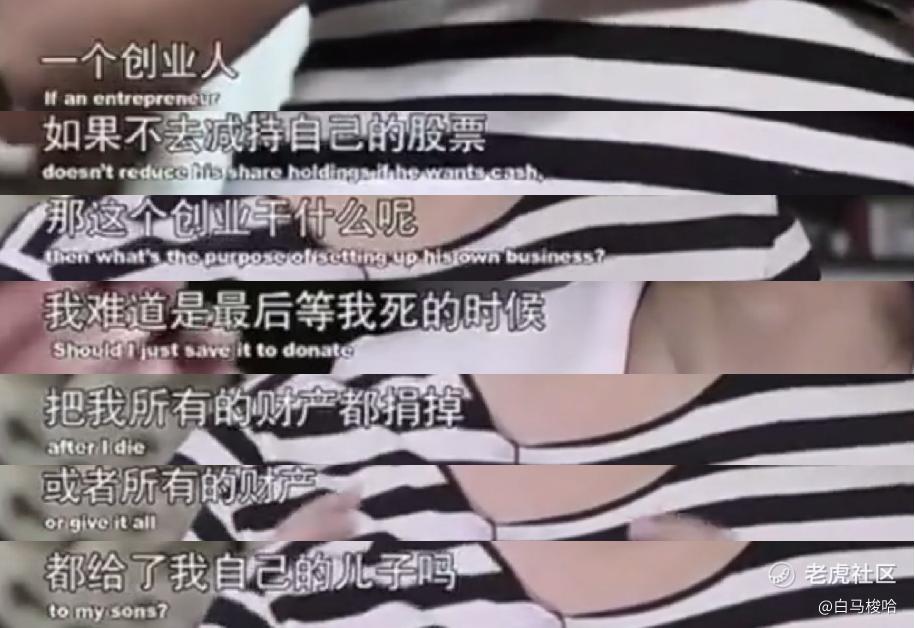

华谊兄弟的王忠军就爱说实话:创业人不减持,创业干什么?

在现实中,我见过太多公司明明自知有一堆问题也要带病冲IPO的,为什么?你不上市,背后的投资人等不及了,人家也要享受生活的呀。

你看,甭管什么VC、PE,天使A轮B轮C轮C++轮、战投,ROA、ROE、IRR,弄出一堆高大上的名词,投资机构们再光鲜亮丽,最后还不是靠广大散户来接盘?

散户中的聪明人算账看起来没问题,但公司千方百计把业绩做到最高上市,你怎么算?这就好比你惦记着人家利息,人家惦记你的本金。

什么叫价值毁灭?

如果是无风险利率上升,市场整体估值水平下降,也就是所有公司都从10块钱降到了1块钱,这可能还算不上价值毁灭。

价值毁灭是无风险利率没变,别人家公司好好的,就你家从10块钱变成1块钱了。

投资的法门千千万,底层的逻辑大道至简。

公司赚钱要么靠资源,要么靠效率,要么靠杠杆,杜邦分析法嘛。

价值毁灭要么就是净利率下降(产品卖不上价或者成本费用上升了),要么就是资产周转率下降(产品滞销了),要么就是资产规模下降(借不到钱了),要么就是上面这些兼而有之。

价值毁灭的原因包括但不限于:

(1)政策变化

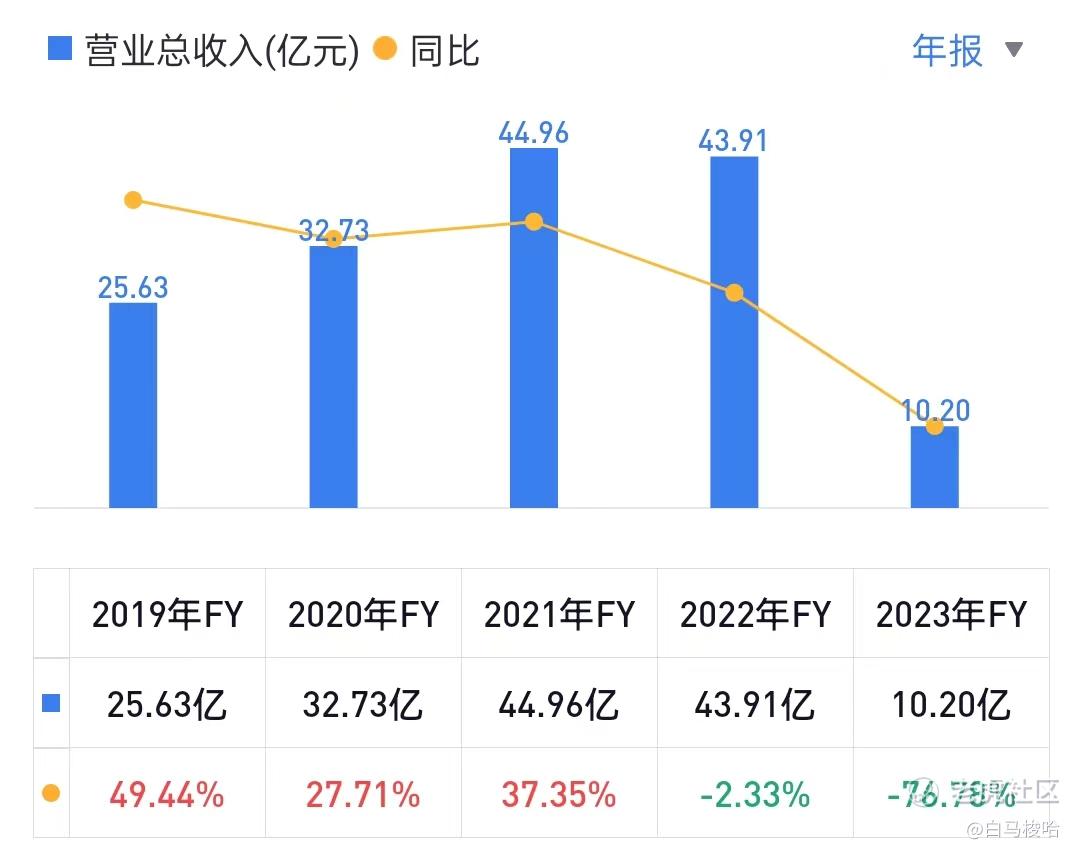

典型的例子是在线教育。2021年双减政策出台,学科教育业务骤减,几家公司的收入脚踝斩,利润同步下滑。

好未来营收走势

(2)内卷加剧

美国的SaaS公司兴起后,国内也希望诞生自己的Salesforce,然而现实却是迟迟不能走向盈利。

说到底,中国的软件公司就是项目制,一锤子买卖或者要不断增加投入。想稳稳地收咨询费、服务费?不存在的。所以,有些行业别看单子签得大,有可能单子越大利润率越低。

和软件行业相似的还有广告传媒行业。10年前广告公司的员工平均年龄不足25岁,10年后员工平均年龄还是不足25岁。干活的永远是实习生。

这些公司收入看起来还有增长,但是毛利率节节下滑。增收不增利,靠堆人维系业务,不堆连收入都保不住。

某广告类公司近年毛利率变化

啥时候卷出个头?依我看,有些行业只能不停地卷下去。

(3)技术迭代

诺基亚的故事人尽皆知了。而类似的情况其实并不少见,比如由于互联网和移动互联网的发展,原来的朝阳产业彩色电视机行业,这几年都在走下坡路。

以前的明星企业创维、长虹、康佳,已经多久没在新闻里见过了?

(4)经济周期

论经济周期,就不得不说房地产了。

房地产是典型的重资产行业,又和人口周期、金融周期息息相关,行业火爆时热钱汹涌,资产周转快、杠杆系数高,看起来利润率不算出色,但是经手的钱实在太多,随便剩下点也能挣个盆满钵满。

现在整个行业环境天翻地覆,房子降价卖都卖不动,利润率、资产周转率都在下滑。另一边,金融环境趋紧,缓慢去杠杆。三杀!

(5)大树倒了

有些价值毁灭的方式就是这么朴实无华。原来依靠单一大客户生存的公司,现在大客户自身不行了或者不再采购了,公司业绩突然就撑不住了。

A股有家公司叫寒武纪,又是AI又是芯片,科技属性叠满。2017-2019年,寒武纪对华为海思终端智能处理器IP授权业务的销售金额为771.27万元、1.14亿元、0.64亿元,分别占到公司IP授权业务营收的100%、97.94%、92.56%。

2019年华为开始采用自研芯片IP,收入一下子少了一大块。

这种情况在To B类公司中并不少见,而且又很好人为操纵——上市前稍微找一两家大客户冲冲业绩,公司估值就上去了,上市后开始现出原形,这时候该减持的说不定已经减持了,留下二级市场投资者在风中凌乱。

2019年华为停止采购寒武纪的芯片IP,公司2020年上市,正好拿前一年的业绩冲的IPO,这种“黑天鹅”谁能预测得到?

除了上面这些例子,市场上从不缺少价值毁灭的故事,希望大家都能避开。

文章内容和观点仅供参考,不构成投资建议。投资有风险,决策需谨慎。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。