ETF对稳定市场的作用

转自:中证指数

ETF是金融市场的重要工具,对稳定市场具有重要作用:一是ETF资金承载能力和机制设计有助于舒缓投资者极端情绪,特别在大幅下跌时期,能减少市场因短期流动性匮乏造成的冲击;二是ETF二级市场交易并不直接影响股票市场供需,ETF为投资者提供具有流动性及有效价格的市场工具,降低集中卖出行为对个股流动性冲击;三是ETF净申赎与ETF成交金额相比较小,对股票价格影响较为有限。

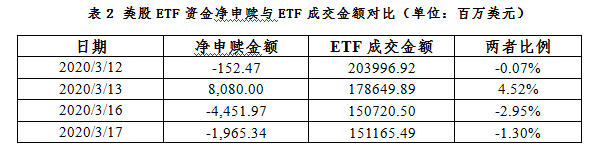

ETF与美国股市近期大幅波动并没有直接关系。在美股下跌期间,美股ETF呈资金净流入,并未加剧股票市场供给和卖出压力;另一方面,ETF净申赎金额与二级市场成交金额相比较低。2020年3月12日至17日,美股ETF净申赎金额最高仅为ETF成交金额的4.5%,且为单日最高资金净流入。

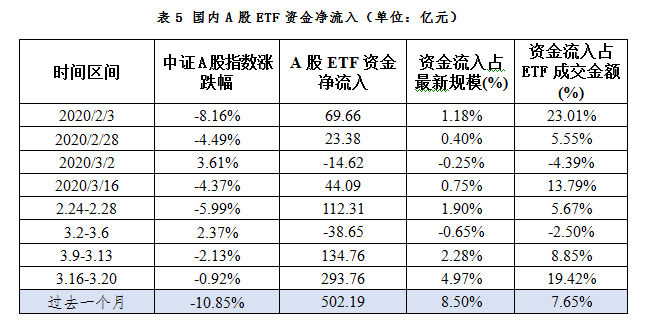

从国内市场来看,ETF在促进国内权益基金发展,推动养老金等长期资金入市、落实资本市场服务实体经济战略等方面发挥了积极作用。但相对公募基金而言,ETF规模整体偏小,成交金额也较低,还处于发展的初级阶段。在近期市场大幅波动期间,国内权益ETF过去四周资金净流入502亿元,为维护资本市场稳定发挥了积极作用。

历次危机期间,ETF一直是稳定市场的重要工具,近期日本央行和美联储的行动,有部分通过投资ETF来实现。这也体现了 ETF对于稳定市场的积极作用。

ETF,又称“交易所交易基金”,是一种跟踪“标的指数”变化、且在证券交易所上市交易的基金,以便于投资者获得与该指数基本相同的报酬率。经过近三十年的发展,ETF已经成为投资者获取收益、管理风险以及控制成本的重要工具。

近期,在疫情、石油危机等冲击下,美国股票市场出现大幅波动,部分观点认为ETF对股票市场波动有不利影响,甚至存在ETF赎回加速股票市场下跌的误解。鉴于此,我们对相关问题进行了研究分析。

一、美国历次危机事件表明,投资者对经济基本面的悲观预期是影响市场大幅波动的根本因素

回顾美国股市历次大幅调整,从1987年股灾、2000年互联网泡沫、2008年金融危机,投资者对于经济基本面的悲观预期,并由此引发的恐慌性抛售行为是市场大幅下跌的根本因素。

波动率指数(VIX)是衡量投资者情绪的重要指标,VIX大幅上升反映是美国投资者对于经济基本面的悲观预期极度高涨。通过对比标普500指数和VIX指数走势,可以看到每次市场大幅波动,VIX指数都会急剧攀升。2008年标普500指数最大跌幅48%,而VIX指数急剧攀升,最高达到80,比年初的22.5增加260%。2020年以来,标普500指数最大跌幅超过30%,而VIX最高达到82.69,比年初的13.78增加500%。

而反观同期美国市场的ETF,虽然规模有所下降,但下降幅度远小于标普500指数,这意味着ETF持有者并未大幅赎回。因此,造成市场大幅波动的根本原因是投资者对于经济基本面的极端悲观情绪,而不是ETF赎回。

二、ETF的资金承载能力和机制设计有助于舒缓投资者极端情绪

极端情况下市场流动性的快速缺失会造成市场非理性大幅波动。具体而言,投资者的极度悲观情绪导致快速大幅卖出股票,造成短时间内股票价格快速下跌,引发大量投资者止损做出卖出决策,股票下跌产生连锁反应,最终造成市场的大幅波动 。

作为市场重要的金融工具,ETF具有分散化、透明客观等特征以及有效的套利机制,有助于舒缓投资者的极端情绪,减少市场因短期流动性匮乏造成的大幅波动。

(一)相比个股,ETF具有更高的资金承载力,有助于降低流动性缺失引发市场大幅波动的风险

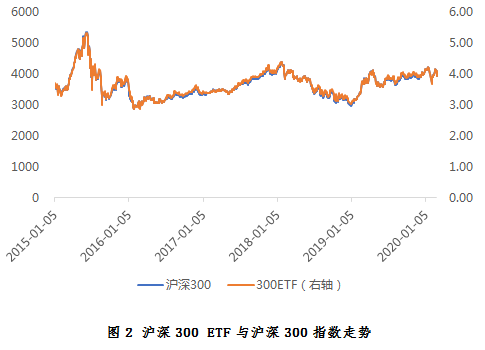

ETF通过跟踪某一特定指数,并依据指数成份股及权重进行资产的配置。相较于个股,ETF有更高的资金承载能力。以沪深300指数为例,沪深300指数自由流通市值约为11.6万亿,总市值约为32.4万亿,日均成交金额约为1777亿元,这为ETF提供了承载空间。

当投资者选择卖出股票资产时,如果其持有的是个股资产,巨额的抛售会使相应股票的价格出现短时间、快速的下跌,引发市场的跟风抛售;而如果持有的是ETF,由于ETF具有相对较好的资金承载力,其卖出压力将会被有效地分散至投资组合,降低对市场的影响。

(二)ETF套利机制为ETF较高的资金承载力提供保障

当ETF净值与二级市场交易价格存在差异将引发套利交易。当投资者大量卖出ETF份额,导致ETF价格低于ETF净值时,授权参与者(AP)等参与ETF一级市场申赎的交易者,将通过买入ETF,赎回股票份额的套利方式为ETF市场注入流动性,使ETF交易价格逼近持有股票篮子的市场价值,有力保障ETF高资金承载力。此外, ETF的持有者主要为专业机构投资者,对ETF交易价格有效性提升发挥了重要的作用。

三、ETF二级市场交易并不直接影响股票市场供需,而ETF净申赎比例较低,对股票价格影响冲击较为有限

(一)ETF为投资者提供了具有流动性及有效价格的市场工具,降低了集中卖出行为对个股流动性的冲击

在二级市场中,ETF是一个独立的可交易证券,ETF的交易不直接影响股票市场的供需。在发达市场,ETF具有完整的金融生态圈,价格有效性也较高,出于效率、费率等方面考虑,投资者通常选择直接卖出ETF,而非将ETF份额赎回后出售一揽子股票。因此,投资者卖出ETF的行为不会直接增加股票市场的供给,从而造成股票价格快速承压。

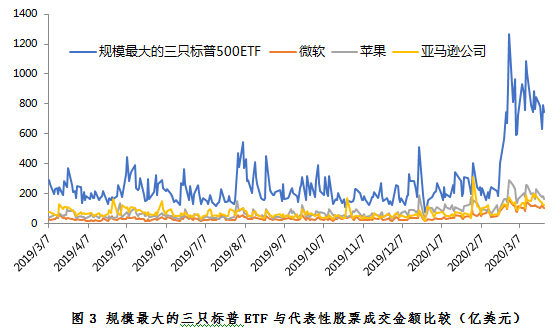

ETF为期望卖出股票资产的投资者提供了具有流动性及有效价格的市场工具。以规模最大的三只标普500 ETF为例 ,ETF成交金额显著高于个股,尤其在2020年2月24日-3月26日,三只标普500 ETF合计日均成交金额为813亿美元,而微软、苹果、亚马逊的日均成交金额分别为115亿、197亿和142亿美元。在市场大幅波动时期,投资者的交易可以通过ETF二级市场买卖实现,ETF发挥着风险蓄水池的作用,有效降低了集中卖出行为对个股流动性的挤兑。

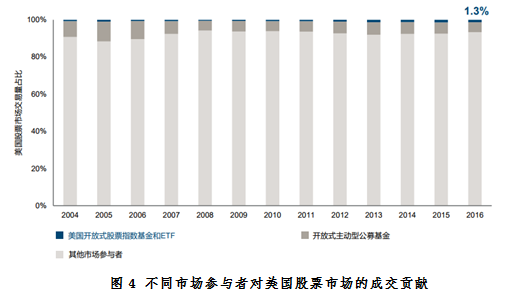

股票价格是二级市场供需的客观反映,交易是形成股票价格的主要方式。ETF自身交易不会触发股票交易,只有当ETF份额变化时,才会参与股票交易,对股票市场供需影响较小。2016年数据显示,美国股票市场所有交易量中,开放式指数基金和ETF参与的股票交易量合计占1.3%,相对于主动型基金等其他类型的交易者,ETF对个股交易的影响很小,属于股票市场中的价格接受者。

若ETF持有人选择通过一级市场赎回ETF份额,于股票市场卖出实现股票资产的减持,会导致股票市场供需的变化。出现该情况的本质原因是部分ETF产品缺乏交易流动性,使持有人无法通过卖出ETF实现卖出行为,或可实现的卖出价格显著低于ETF市场价值,导致持有人选择赎回并卖出一揽子股票的操作方式。该类情况主要出现在规模较小的ETF,对于市场的影响较为有限。通常,投资机构会选择规模较大、流动性较好的ETF产品进行配置。

四、年初以来美股市场下跌期间,ETF呈现资金净流入,没有数据显示ETF与美股大幅波动有直接关系

(一)年初以来,在美股市场下跌期间,美股ETF呈现资金净流入

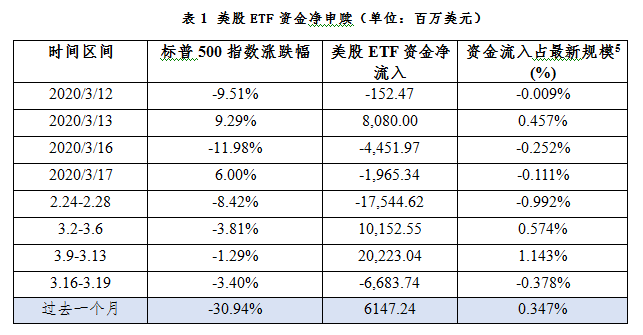

2020年2月14日,标普500指数下跌4.3%,美股市场进入下跌通道,尤其在3月12日至17日,美股市场处于大幅波动,标普500指数日均振幅超过10%,累计下跌8%。

以在美国上市并投资于本土股票市场的700余只ETF进行统计,在3月12至17日期间,投资美国本土市场的权益ETF合计资金流入 15.1亿美元,最近四周 资金合计净流入61.5亿美元。权益ETF资金净流入表明:第一、ETF在市场大幅波动期间并未加剧股票市场股票供给,增强卖压;第二、ETF正成为新资金进入市场的载体,为股票市场带来新的资金供给。

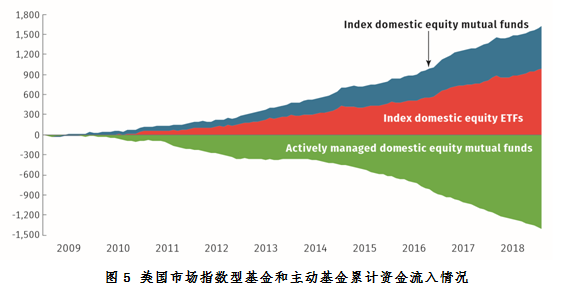

回顾近十年来的发展,虽然市场时有波动,但ETF持续呈现资金净流入的态势。2008年金融危机期间,在主动基金资金大幅流出的情况下,ETF产品资金净流入2587亿美元。根据ICI统计,2009-2018年间,ETF等指数产品累计净流入1.6万亿美元,而主动基金累计净流出1.4万亿美元。持续稳定的资金净流入也表明了ETF是引导资金进入股票市场的重要工具,而不是造成股票市场大幅波动的因素。

美股市场大幅波动期间,二级市场交易是ETF持有人减持的主要方式,不影响股票市场供给,ETF持有人通过卖出ETF份额减持不会导致成份股票出现卖出行为。

ETF的净申赎金额与二级市场成交金额相比较低。2020年3月12日至17日,美股ETF净申赎金额最高仅为ETF成交金额的4.5%,且为单日最高资金净流入。而且,大部分美股ETF采用实物交易,资金净流入要求市场参与者购买股票,建立ETF组合,从而为股票市场提供支撑。

经过多年发展,ETF已经成为国内资本市场重要的工具产品,在促进国内权益基金发展,推动养老金等长期资金入市等方面发挥了积极作用。近年来,国企改革、民企发展、区域发展、科技产业等ETF产品陆续推出,有力地支持了实体经济的发展,体现了资本市场服务实体经济的战略落实。

(一)国内股票ETF规模整体偏小,仅占公募基金的3.8%,还处于发展的初级阶段

截至2020年3月20日,国内股票ETF(不含QDII)共229只,规模为5906.1亿元,规模仅占公募基金的3.9%。从代表性指数来看,相对于指数的自由流通市值来说,ETF规模还很小,仍有很大的发展空间。以沪深300指数为例,指数自由流通市值为12万亿,跟踪ETF规模为1039亿,ETF规模占指数的自由流通市值比例仅为0.86%。

(二)国内股票ETF成交金额与A股相比还很小,属于价格被动接受者

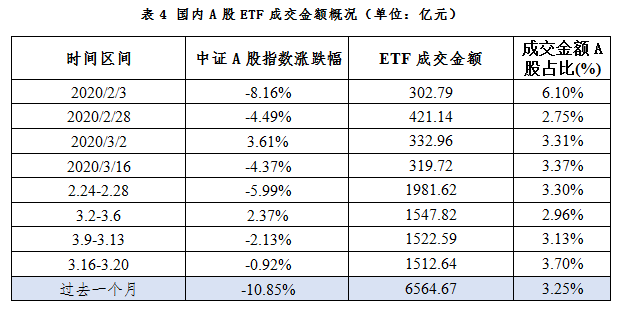

ETF二级市场交易并不直接影响股票供给,但可以显示ETF成交活跃度。2019年,国内股票ETF(不含QDII)成交金额约为2.6万亿,而同期A股成交金额为127万亿,股票ETF成交金额与A股成交金额比例仅为2.04%。

在2020年2月24日-3月20日期间,国内股票ETF(不含QDII)成交金额6564.7亿,能够影响股票供给的ETF净申赎仅为502亿元,而同期A股成交金额为20.5万亿。国内ETF整体成交金额还很小,属于股票价格的被动接受者。

在2020年2月24日-3月20日期间,国内股票ETF资金合计净流入502亿元 。在过去四周中,有三周都是保持资金净流入,且流入资金均在百亿以上。这充分显示,国内股票ETF不仅不是市场大幅波动的影响因素,反而是稳定市场的重要工具产品,对维护资本市场的稳定发挥了积极作用。

由于具有分散化、客观透明等特点,ETF一直是稳定市场的重要工具之一。早在98年亚洲金融危机期间,为稳定香港市场,尽量减弱对市场的影响,中国香港政府设立盈富基金 ,盈富基金跟踪恒生指数,并通过将持有股份转换为盈富基金发售给投资者实现了救市资金的平稳退出。截止2002年10月,中国香港政府有序平稳退出,共回收资金1649亿港元,盈富基金的运作大获成功,至今仍是香港市场最为活跃的ETF之一。

2008年金融危机期间,为维持日本股票市场稳定,日本央行开始购买日本市场宽基ETF,如TOPIX、日经225指数ETF等。截止2018年底,日本国内ETF规模约33万亿日元,央行持有ETF占比超过70%。通过央行的持续购买行动,有效提振日本股市信心,日本主要股指开始出现稳步上涨,股票市场重新吸引到投资者的关注。

2020年,受疫情影响,全球股票市场出现大幅波动。为维持股票市场稳定,日本央行将ETF年度购买目标从6万亿日元增加至12万亿日元。3月23日,美联储依据《联邦储备法》第13条第3款,宣布了3项新的宽松政策,其中之一就是二级市场公司信贷工具(SMCCF),设立SPV并从二级市场购买剩余期限在5年以内的投资级公司债、以及投资于投资级公司债的债券ETF。

由此可以看出,在历次市场大幅波动期间,ETF都成为各国稳定市场的重要工具之一,发挥着重要的作用。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

- 413191林·2020-04-02分析的很好2举报

- 顺势而为笑牛熊·2020-04-03天朝有生之年能见到优质价廉的ETF吖1举报

- 积土为山·2020-04-02好文涨知识了1举报

- 真的英雄·2020-04-02实际上是大量的etf能操控股市1举报

- 中国墨子·2020-04-03肯定有影响,你的文章不是很客观1举报

- 楊鳳明·2020-04-03给力点赞举报

- 顺势而为笑牛熊·2020-04-03美股之基石点赞举报

- bosequ·2020-04-16👍🏻点赞举报

- 德才兼备·2020-04-07!点赞举报

- Subliman·2020-04-032点赞举报

- 徐慧汝·2020-04-03很好点赞举报

- 洛舞·2020-04-03好1举报

- nomore·2020-04-02可以1举报

- 紫香檀·2020-04-02好1举报

- Stream·2020-04-02ok1举报

- A自媒体_新零售_林艺勇·2020-04-02很好1举报

- Nierous·2020-04-02好2举报

- 北京特倍福·2020-04-02好好1举报

- 斗战胜佛巴菲特·2020-04-02good1举报