机构有望继续增持保险股

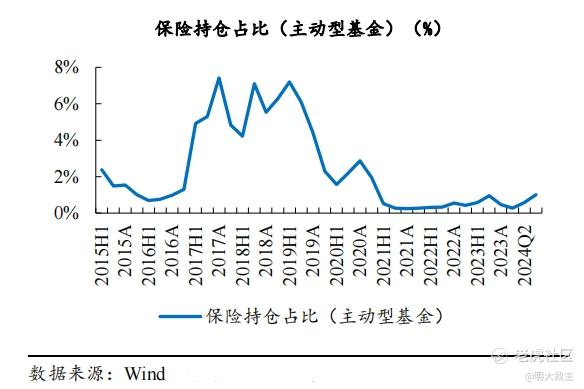

我看了下机构今年持仓保险股的比例变化,确实是比年初的时候多了一些,但是与2017-2019寿险改革前保险股鼎盛时期相比(彼时机构持仓保险比例约7%),机构持仓比例还是差之远矣。

A股是经济晴雨表,GDP增速会在一定程度上影响上市公司的估值中枢。现在大家都在讨论长牛,那么如何来实现?

靠20cm、30cm的短线人气妖股?绝对不现实,妖股们可以短期撑撑场面,带带人气,但没有业绩的支撑,猪不可能一直飞在天上。

靠低估值?低估值里很多是夕阳的价值陷阱,很多周期股处于低估值时,反而很可能是一轮弱周期的开始。一些低估值确实可以,但并不是全部。

从高层政策引导看,分红是一个相对可行的路径。一方面分红每年都会有,是连贯的,可以让投资者获得较长时间的“安心”;另一方面,能够分红且分红水平较高的企业至少能反映现金流为正,打消投资者关于财务数据的部分疑虑。社保、险资这样真正的长线投资者都偏爱现金流高回报的投资。但也不要忽略 $中国平安(02318)$ 等保险企业本就是隐形的高股息公司。

假定 $中国平安(601318)$ 今年保持与去年相同的分红水平,按当下股价计算,股息率依然高于4%。

在IFRS9/IFRS17 框架下,不可否认权益投资对保险股当期业绩的弹性贡献最大。A股几家人身险企业股价涨幅排列几乎和三季报业绩增幅排名相同。但短期市场还能出现持续大涨吗?从监管层传递出的态度看,这种概率很小。

投资者通常会更关注板块中涨幅较大的公司,很忽略涨幅后排的公司。实际上投资是面子,负债表现才是里子。保险合同服务边际摊销常年贡献了利润的70%,是中国平安长期利润稳定输出的保障。

至于投资端,尽管资产体量较大,但围绕红利、成长两条主线一点点梳理下来,也并非无解。站在产品+渠道持续优化的当下,平安中期业绩继续好转的概率远高于变差。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。