破百亿!A500指数ETF(159351)跻身百亿单品!

作者:尹柏

出品:全球财说

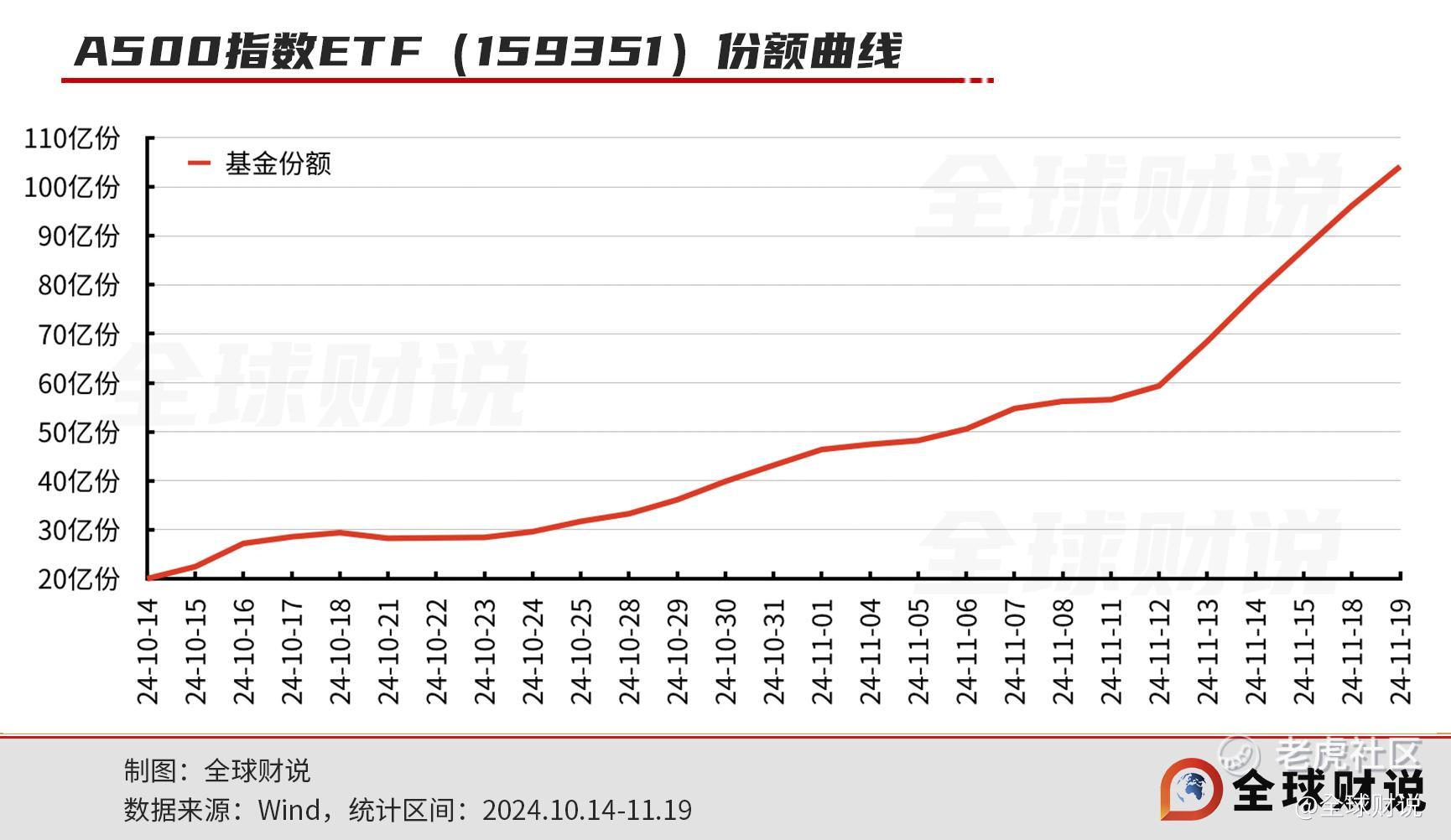

11月19日,自首批跟踪该指数ETF正式上市交易以来的第26个交易日,又有一只A500ETF产品规模突破100亿元。至此,在现有62只ETF百亿单品中,中证A500ETF已占据7席。

Wind数据显示,截至11月19日,来自嘉实基金的A500指数ETF(159351)规模达到103.53亿元。

与此同时,除ETF外,与中证A500指数相关的场外基金产品,合计规模超2300亿元。其中,嘉实中证A500ETF联接基金(A类:022453,C类:022454)在首发时赢得121491户投资者青睐,最终触及50亿元首次募集规模上限,进行末日比例配售,配售比例为47.319749%。该基金为场外投资者架起了接入A500指数ETF(159351)的桥梁,有助于丰富场内ETF客户结构,实现场内外联动,或将持续提升基金流动性。

A500:超级指数,超速增长

不论是场内基金亦或场外基金,可以看出各大公募基金对于中证A500指数的“争夺”十分激烈,但是与以往宽基指数不同的是,中证A500发展速度极快,火速获得市场及资金认可。

回看历史,中国宽基指数在上世纪90年代初形成,1991年上证综指正式对外发布;2000年后又陆续发布以上证50、沪深300、中证500及中证1000等为代表的新一代宽基指数;2014年后市场国际化、科创改革不断深化,随着中国经济新兴市场快速发展,2024年中证“A系列”指数正式发布,也被称为第三代指数。

其他宽基ETF指数标的规模超过1000亿元均走过了漫长时间,而中证A500如今已成为第五大宽基指数,且从资金流向及第二批ETF陆续上市,中证A500排名仍会持续跃升。

Wind数据显示,近一个月时间中,多只传统宽基ETF的申赎多处于净流出状态,而中证A500仍处净流入状态且接近千亿。

嘉实中证A500ETF及联接基金的基金经理张超梁表示:“跟踪中证A500的基金规模超速增长,在一定程度上显示出这一核心指数的强大生命力和吸引力,彰显了投资者对中国经济和资本市场长期发展的信心,也体现了市场对A股优质资产配置价值的认可”。

与以往ETF市场所展现出强者恒强的局面不同,从目前跟踪中证A500指数的ETF格局来看,仍是你追我赶的局面。

如A500指数ETF(159351),截至11月19日连续21个交易日获得资金净流入,且最近一周份额变动率高达62%,在首批10只产品中名列首位,份额攀升速度显著加快。

之所以能够做到厚积薄发,这与产品背后的基金公司硬实力颇有关系。

Wind数据显示,嘉实基金非货币ETF规模约2400亿元,规模名列第五位。旗下沪深300ETF(159919)、中证500ETF(159922)成立时间均超过10年,管理经验丰富,在同类产品中规模居前。

值得一提的是,首批10只中证A500相关ETF中,共有4只产品在基金合同有分红条款且明确分红比例,A500指数ETF(159351)便是其一。

基金合同显示,每季度最后一个交易日对基金相对标的指数的超额收益率进行评价。当超额收益率大于0时,该基金将进行收益分配,收益分配比例不低于超额收益率的60%。

落袋为安的分红策略,可以大幅提升投资体验,也不失为布局中证A500的首选方案。

备受关注,两大消息勾勒未来方向

对于中证A500指数,还有两条大消息值得关注。

首先,中信证券最新研报表示,预计中证A500指数将于2024年12月16日执行2024年年末指数样本股的调整,预测将调整37只股票,根据纳入顺序排序,预计优先调入指数的股票包括工业富联、山西汾酒和温氏股份等。

从中信证券的预测来看,中证A500指数在覆盖至三级行业、聚焦龙头的同时,全面考虑盈利能力及行业地位,作出符合当下的适时调整;在着重中游制造、TMT、医药生物等新兴发展方向的同时,亦兼顾消费、金融等传统领域;在锚定市值超千亿大盘蓝筹股的同时,也关注中小市值上市公司。

第二,11月15日证监会发布《上市公司监管指引第10号——市值管理》,进一步引导上市公司关注自身投资价值,切实提升投资者回报。除沪深300、科创50、科创100、创业板指、创业板200、北证50外,此次发布的正式稿将中证A500也纳入应当制定上市公司市值管理制度的对象。

这意味着,监管层对中小市值上市公司的关注度显著提高。

《指引》要求上市公司结合实际情况依法合规运用并购重组、股权激励、员工持股计划、现金分红、投资者关系管理、信息披露、股份回购等方式,推动上市公司投资价值合理反映上市公司质量。

当然对于中证A500而言,亦是好事,可以通过规范市值管理,促进上市公司质量提升,提升上市公司投资价值,进一步增强市场活力。以中证A500为例,Wind数据显示,2024财务年其成分股中已有共计127只实施分红,现金分红总额达4755亿元;近12个月成分股分红,占A股分红总额68%。

强劲的分红也是源于中证A500成分股自身实力,截至2024年9月末,成分股净资产收益率平均为8.03%、中值为6.65%。

截至11月19日,中证A500市盈率TTM为14.37倍,处于历史44.47%分位;市净率为1.50倍,处于历史14.82%分位。估值仍处合理区间,具备长期投资价值。

张超梁认为,近期市场进入结构分化、整固阶段,中证A500估值处于合理区间,与全球其他市场主要指数相比估值也处于历史相对低位,当前是布局的良机,未来更多资金有望通过宽基ETF流入市场,中证A500ETF及其联接基金有助于构建“长钱长投”的良性生态。

随着跟踪中证A500的相关产品不断扩容,活力提升也意味着竞争更加激烈。如包括A500指数ETF(159351)在内的首批产品已初步得到市场验证,进入规模稳步增长、流动性活跃的阶段,建议感兴趣的投资者可以多加关注!

风险提示:以上观点仅供参考,不构成任何投资建议。基金有风险,投资需谨慎。

敬告读者:本文基于公开资料信息或受访者提供的相关内容撰写,全球财说及文章作者不保证相关信息资料的完整性和准确性。无论何种情况下,本文内容均不构成投资建议。市场有风险,投资需谨慎!未经许可不得转载、抄袭!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。