港股打新:傲基股份 IPO 分析及申购计划

傲基科技是一家专注于提供优质家具家居类产品的线上零售商,凭借稳健的供应链管理和有效的物流解决方案,致力于为消费者提供愉快的生活体验。公司在全球B2C电商市场中占据重要地位,特别是在中国卖家的家具家居类产品B2C海外电商市场中排名第一。

1. 发行人概况

公司简介:傲基科技是一家总部位于中国的跨境电商平台,主要从事家具家居类产品的在线销售。公司通过多个第三方电商平台(如亚马逊、沃尔玛和Wayfair)向全球消费者提供服务。

成立背景:公司成立于2010年,经过多年的发展,已成为中国B2C电商市场的重要参与者之一。

主要股东:截至全球发售完成前,陆先生和迮先生分别持有公司19.43%和11.22%的股份,并根据一致行动协议共同控制约30.65%的投票权。紧随全球发售完成后,他们将持有公司约28.44%的股份。

2.本次发行基本情况

发行股数:全球发售包括初步提呈发售2,989,500股H股及26,905,200股国际发售股份。

每股面值:人民币1.00元。

每股发行价格:每股H股14.56港元或15.60港元。

发行日期:2024年11月8日。

拟上市的证券交易所和板块:香港联合交易所主板。

发行后总股本:415,205,916股。

3. 主营业务

主要产品或业务简介:公司主要通过第三方电商平台(如亚马逊、沃尔玛和Wayfair)销售家具家居类产品,产品包括电动工具、家用电器、消费电子、运动健康类产品等。

经营模式:公司采用线上销售模式,主要通过亚马逊、沃尔玛和Wayfair等平台进行销售。公司还通过深圳西邮智仓提供物流解决方案,确保产品的及时交付。

4. 行业及地位

市场地位:公司在全球家具家居类B2C电商市场中排名第五,在中国卖家的家具家居类B2C海外电商市场中排名第一。

竞争优势:公司拥有强大的供应链管理能力和多样化的产品组合,能够快速响应市场需求并提供高质量的产品和服务。

5. 公司治理与独立性

公司治理:公司董事会由执行董事、非执行董事和独立非执行董事组成,设有审计委员会、薪酬与考核委员会、提名委员会和战略委员会。

独立性:公司与控股股东及实际控制人之间保持独立性,确保公司决策的独立性和客观性。

6. 募集资金用途

业务扩张:约70.0%的募集资金用于业务扩展。

数字化建设:约15.0%的募集资金用于完善信息系统。

产业链投资:约10.0%的募集资金用于产业链的潜在投资或并购机会。

营运资金及一般企业用途:约5.0%的募集资金用于营运资金及一般企业用途。

7. 风险因素

平台依赖风险:公司大部分收入来自少数第三方电商平台,平台政策变动可能对公司业务产生重大不利影响。

市场竞争风险:全球B2C电商市场竞争激烈,公司需不断创新以应对市场变化。

供应链风险:公司依赖制造合作伙伴,供应链中断或成本上升可能影响公司运营。

物流风险:中大件产品的物流成本较高,物流解决方案的价格波动可能影响公司盈利能力。

招股信息及一手中签率:

公司全球发售股数2989.47万股,每手股数300股,截至发稿,超购1.76倍,按目前孖展情况,不会回拨,甲乙组各4982.45手,预计5K-9K人参与,一手中签率50%左右,申购6手稳一手。

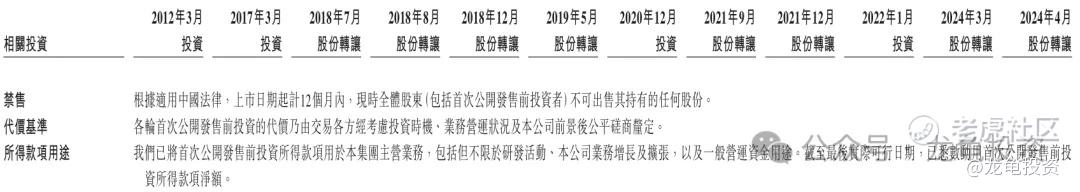

IPO前投资者及基石投资者:

公司2015年11月16日,于新三板挂牌上市,后因筹备于科创板上市,隧于2019年4月16日,股份停止在新三板挂牌交易,彼时总市值36亿人民币,2019年8月向科创板提交上市申请,由于公司核心业务与科创板市场定位之间的差异,折戟科创板;后于2021年5月向创业板提交上市申请,同月,由于亚马逊事件的发生,再一次折戟创业板。而本次向联交所提交上市申请,最终通过聆讯。公司IPO前完成多轮投资和转让情况,其中价差较大的有2020年12月的投资,每股成本26.23元,较H股发售价溢价89.83%;以及2022年1月投资,每股成本25.74元,较H股发售价溢价86.25%;2024年4月股份转让,每股成本16.8元,较H股发售价溢价21.58%,禁售期12个月。

本次公司引入3位基石投资者,按下限价发行,基石占比25.14%,按中位数发行,基石占比24.27%,按上限价发行,基石占比23.46%;基石禁售期6个月。

保荐人:

公司本次由华泰金融独家保荐,稳价人亦由华泰金融担任;华泰金融保荐战绩平平,偶而会爆一个冷门;而做为稳价人,往期战绩不忍直视,就一个字拉胯。

财务情况:

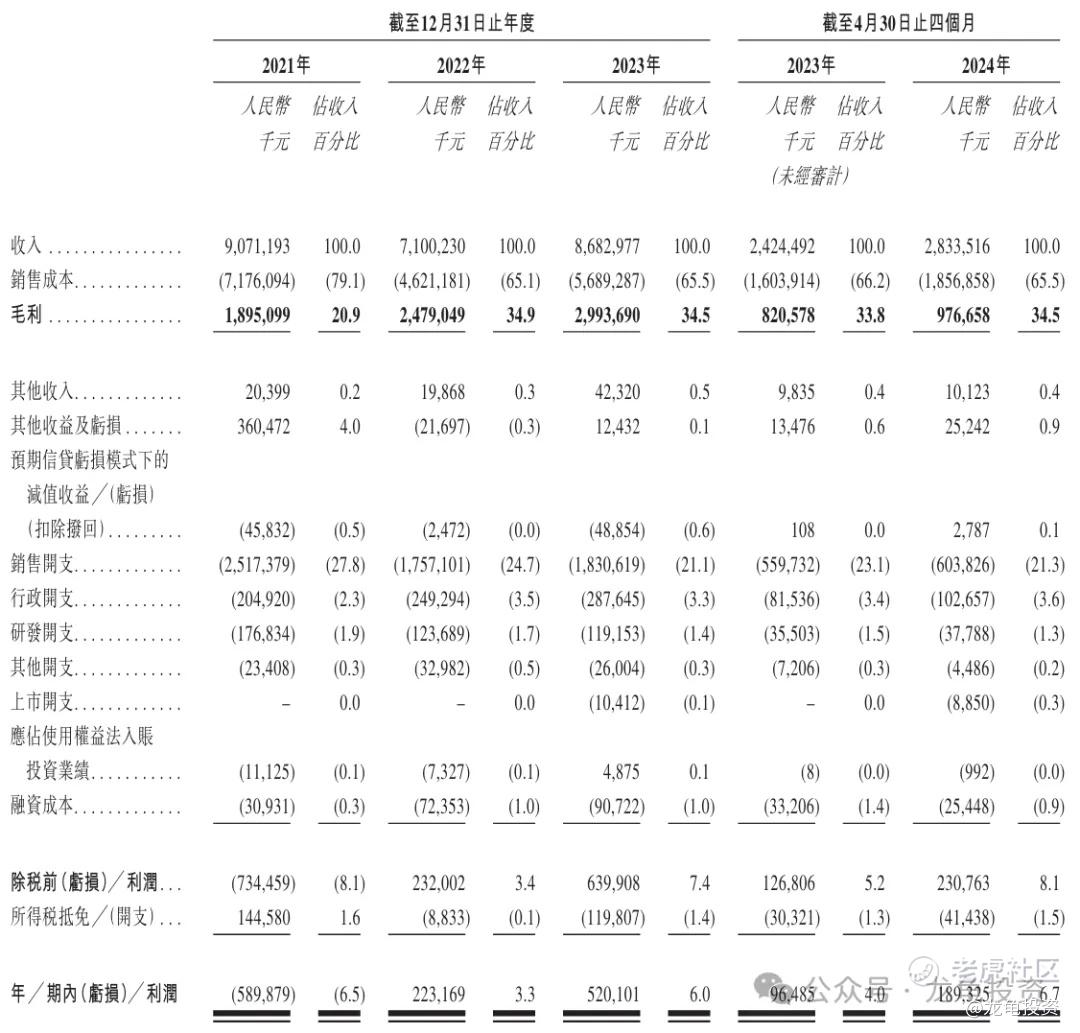

营收:2021年营收90.71亿人民币,2022年营收71亿人民币,2023年营收86.82亿人民币,截止2024年4月30日最近12个月营收90.91亿人民币。

毛利/损:2021年毛利18.95亿人民币,2022年毛利24.79亿人民币,2023年毛利29.93亿人民币,截止2024年4月30日最近12个月营收31.49亿人民币。

年内亏损/利润:2021年亏损5.9亿人民币,2022年净利2.23亿人民币,2023年净利5.20亿人民币,截止2024年4月30日最近12个月营收6.13亿人民币。

综合点评:

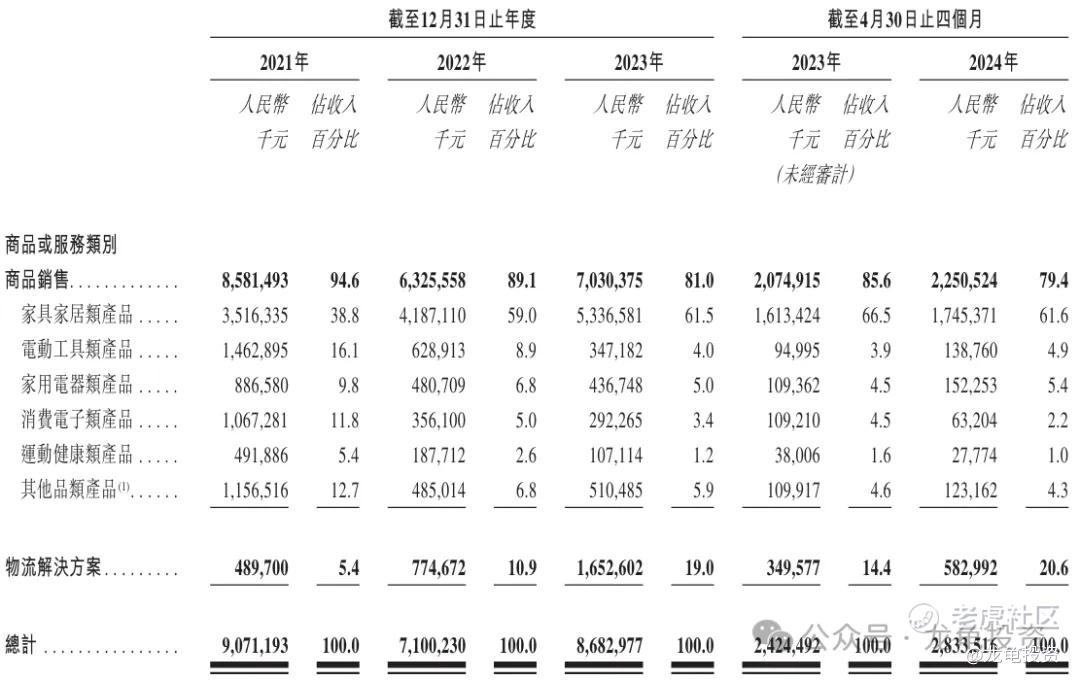

傲基股份主要营收来源商品销售和物流解决方案,其中商品产品(家具家居类产品、电动工具类产品、家用电器类产品、消费电子类产品、运动健康类产品、其他品类产品)2023年营收70.30亿人民币,占比81%;物流解决方案2023年营收16.52亿人民币,占比19%;详细营收构成及占比见下图:

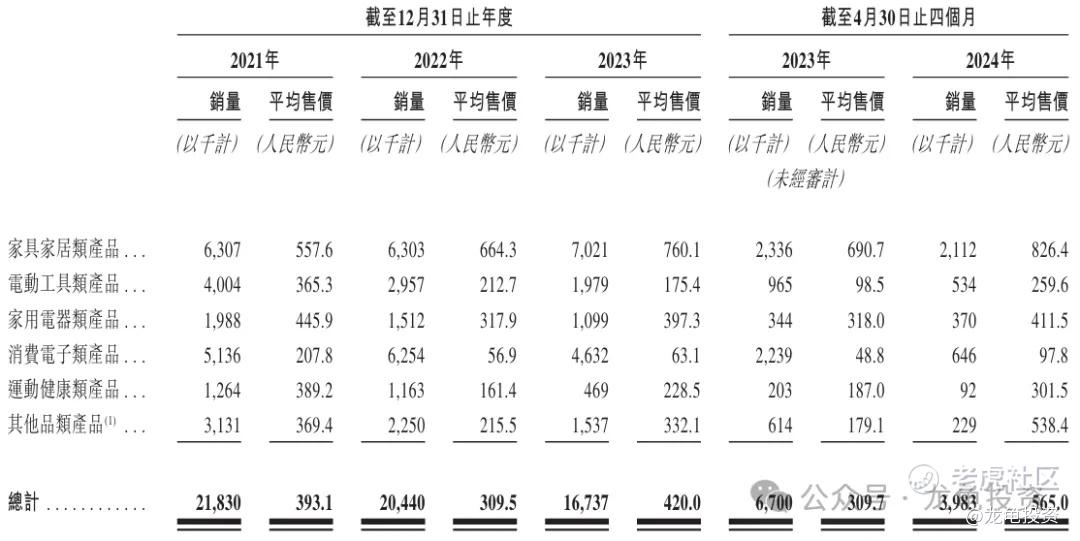

通过财务报表看到公司各类产品销量都在下滑,全靠提高单价来保护营收数据,另外公司物流解决方案增长较快,弥补了一部分产品端下滑的实况。

从目前的财报营收和净利数据来算,本次的发行市值不贵但也不便宜,家具家居类上市公司,本身估值PE都在个位数和十出头徘徊,看了下公司的毛利率保持在34.5%左右,而净利率只有6%左右,对比了其它家具家居类公司,这个数据都偏低。

基本面目前而言中规中矩,没有什么吸引人的数据,和之前上市的卡罗特相比,就毫无特色,就算卡罗特那样的数据,也就吃了情绪溢价,傲基股份数据方面显然要逊色很多;情绪面保荐人和稳价人都由华泰金融担任,看了历史数据这块负分,再加上传统零售行业估值偏保守,又是一减分项;资金面这次发行60.45-64.77亿港元,募集资金4.35-4.66亿港元,基石锁定25.14-23.46%,流通值3.25-3.56亿港元,并不算小。

这票各方面看下来都有一种织布机的感觉,毫无吸引力,不像华昊中天医药-B这种,虽然有瑕疵点,但一看就知道属于有波动率的票,情绪面和资金面就会吸引你去摸一下。不像这个票,看完毫无兴趣。

申购计划:

我放弃申购

免责声明:投资有风险,参与需谨慎,文中涉及标的,仅为个人操作记录,并不够成投资建议,如因此投资产生亏损,概不负责!如本文对你有帮助,请帮忙点赞、再看、分享给身边有需要的朋友,非常感谢!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。