港股打新:德翔海运 IPO 分析及申购计划

德翔海运有限公司(T.S. Lines Limited)是一家成立于2001年的香港注册有限公司,专注于提供货柜航运服务。公司由陈德胜先生(董事会主席兼首席执行官)和庄壮丽女士(执行董事及控股股东)创立,并在亚洲区内市场及其他市场拥有40多条贸易航线。

1. 主要股东:

陈德胜先生:43.55%

Sharafuddin Co:40.32%

吴先生:16.13%

2. 公司业务:

提供货柜航运服务,覆盖亚洲区内市场及其他市场。

主要通过自有船舶及租用船舶运营,采用班轮航线模式。

与货运代理订立合约,运送货柜货物。

3. 行业地位:

全球货柜航运市场排名第21,市场份额为0.3%。

在专注亚太地区的货柜航运公司中排名第六,市场份额为2.3%。

4. 发展历程:

2001年成立,开辟香港、台湾与日本贸易航线。

2002年扩展至韩国、新加坡、马来西亚及印尼。

2003年开辟香港与胡志明贸易航线及快运服务。

2006年开辟中东、中国大陆与日本贸易航线,并在日本成立分公司。

2010年扩展至澳洲并开始跨太平洋服务。

2011年扩展至海防,并在中国大陆设立分公司。

2016年在越南设立分公司。

2021年扩展至新西兰及加拿大。

2022年扩展至英国、荷兰、德国、比利时及美国东岸。

2023年以12艘新船舶升级船舶组合。

2024年在新加坡设立分公司。

5. 募集资金用途

募集资金净额:约896.0百万港元(假设发售量调整权及超额配股权未获行使,以及假设发售价为每股股份4.0港元(即本招股章程所述指示性发售价范围的中位数))。

用途分配:

-

约50.0%或448.0百万港元:用于2024年4月订购的两艘7,000 TEU新船舶。

-

约25.0%或224.0百万港元:用于订立的船舶租赁合约。

-

约75.0%或672.0百万港元:用于2024年4月订购的两艘7,000 TEU新船舶及订立的船舶租赁合约。

-

约15.0%或134.4百万港元:用于租用货柜。

-

约10.0%或89.6百万港元:用作营运资金及其他一般公司用途。

招股信息:

基石投资者:

德翔海运本次引入6位基石投资者,按下限价发行,基石占比56.51%,按中位数发行,基石占比49.45%,按上限价发行,基石占比43.95%;基石禁售期6个月。

保荐人:

公司本次由摩根大通、招商证券两家机构联席保荐,稳价人由摩根大通担任;摩根大通近两年的业绩就红了一个,招商证券一年未保荐项目,参考价值不高,稳价人摩根大通数据看下图。

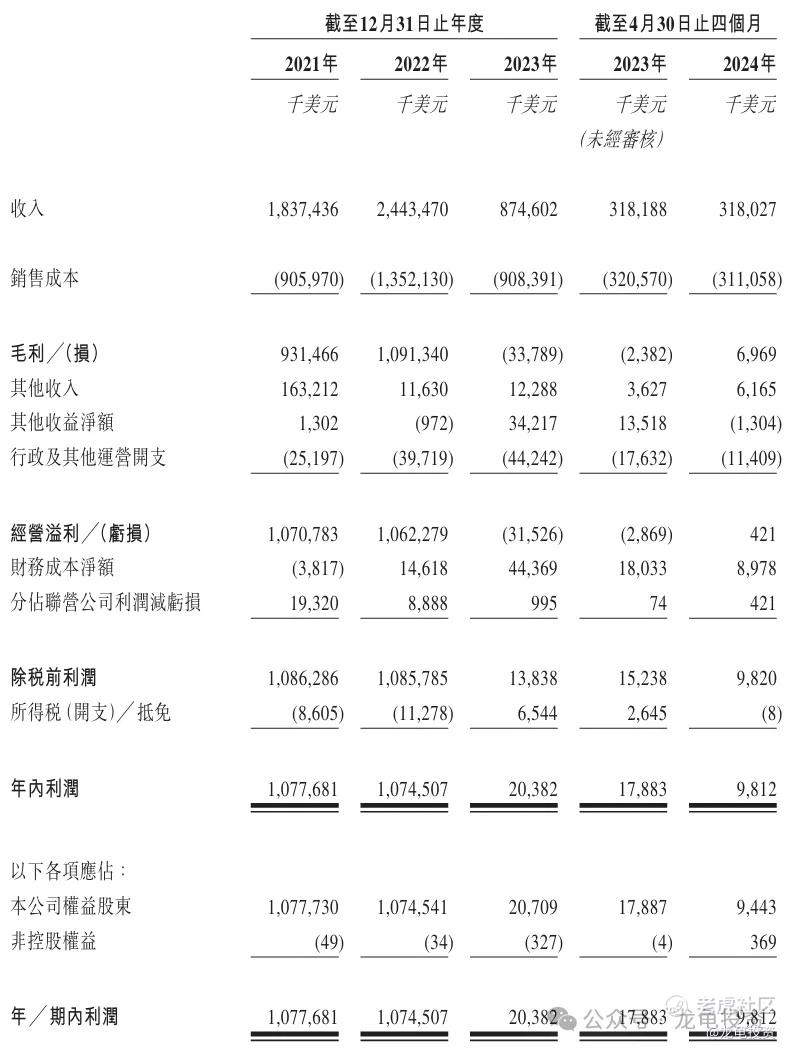

财务情况:

营收:2021年营收18.37亿人民币,2022年营收24.43亿人民币,2023年营收8.74亿人民币。

毛利/损:2021年毛利9.31亿人民币,2022年毛利10.91亿人民币,2023年毛损3379.9万人民币;

年内亏损:2021年净利10.77亿人民币,2022年净利10.74亿人民币,2023年净利2038.2万人民币;

一手中签率:

公司全球发售股数25094万股,每手股数1000股,截至发稿,超购0.30倍,按目前孖展情况,不会回拨,甲乙组各12547手,预计5K-9K人参与,一手中签率100%。

综合点评:

德翔海运主要营收来源提供货柜航运服务和其它货柜航运相关服务,前者2023年营收8.01亿美元,占比91.7%;后者2023年营收0.73亿美元,占比8.3%;通过财报可以看到公司近两年业绩都是断崖式下滑,基本面这个公司基本上可以排除了,资金面公司本次募集8.78-11.29亿港元,基石锁定43.95%-56.51%,流通值4.96亿-6.32亿,规模偏大。

情绪面货运物流板块最近一年上市的新股表现一般,基本以破发为主,保荐人和稳价人业绩也一般,对比货运物流板块已经上市个股的市值,德翔海运发行市值也不算太贵,考虑公司之前的营收状况,如果公司后面能恢复之前的营收,这个市值就是送钱,但2024年的营收情况较2023年反而还在下滑,这个估值就显得有点贵,后面业绩继续下滑,那市值必要还要腰斩,本次流通值也不小,所以整体吸引力不大。

申购计划:

我放弃申购

免责声明:投资有风险,参与需谨慎,文中涉及标的,仅为个人操作记录,并不够成投资建议,如因此投资产生亏损,概不负责!如本文对你有帮助,请帮忙点赞、再看、分享给身边有需要的朋友,非常感谢!

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。