今年香港最大IPO来了!「美的」196天拿下上市备案

近期,美的集团境外上市有了新进展。

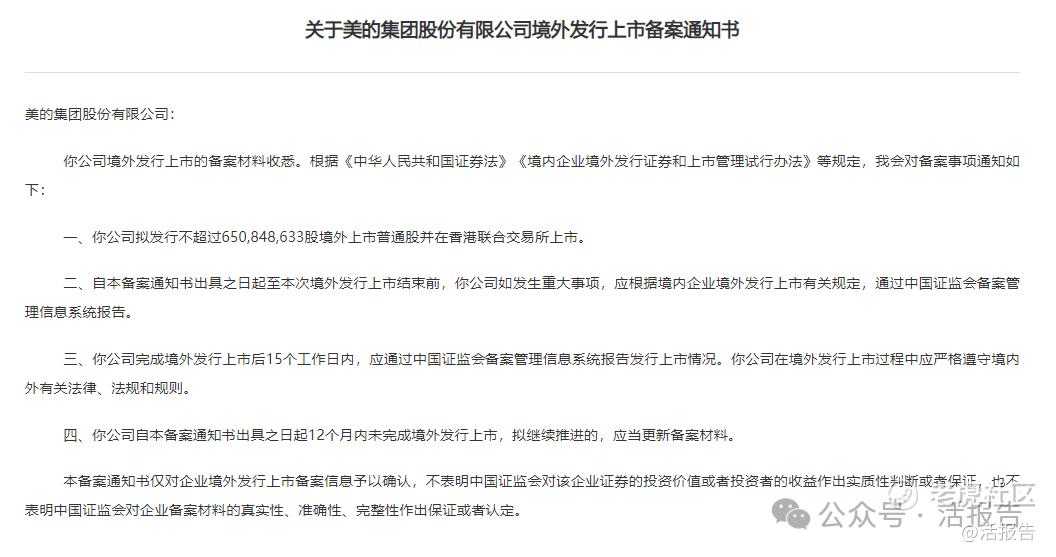

7月23日晚,中国证监会发布公告,美的集团获取H股上市备案通知书,拟发行不超过约6.5亿股境外上市普通股并在香港联合交易所上市,取得香港IPO上市的前置条件。

美的于今年1月9日在证监会备案,备案通过耗时196天,公司已于4月29日二次递表。

相关阅读:

全球最大家电企业拟“A+H”上市!「美的集团」再次递表,2023营收超3700亿

新增古茗、蜜雪冰城、美的等6家备案)

来源:中国证监会

今年香港最大IPO

截至7月24日收盘,美的集团(000333.SZ)A股股价是60.08元/股,总市值约4197亿,若美的集团成功在港股上市,或将成为今年港股最大的IPO。

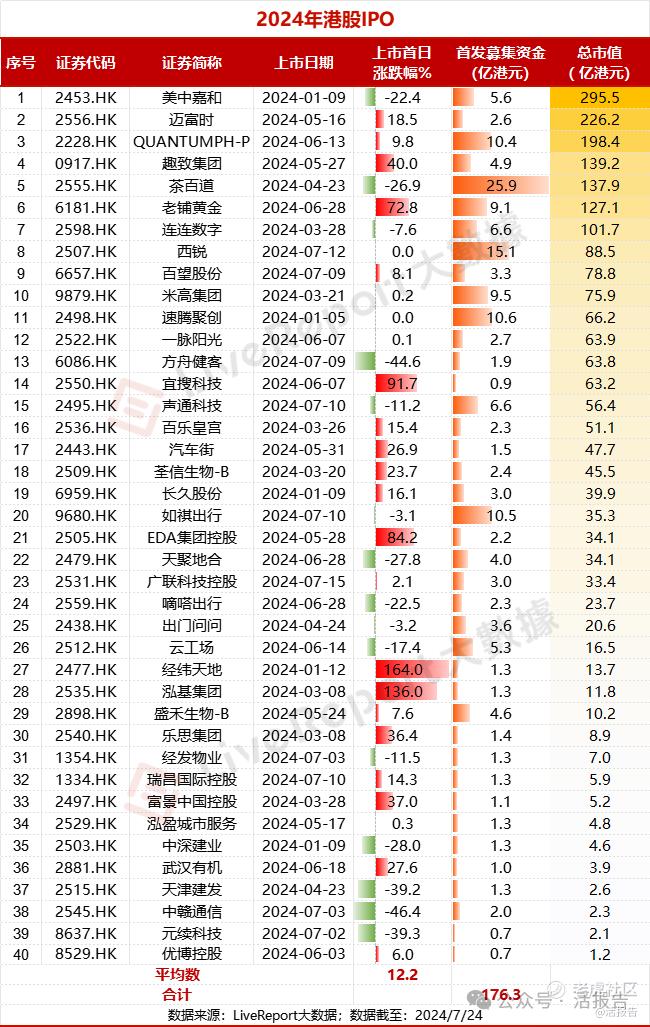

今年,截至7月24日,港股共有40只新股上市,募资金额合计约176亿港元,IPO数量上相比去年同期(37只)有所增长,整体募资金额较去年同期(200.7亿港元)下降12.2%,在7000万到25.9亿港元不等。

从上市表现来看,首日股价收涨有25家,上涨概率是62.5%,平均涨幅是12.2%。

To B 业务快速增长,第二增长曲线

美的集团成立于1968年,今年也有56岁了,是全球最大的家电企业(按2023年销量及收入计)。

公司的业务分为智能家居业务(To C)和商业及工业解决方案((To B)两大板块。目前,商业及工业解决方案的收入已从2021年的21.4%增长至2023年的26.2%。

根据美的集团的一季报,公司To B 业务快速增长,智能建筑科技/新能源及工业技术/机器人与自动化收入分别为82亿、77亿、67亿元,同比变化+6%、+23%、-12%。

来源:招股书

在2023年年报致股东的信中,美的董事会表示2024年的经营重点就是全价值链运营提效和结构性增长升级。“美的必须坚定推动业务模式升级、结构升级与产业升级,以战略上的确定性应对不确定的环境与变化。”

其一,业务模式升级:坚持中国市场 DTC(Direct To Customer)与海外 OBM 优先战略。DTC 的核心就在零售,将用户放在首位;全球突破是当下最核心的战略之一。

其二,结构升级:以用户为中心,加大研究一代、储备一代、开发一代三个一代能力的构建。

其三,产业升级:继续推动 ToC 和 ToB业务均衡发展,B端业务发展需要更长周期与时间,保持战略耐心与定力,持续投入。

美的集团持续拓展业务到全球,目前海外收入占比已超40%,产品已销售至全球超过200个国家及地区。

美的集团的H股上市是其全球化布局的重要一环,将吸入更多海外资金,公司计划募资用于全球研发投入、智能制造体系及供应链管理的升级、完善全球分销渠道和销售网络以及提高自有品牌的海外销售。

(本文首发于活报告公众号,ID:livereport)

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。