港股周策略:指标股大改, 牵动逾百亿美元被动资金

一、港股回暖,中资股配置来之不易的窗口期

港股上周有所回暖,如果以季度为窗口观察,恒指Q2已回到微涨态势,年初至今涨幅约为4.5%,恒生指数当前仍然处在历史偏高水平。全球虽然面临通胀上行,国债收益率上行等中期大概率事件,但市场亦普遍认为1-2个季度内,通胀不会触发各国主要央行货币政策的收缩。

往前看,即便未来货币政策拐点终将来到,但对港股来讲,如果是以通胀作为参考,考虑国内的通胀问题晚于货币、财政双宽松的海外发达国家,这意味着货币政策的拐点也有望滞后于欧美。单方面的利率问题,对权益的影响应该边际减弱。我们维持年初时的展望,一季度的强劲后,仍然看好年内恒指冲击历史最强水平。

二、港版“纳斯达克“迎来里程碑一站,逾百亿美元被动资金布局牵动市场

恒生指数公司上周五公布了各大指数季度检讨结果,随着诸多科技股纳入指数、还有之前的指标股权重的削弱,这个被认为是港股50年来最大的变革也算走出了里程碑的一步。根据恒生指数公司披露,截至2020年底,被动式追踪恒生指数系列的产品资产管理总值约为380亿美元,庞大的被动资金规模意味着指数调整将对行情带来较大积极影响。

2.1指数改革的主要看点及影响:

值得一提的是:一个多月前恒指公司曾公布一系列优化建议,也被市场看作有望循序分步实施。其中比较关键的改革主要涉及五个方面:

- 恒生指数的扩容目标:2022年中之前将成份股数量从目前的55只增加至80只。最终固定为100只。如果分阶段实施且循序渐进,意味着从现在至明年年中的五个季度每次将净增加约5只股票。

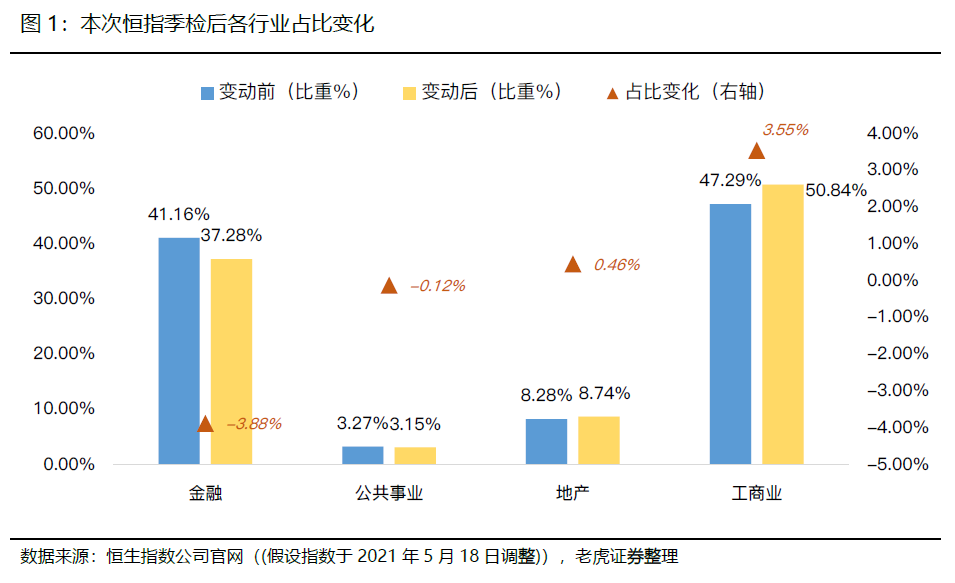

- 增加各行业的市值覆盖率,以更好反映市场全貌,例如金融股权重将会持续降低。调整后消费、医药和科技行业的覆盖度或将明显提升,成为最大赢家。

- 迅速纳入新股,将会覆盖更多互联网和医疗保健等新经济公司,对标港版“纳斯达克“;不过另一方面,这也意味着,在指数优化的过程中部分个股有调出风险。

- 维持香港公司成份股数量

- 对所有成份股采用8%权重上限,例如过去像腾讯、友邦、汇丰等超过8%的指标股权重本次已经下调。不排除追踪指数的资金可能因此撤出这些股票;另一方面,则利好$美团-W(03690)$ 和$阿里巴巴(BABA)$ 吸引资金流入,因为调整前二次上市和同股不同权公司的权重上限仅在5%。

本次$恒生指数(HSI)$ 成份股数目由55只增加至58只,新加入的成分股包括$信义光能(00968)$ ,$比亚迪(002594)$ ,$碧桂园服务(06098)$ 。

$恒生科技指数(HSTECH)$ 成份股数目由现时31只重置至30只,新加入$汽车之家(ATHM)$、$哔哩哔哩-SW(09626)$;剔除$中兴通讯(00763)$ 、$鸿腾精密(06088)$ 、$祖龙娱乐(09990)$;

$恒生国企(159960)$ 成份股数目由现时51只重置至50只,新加入$比亚迪(002594)$、$恒大物业(06666)$ ,剔除$粤海投资(00270)$ 、$中国联通(600050)$、$中国铁塔(00788)$ 。

恒生综合指数成份股数目由 502 只增加至 506 只,新加入的成分股包括$医渡科技(02158)$、$心通医疗-B(02160)$、$汽车之家-S(02518)$、$诺辉健康-B(06606)$ 。参考恒生新闻稿:《恒生指数有限公司宣布指数检讨结果》20210521

三、陆港通观察:金融、大消费仍然是陆股通配置主旋律,南向资金大幅回流中资股

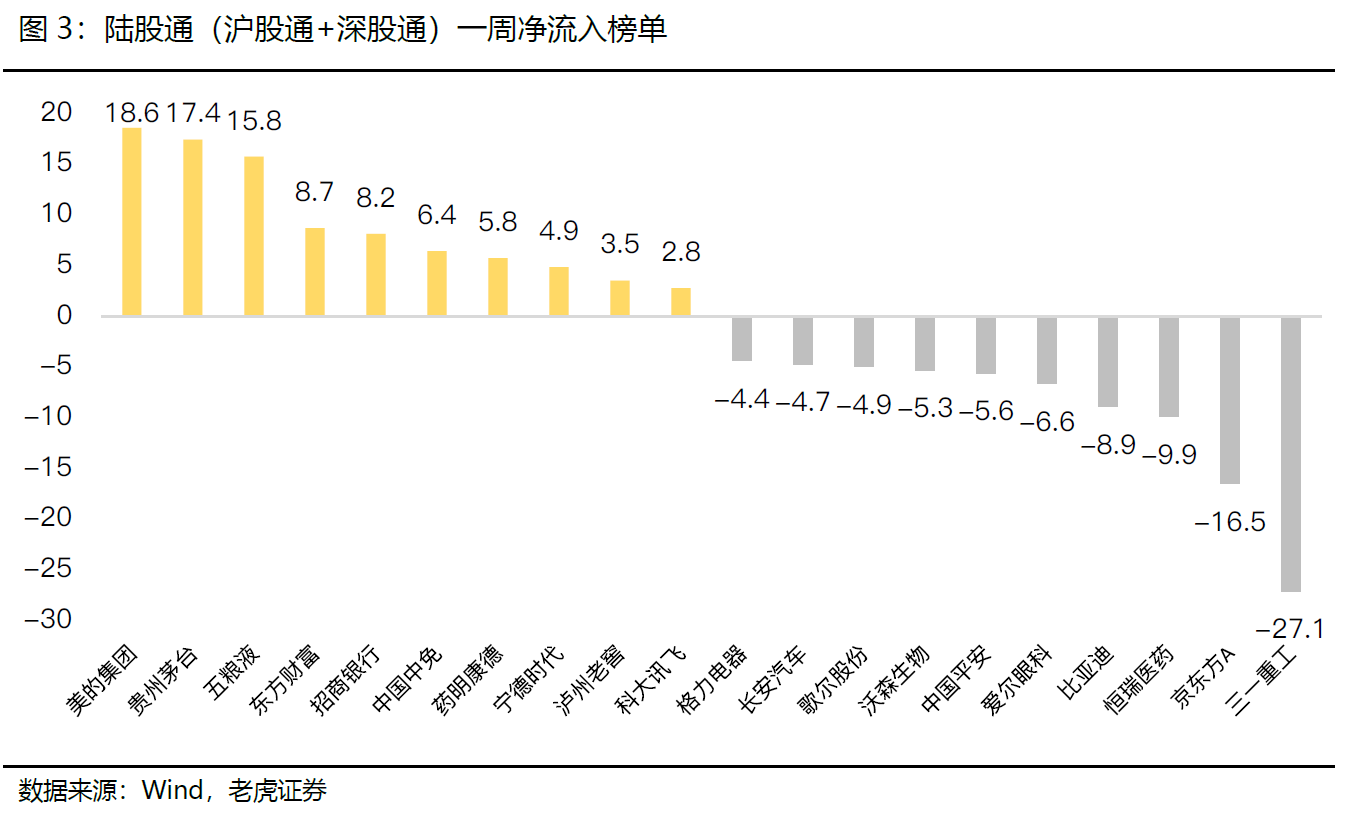

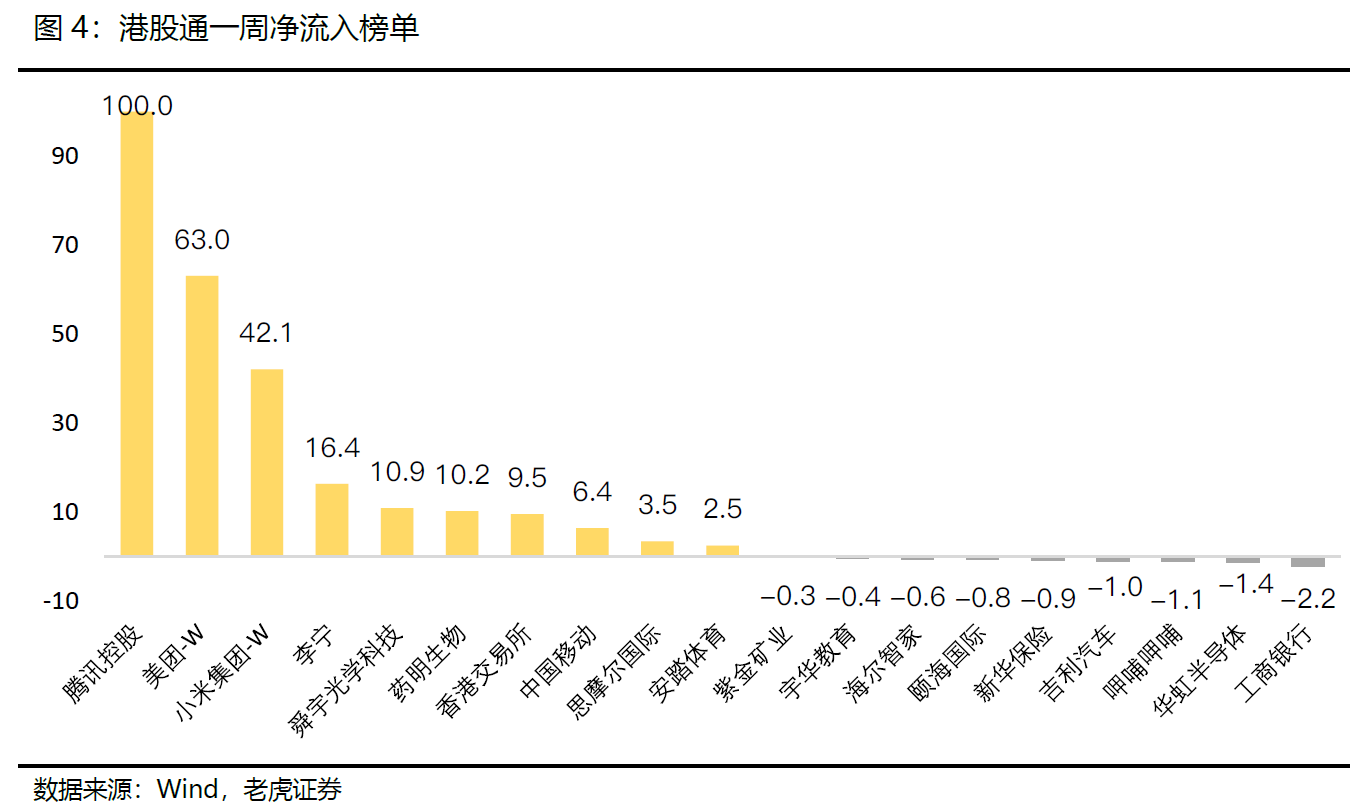

从资金风格上看,陆港通资金基本延续了一季度时期的风格,保持对大消费、聚焦零售业务的金融公司的增持,比如净流入居前的公司依然为美的、贵州茅台、五粮液、东方财富、招商银行等。值得一提的是,港股通方面,业绩兑现压力缓解后,南向资金继续流入腾讯、美团、小米等商业壁垒稳固的头部科技企业。

免责声明:上述内容仅代表发帖人个人观点,不构成本平台的任何投资建议。

[微笑] [微笑]

[微笑] [微笑]

转发

[思考] [思考]

[强] [强]

[微笑] [微笑]

[强] [强]

[微笑]