来源:全景财经(ID:p5w2012);作者:全小景

7月,央妈的爱,来得悄无声息。

7月15日以来,央行已连续5个工作日开展逆回购操作,交易总量达5100亿元,全都实现净投放。

同时,除逆回购操作外,7月15日,央行在等额续做当日到期的1885亿元MLF操作的基础上,对中小银行实施增量操作,当日累计开展2000亿元MLF操作。

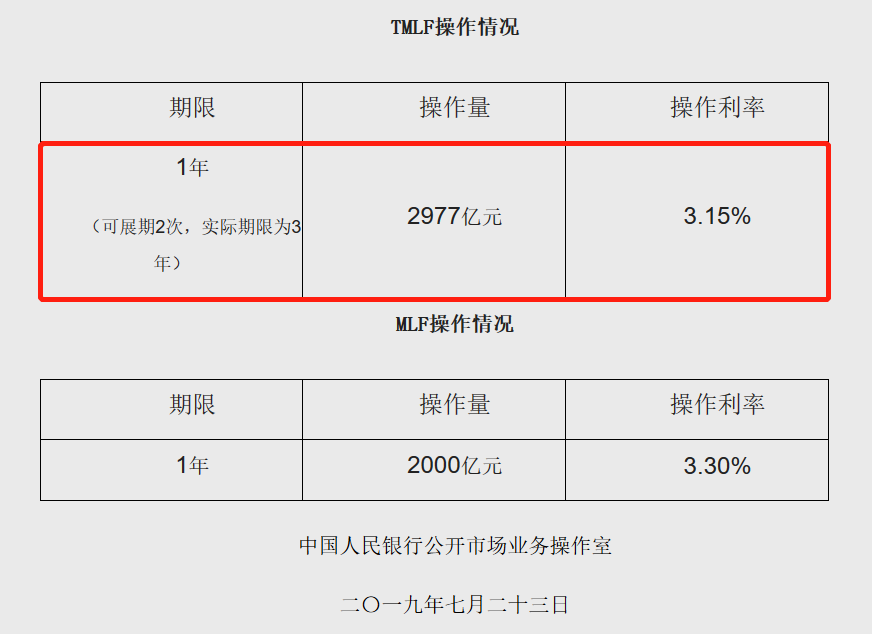

7月23日,人民银行开展定向中期借贷便利(TMLF)操作2977亿元以及中期借贷便利(MLF)操作2000亿元。

开展上述操作后,银行体系流动性合理充裕,7月24日央行未有公开市场操作,净回笼资金1000亿元。

以此计算,7月15日以来,央行合计投放资金达12577亿元。若考虑期间回笼的资金,央行合计净投放金额为4215亿元。

随着央行如此密集地释放流动性,资金价格触顶回落迹象明显。DR001、DR007均已连续3日下滑。

同时,对于央行释放的流动性,今日早盘沪、深两市全线高开,盘面上热点题材活跃度逐渐提升,个股呈现普涨格局,两市成交量亦有所放大,各大指数全线收红。

本周最后2个交易日还将有2000亿元的7天期逆回购到期,央行继续资金投放的预期仍在。同时,市场对于降息预期也越发浓烈。

机构解读:"定向降息"来了

近期央行的一些资金投放的操作信号,来自7月15日国务院召开的经济形势专家和企业家座谈会。当时高层领导强调,政策工具箱里的工具还很多,适时预调微调,运用好逆周期调节工具,降低中小微企业融资成本。

可见,中小微企业融资难,依然是高层最为关心的问题之一。

而,7月23日央行开展的TMLF利率较MLF的利率便降低了15BP,正是有意鼓励金融机构加大对民营、小微企业的支持力度。

其中,MLF、TMLF分别为中期借贷便利、定向中期借贷便利,均是央行投放货币的重要方式之一。简而言之,央行将资金借给大型金融机构(银行),银行把国债、金融债等优质资产抵押给央行。

而,TMLF是特定向小微企业、民营企业提供长期资金支持的工具。可见,央行正在有意引导金融机构降低对中小微企业的贷款利率,通过公开市场工具给中小微企业“定向降息”15BP。

而对于央行全面降息的预期,中泰证券首席经济学家李迅雷直言:

央行不会采取下调存贷款基准利率的直接手段来下调利率水平。目前中国一年期存款基准利率水平只有1.5%,而美联储的联邦基金利率还在2.35-2.5%之间。

估计央行还是会通过公开市场操作、中期借贷便利等工具,引导市场利率平缓下行,未来市场利率平稳向下的可能性较大。

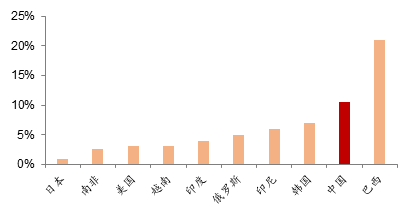

另外,通过对比全球各国的法定存款准备金率,中国的法定存款准备金率仍处于偏高区间。因此李迅雷表示,未来央行降准仍有一定空间。

图片来源:中泰证券研究所

全球降息潮来袭

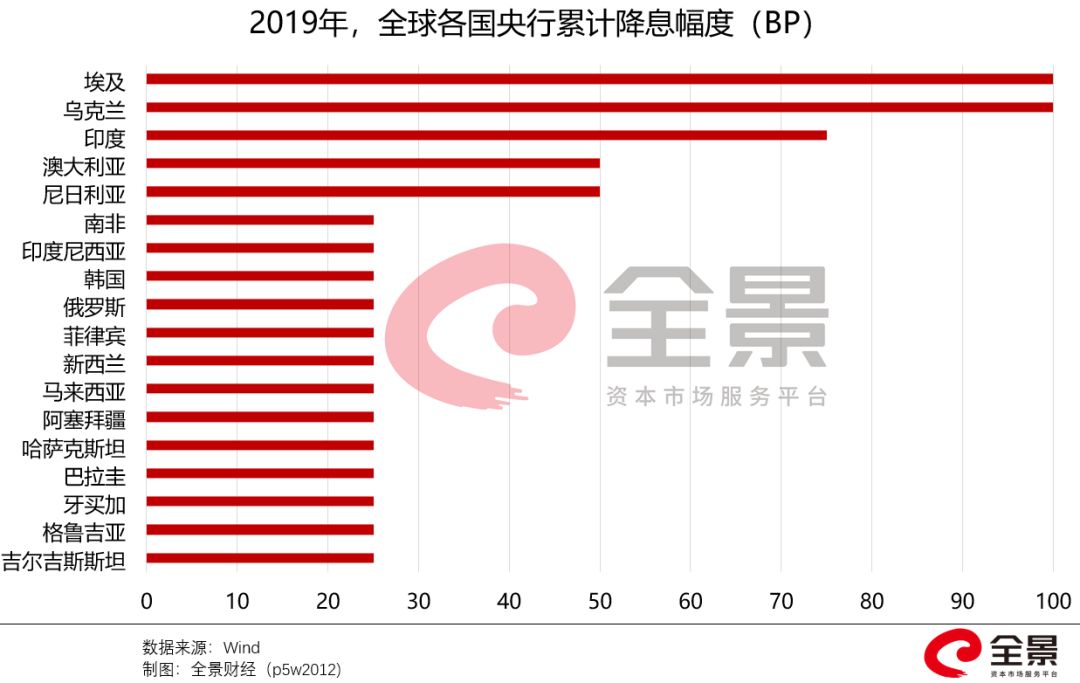

市场预期利率下行的大背景是,2019年以来全球央行纷纷开启了降息模式:

而在2019年的前5个月,降息的都是新兴市场,但下半年以来,澳大利亚、韩国等多个发达经济体也加入了降息阵营,说明全球经济向下的形势已经较为明显。

6月4日,世界银行发布《全球经济展望报告》,下调了2019-2020年全球经济增长预期,并警告全球经济面临重大下行风险:发达经济体2019年经济增速预计放缓至1.7%;新兴市场和发展中经济体2019年经济增速预计下滑至4%。

因此,不排除后续有其他发达经济体陆续加入降息队伍,美联储的动向备受全球市场瞩目。

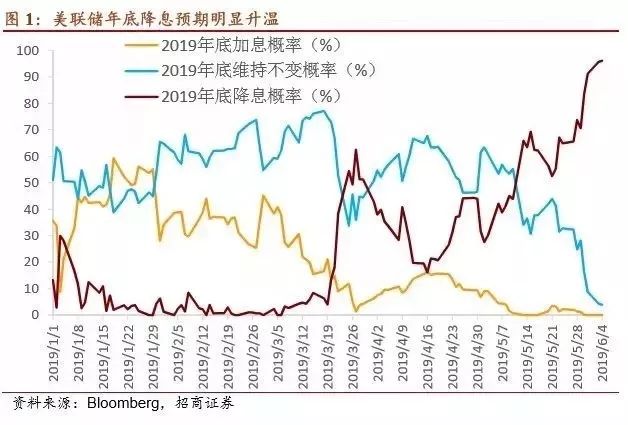

早在7月11日,美联储备主席鲍威尔表示,随着经济前景的不确定性的持续,美国各地的商业投资最近已经放缓。而贸易紧张和对全球经济增长的担忧等互相矛盾一直在影响经济活动和经济前景,央行将“适当”采取“适当行动”以维持当前经济扩张。

随着鲍威尔讲稿公布后,美联储在7月降息25个基点的概率升至97.2%;到9月降息25个基点至2.00%-2.25%的概率为36.2%,降息50个基点的概率分别为61.4%。

基于未来美联储降息的预期,美国股市连续大涨。纳斯达克、标普、道琼斯工业指数纷纷创下历史新高,长达10年的美国牛市仍在继续。

纳斯达克指数月K线图

下周三(7月31日),美联储将开会讨论降息问题。今日,中信证券固定收益首席研究员明明发布研究报告表示,在美联储下半年存在1~2次降息的预期下,下半年国内降息是大概率事件。

央行降息最大的掣肘:CPI

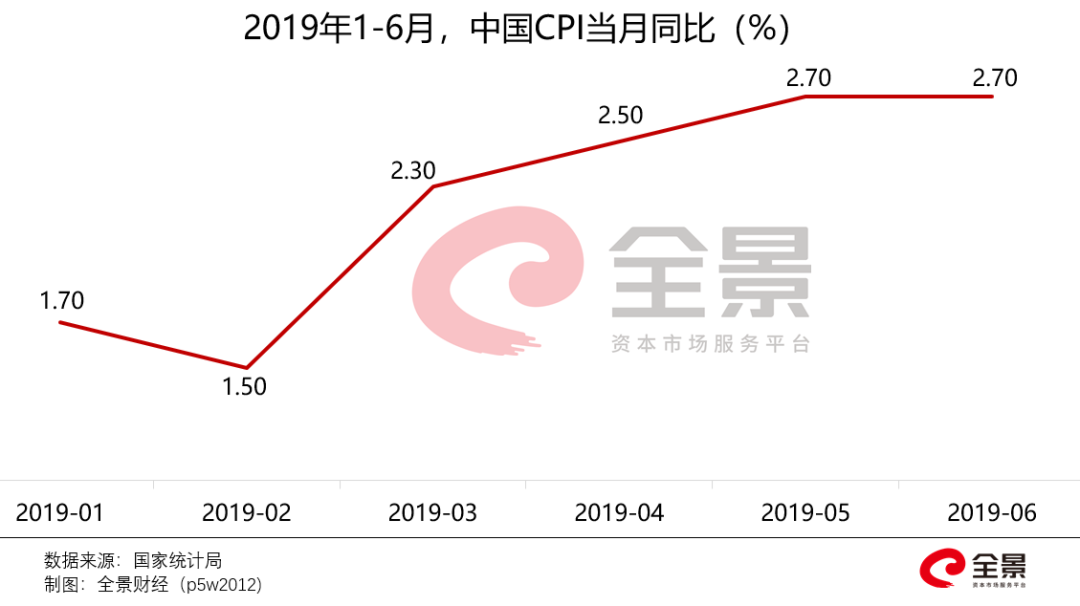

7月23日,据财新报道,中国人民银行行长易纲接受采访时表示,2018年美国加息,中国没有跟随,现在美国降息,中国也要看自己的实际情况而定。2019年5月、6月CPI都到2.7%了,所以现在的利率水平是合适的。

从易纲行长的发言可以看出,央行非常看重CPI的波动,因为CPI涨幅目标,在年初已明确写入2019年政府工作报告,需维持在3%左右。

但,自2019年3月以来,中国CPI上升得非常快,5、6月已涨至2.7%的高位。

据华尔街见闻首席经济学家邓海清表示,从7月高频数据来看,7月的CPI大概率高于6月份,预计达到2.8%的可能性较大。

但从高频数据看(截止7月23日),2019年7月食品部分环比涨幅是超过季节性的,导致7月大部分食品价格同比均超过6月同比:

1、猪肉、牛肉、羊肉均超季节性上涨,7月同比均高于6月同比,可能主要因为猪瘟影响;

2、鸡蛋价格远超季节性,7月同比远高于6月同比,成为7月CPI的重要增量,可能也因为猪瘟增加鸡蛋需求、高温导致产蛋减少,从鸡蛋期货价格也可以看出这一趋势;

3、蔬菜价格7月同比高于6月,主要因为中上旬在高位依然超季节性上涨,即使近几日价格回落,但是全月同比高于6月是大概率事件;

4、水产品价格7月同比高于6月;

5、水果价格7月同比小于6月,主要因为7月水果价格确实开始回落,但是降幅低于市场预期,即使考虑7月下旬继续加速回落,对CPI的向下拉动依然不明显。

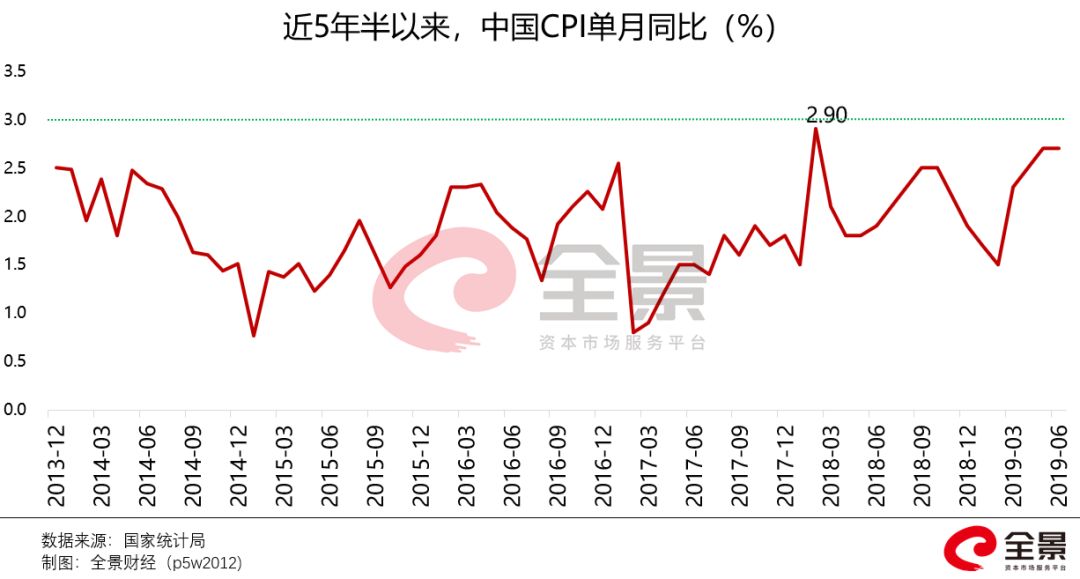

邓海清表示,假设中国央行真的跟随美联储降息,如果四季度CPI一旦破3%,这对于中国而言,已经是五年都没有出现过的事情。

精彩评论