目录

01 港股打新到底有多赚钱

02 港股打新与A股有何不同

03 港股打新的基础知识

01 港股打新到底有多赚钱

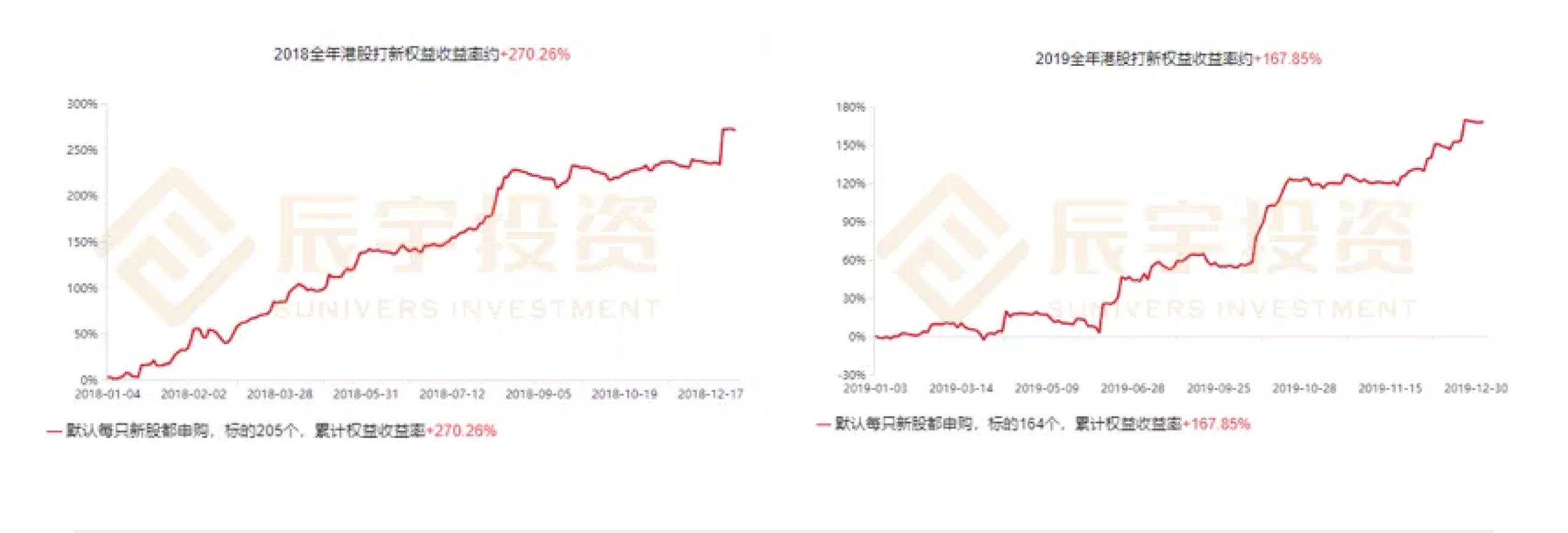

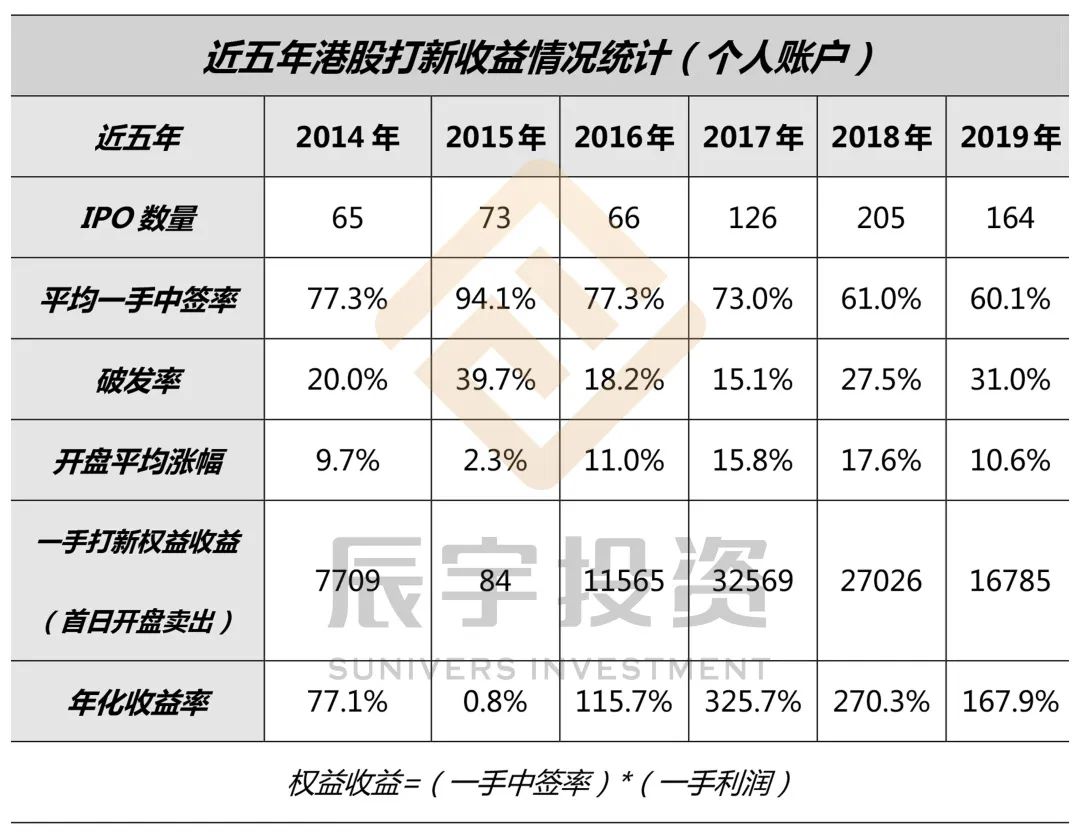

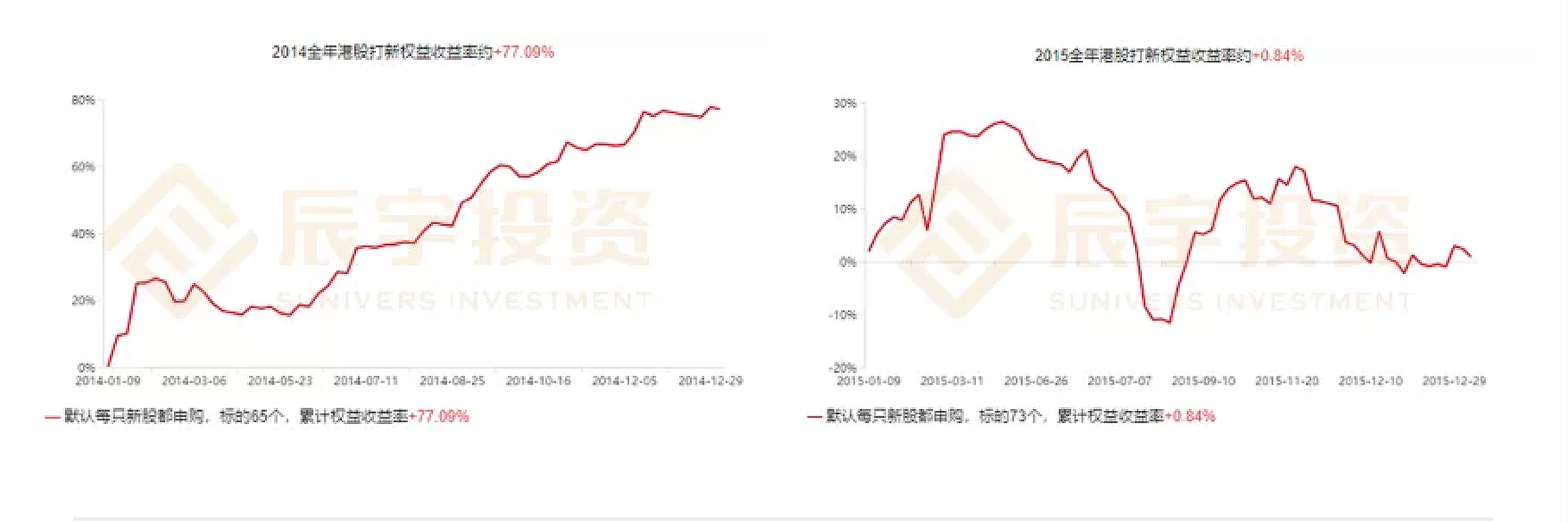

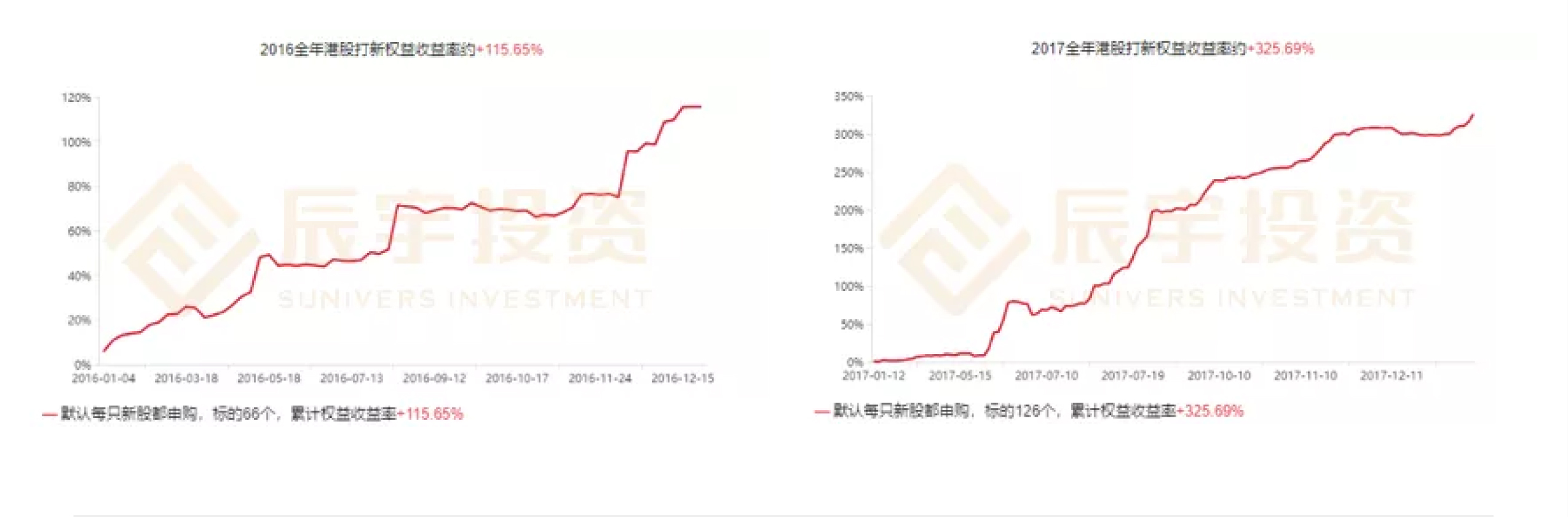

纵观过去几年港股打新的数据统计,个人账户的一手中签率均在60%以上,除2015年外,其余年份的年化收益率都非常高,2016、2017、2018、2019四年甚至达到了100%以上。即使是在股灾的2015年,股票集中破发,破发率达到39.7%的情况下,港股打新的收益率仍然不会为负,基本不会亏损。

再看单年的个人账户打新权益收益率。以2014年的数据为例,全年共发行65支新股,假如每次打新都参与申购,那么全年平均中签率为77.3%,每支股票的开盘平均涨幅为9.68%,首日开盘卖出的话,年化收益率可以达到77.1%。而这一数据对应到其他五年,分别达到0.8%、115.7%、325.7%、270.3%、167.9%,年化收益率远远超过大部分散户股民的投资收益。

02 港股打新与A股有何不同

① 港股打新股门槛低,不需要市值,有现金就能打

A股打新门槛高,对于散户非常不友好。在A股市场上,根据最新的打新规则,要求单个账户在T-2日前20个交易日(含T-2日)的日均持有的股票市值要在1万元以上,并且上海和深圳的股票市值分开计算。

而港股没有门槛,有现金就能参与打新,一般一手为100股、200股,或500股,每家新上市公司或有不同。

② 港股打新股超高中签率,A股打新难如买彩票

A股中签率非常低,一般在0.01%至0.06%之间,散户需要购买数千万市值的门票股才能保证中一签,和买彩票差不多。2017至2019年上海市场的打新一手中签率仅仅为0.11%、0.07%、0.041%。

而港股则更顾及散户利益,优先保证一户一签,剩下的股票再根据购买金额的多少进行分配,所以对于一手中签率来说,港股的中签率要高出许多,过去五年的平均中签率有73.61%,但想要连续中两个签的概率就很低了。

以2019年12月打新情况来看,A股的中签率如下,中签率在0.015%-1.259%,大部分集中在0.02%-0.04%之间,对比港股一手中签率而言,非常低:

③ 港股新股上市首日不设置涨跌幅限制,T+0交易

A股新股上市首日涨幅限制为44%,随后涨跌幅限制在10%以内;而港股没有涨跌停板制度,上市首日可以涨100%甚至更高,因此可以在当天卖出,快速获利。

④ 港股IPO招股的时间更长

A股打新时间只有1天,而港股打新时间则长得多,一般会有3-6个自然日。从申购截止日到上市日大概还有7-12个工作日,港股打新是预先缴款,如果没有打中,资金会退回,打新资金需要一两周时间才能退出。

⑤ 申购数量不同

A股只可以申购拥有股票市值对应数量的新股,市值每满一万元可申购1000股。

港股没有限制,同时可以融资打新,可以杠杆融资申购超过持有现金数量的新股,从而提高中签率。目前绝大多数券商可以提供10倍的融资认购,比如账号里面有1万现金,那么券商最高可以借9万,这样就可以认购10万资金的新股。当然融资不是免费的,利息一般在年化1%-3%之间,看似比较低,但是每次都要收取手续费,通常单次收取50-100港币不等。

⑥ 风险不同

A股基本没有破发风险,中签就会赚钱,但是中签率非常低;港股有破发风险,过去五年破发率在20%左右。

⑦ 发行方式不同

A股分网上发行和网下发行,网上发行针对散户,网下发行针对机构投资者和股票市值在6000万以上的个人。

港股新股发售分为公开发售和国际发售:公开发售面向散户,国际发售面向机构和证券账户现金超800万港币的个人用户。

公开发售:公开发售一般占总发行量的10%,分为甲组和乙组,甲就是500万港元以下的投资者,乙组是申购新股超过500万港币的投资者,甲组和乙组分别获得公开发售数量的50%。每个投资者最高只能申购公开发售部分的50%。

国际发售:国际发售主要针对机构投资者和高净值个人用户,一般占发行量的90%,所以香港新股发售主要依赖于国际发售。

03 港股打新的基础知识

- 招股书:招股说明书是股份公司公开发行股票时,就募股事宜发布的书面通告。包括企业的基本面分析,财务数据分析,保荐机构承销机构,绿鞋机构,股东基石董事会分析,盈利指标,技术指标,行业发展前景等等。

- 招股价:指新股公司于首次公开招股时让公众认购的股价,一般都是区间价。举个例子,招股价1.5-3元,1.5元是低区定价,2.5是中位数,3元是高区上限定价。一般最终定价在1.5-3元之间,也可能低于或高于这个区间。

- 超额认购倍数:认购金额/募资额的倍数,一般指公开发售超购倍数,国配超购倍数不公开披露,只有中签公开日才知道。公开发售超购倍数一般可以动态监测,不过只是统计了部分券商的认购金额,孖展超额认购越高,说明市场反应和参与度越高,上涨概率越大。

- 回拨机制:香港通常公开发售占所有发行股份的10%,国际配售占所有发行股份的90%,但是这个不是一成不变的,上市公司/承销商可以根据认购倍数来调整公开发售和国际配售发行股份的比例。常见的回拨机制:公开认购比例至少要达到总发行量的10%;认购倍数在15倍-50倍,公开认购比例至少达到总发行量的30%;认购倍数在50倍-100倍,公开认购比例至少达到总发行量的40%;认购倍数在100倍以上,公开认购比例至少达到总发行量的50%。

- 绿鞋机制:“绿鞋机制”简单来说就是“护盘机制”,就是在承销IPO的同时,某一个承销商会担任稳市商,来维护上市之后股价的稳定,防止大起大落,稳定股价,一般来说有绿鞋的比较放心,有托底,没绿鞋或者不行权的要小心。

- 保荐人:保荐人就是依照法律规定,为上市公司申请上市承担推荐职责,并为上市公司上市后一段时间的信息披露行为向投资者承担担保责任的证券公司。

- 市值和市盈率:市值是指一家上市公司的发行股份按市场价格计算出来的股票总价值。市盈率是股票价格与每股盈利的比率,通常用来作为比较不同价格的股票是否被高估或者低估的指标。市盈率参考行业平均水平,每个行业都有自己的标准值。

- 孖展:是保证金的意思,国内俗称加杠杆,融资认购打新,孖展越多超购倍数越多。

- 一手中签率:认购一手的中签概率,往往一手中签率反映这只新股的热度,中签率越低,难度越大。

- 抽飞:就是申购阶段取消认购。一般大金额抽飞说明投资者不看好该个股,遇到抽飞的新股可以回避。

- 换手率:换手率也称“周转率”,指在一定时间内市场中股票转手买卖的频率,是反映股票流通性强弱的指标之一。15%分界线,换手率参与度就越高,流动性就越强。

- 基石投资者:基石投资人主要是一些一流的机构投资者、大型企业集团、以及知名富豪或其所属企业的机构,基石投资者的引进实际是对公司基本面和发展前景的肯定,这给市场带来了很大的信心。上市路演的时候强有力的基石投资者往往也是重要的参考数据之一。

撰文:Stella — 辰宇投资投研部

本文的图片与文字均为辰宇整理,未经授权不得转载。

精彩评论