文章来源:本报告是2020年2月20日已发布的《完美世界(002624)2019年游戏净利YOY+37%,2020开年以来多款手游表现突出,预计为1季度贡献较大增量》 杨仁文 S1220514060006

事件:

1、公司公告业绩快报,2019年营收80.38亿元(YOY+0.05%)、归母净利15.04亿元(YOY-11.85%);剔除2018年剥离院线业务影响,营收YOY+6.78%。2、2019年游戏营收68.3亿元(YOY+25.99%、3款手游授权腾讯独代、若还原为流水增速更高),影视营收12.1亿元(YOY-42.54%);游戏净利18.8亿元(YOY+37.41%),影视亏损3.1亿元(存货减值3.6亿元、商誉减值3.5亿元、但同时确认业绩补偿)。3、2019年若不考虑商誉减值及补偿影响,加回存货减值的影视业务利润约0.5亿元;公司整体归母净利约18.64亿元(YOY+9%,2018年为17.06亿元)。

点评:

1、2019年公司游戏业务快速增长(净利YOY+37%),2020开年以来,受活动、假期及疫情影响,《新笑傲江湖》等多款游戏产品表现突出,有望为1季度游戏业绩带来较大弹性。① 2019年公司游戏业务实现收入68.3亿元、YOY+25.99%(若还原为流水增速更高);实现净利18.8亿元、YOY+37.41%。② 2019年多款手游新品表现优秀,《完美世界》、《云梦四时歌》、《我的起源》3款授权给腾讯独代发行(收入净额法确认),以及《神雕侠侣2》、《新笑傲江湖》(2019年12月上线/收入递延至2020年)。长周期老产品《诛仙手游》(2016年上线),表现稳定。代理端游《DOTA2》《CS:GO》借力电竞赛事,流水预计同比有所提升。③ 2020年开年以来,受活动、假期及疫情影响,游戏行业收入、玩家规模、使用时长等数据增速可观。据伽马数据,2020年1月国内手游收入同比增长49.5%、环比增长37.5%(考虑19年春节在2月、并剔除2月天数影响、增速达到24%)。据QuestMobile,2020年春节假期整个移动互联网的日活跃用户规模、日均用户时长都创下了历史新高,全网用户的每日时长从2020年初的50亿小时,到2月3日61亿小时,增幅超20%;从日活跃用户增量占比来看,手游增量占比20%、在线视频16%、短视频14%,为排名前三的细分领域;从每日人均使用时长来看,手游(159分钟)同比增长41%。公司的《新笑傲江湖》、《完美世界》、《诛仙手游》等核心产品均取得不错的表现。

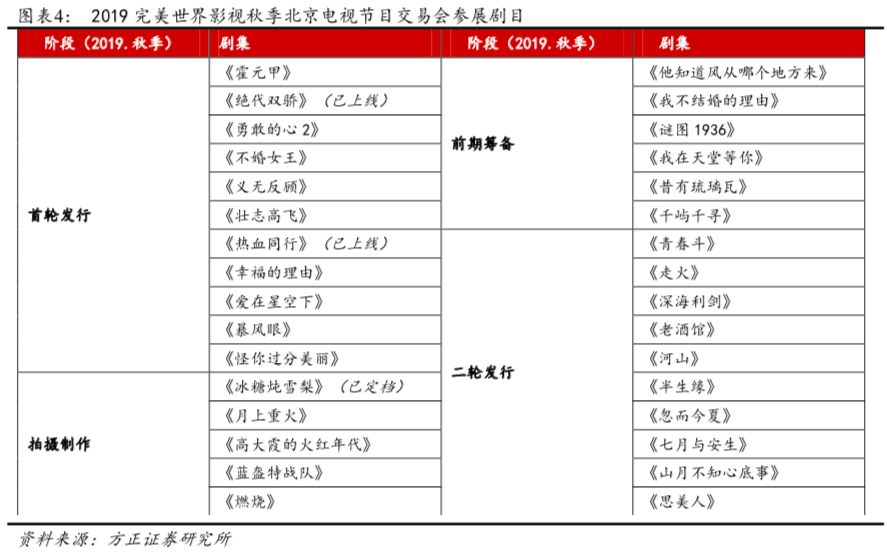

2、2019年影视业务受行业环境影响,部分商誉及存货计提减值;从公司剧集储备来看,2020年将持续消化库存,同时择机展开新项目。① 从行业格局来看,供给侧改革持续进行,减量提质成为主流,头部聚焦。2018-2019年备案的剧目分别为1231部/905部,同比下降26%;2018-2019年生产完成并取得发行许可证的剧目分别为323/254部,同比下降21%;2019年《电视剧制作许可证(甲种)》的机构73家,而对比2017-2018年有113家,减少了35%。② 公司2019年确认了《青春斗》、《筑梦情缘》、《趁我们还年轻》、《老酒馆》、《山月不知心底事》、《河山》、《鳄鱼与牙签鸟》等剧集。同时,拟对存货(部分可变现净值低于账面成本)计提跌价准备3.6亿元,拟对商誉(2017年收购同心影视/青春你好团队形成商誉6.98亿元)计提减值准备3.5亿元(将确认业绩补偿收益、预计二者抵消后对公司业绩无重大影响)。③ 公司积极调整应对行业变化、持续消化库存。预计2020年1季度将有《冰糖炖雪梨》(已定档)、《暴风眼》等剧集确认,关注后续剧集确认进度及毛利率情况等。

3、展望未来,公司游戏储备丰富,包括多款大IP产品值得期待。Steam中国平台及电竞业务有序推进中,海外发行团队积极整合全球研运资源。顺应新技术变革,积极布局云游戏、AR/VR等应用,进一步发挥公司在重度/大屏游戏的研发经验优势。① 手游储备:《梦幻新诛仙》、《战神遗迹》、《新神魔大陆》等,涵盖MMORPG、回合制、ARPG、SLG、Roguelike、卡牌等类型,涉及未来科幻、二次元、古代神话、西方魔幻、东方仙侠等题材,融合开放世界、沙盒等元素。② 端游储备:《新诛仙世界》(次世代);主机游戏储备:《完美世界主机版》;端游+主机双平台储备:《Torchlight Frontiers》、《Magic Legends》、《非常英雄2》等。③ 公司自2016年开启云游戏布局,目前旗下多款游戏产品已经快速入驻国内三大电信运营商、华为云电脑等主流云游戏平台,计划提供的云游戏产品类型也由手游向端游、主机游戏延伸。同时,公司也与谷歌Stadia等展开在云游戏内容、平台技术方面的合作。

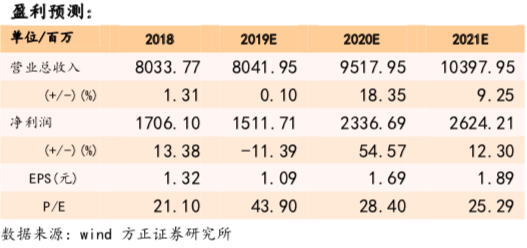

4、盈利预测与投资评级:我们预计公司2019-2021年归母净利分别为15.12/23.37/26.24亿元,对应当前PE分别为44/28/25X,维持“推荐”评级。

风险提示:游戏及影视行业政策风险,竞争程度加剧,老产品生命周期不及预期,新产品上线进度及市场表现不及预期,用户获取成本及IP价格进一步上涨,核心人才流失,玩家偏好改变,新技术变革不及预期,公司治理/资产减值/解禁减持风险,市场风格切换等。

事件:

1、公司公告业绩快报,2019年营收80.38亿元(YOY+0.05%)、归母净利15.04亿元(YOY-11.85%);剔除2018年剥离院线业务影响,营收YOY+6.78%。

2、2019年游戏营收68.3亿元(YOY+25.99%、3款手游授权腾讯独代、若还原为流水增速更高),影视营收12.1亿元(YOY-42.54%);游戏净利18.8亿元(YOY+37.41%),影视亏损3.1亿元(存货减值3.6亿元、商誉减值3.5亿元、但同时确认业绩补偿)。

3、2019年若不考虑商誉减值及补偿影响,加回存货减值的影视业务利润约0.5亿元;公司整体归母净利约18.64亿元(YOY+9%,2018年为17.06亿元)。

点评:

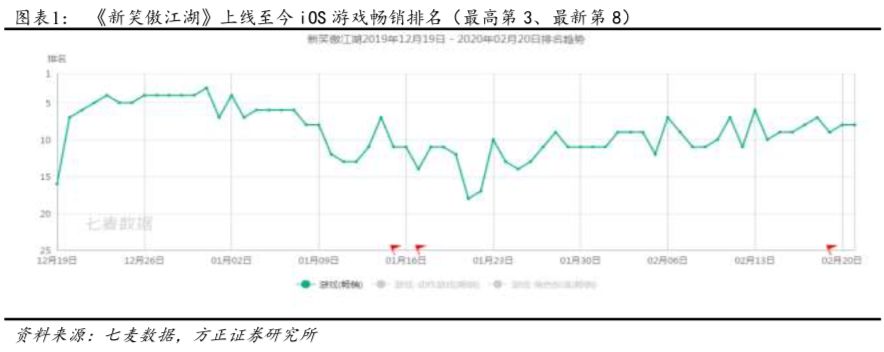

1、2019年公司游戏业务快速增长(净利YOY+37%),2020开年以来,受活动、假期及疫情影响,《新笑傲江湖》等多款游戏产品表现突出,有望为1季度游戏业绩带来较大弹性。

① 2019年公司游戏业务实现收入68.3亿元、YOY+25.99%(若还原为流水增速更高);实现净利18.8亿元、YOY+37.41%。

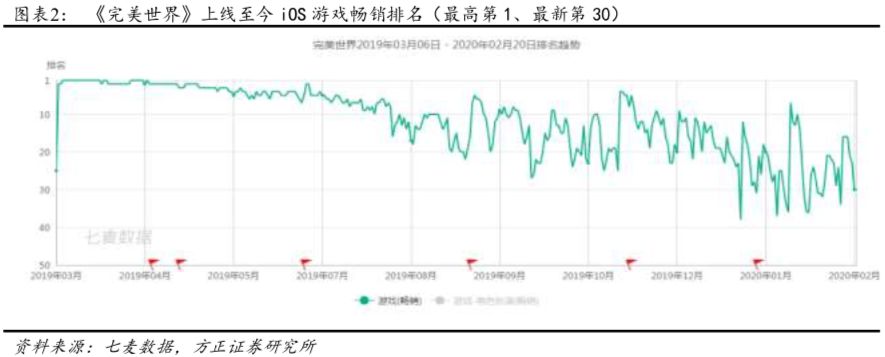

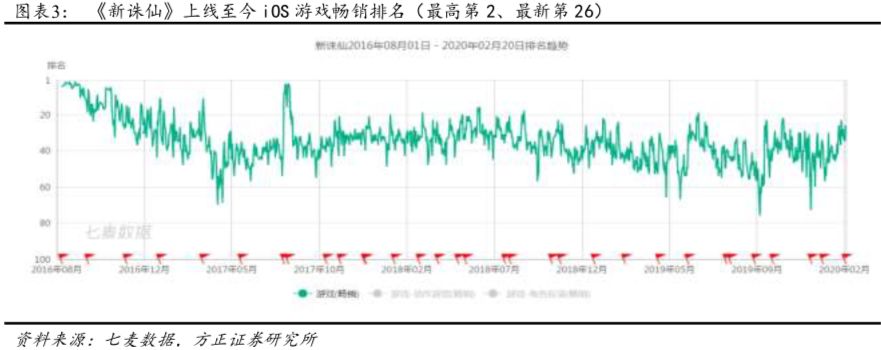

② 2019年多款手游新品表现优秀,《完美世界》、《云梦四时歌》、《我的起源》3款授权给腾讯独代发行(收入净额法确认),以及《神雕侠侣2》、《新笑傲江湖》(2019年12月上线/收入递延至2020年)。长周期老产品《诛仙手游》(2016年上线),表现稳定。代理端游《DOTA2》《CS:GO》借力电竞赛事,流水预计同比有所提升。

③ 2020年开年以来,受活动、假期及疫情影响,游戏行业收入、玩家规模、使用时长等数据增速可观。据伽马数据,2020年1月国内手游收入同比增长49.5%、环比增长37.5%(考虑19年春节在2月、并剔除2月天数影响、增速达到24%)。据QuestMobile,2020年春节假期整个移动互联网的日活跃用户规模、日均用户时长都创下了历史新高,全网用户的每日时长从2020年初的50亿小时,到2月3日61亿小时,增幅超20%;从日活跃用户增量占比来看,手游增量占比20%、在线视频16%、短视频14%,为排名前三的细分领域;从每日人均使用时长来看,手游(159分钟)同比增长41%。公司的《新笑傲江湖》、《完美世界》、《诛仙手游》等核心产品均取得不错的表现。

2、2019年影视业务受行业环境影响,部分商誉及存货计提减值;从公司剧集储备来看,2020年将持续消化库存,同时择机展开新项目。

① 从行业格局来看,供给侧改革持续进行,减量提质成为主流,头部聚焦。2018-2019年备案的剧目分别为1231部/905部,同比下降26%;2018-2019年生产完成并取得发行许可证的剧目分别为323/254部,同比下降21%;2019年《电视剧制作许可证(甲种)》的机构73家,而对比2017-2018年有113家,减少了35%。

② 公司2019年确认了《青春斗》、《筑梦情缘》、《趁我们还年轻》、《老酒馆》、《山月不知心底事》、《河山》、《鳄鱼与牙签鸟》等剧集。同时,拟对存货(部分可变现净值低于账面成本)计提跌价准备3.6亿元,拟对商誉(2017年收购同心影视/青春你好团队形成商誉6.98亿元)计提减值准备3.5亿元(将确认业绩补偿收益、预计二者抵消后对公司业绩无重大影响)。

③ 公司积极调整应对行业变化、持续消化库存。预计2020年1季度将有《冰糖炖雪梨》(已定档)、《暴风眼》等剧集确认,关注后续剧集确认进度及毛利率情况等。

3、展望未来,公司游戏储备丰富,包括多款大IP产品值得期待。Steam中国平台及电竞业务有序推进中,海外发行团队积极整合全球研运资源。顺应新技术变革,积极布局云游戏、AR/VR等应用,进一步发挥公司在重度/大屏游戏的研发经验优势。

① 手游储备:《梦幻新诛仙》、《战神遗迹》、《新神魔大陆》等,涵盖MMORPG、回合制、ARPG、SLG、Roguelike、卡牌等类型,涉及未来科幻、二次元、古代神话、西方魔幻、东方仙侠等题材,融合开放世界、沙盒等元素。

② 端游储备:《新诛仙世界》(次世代);主机游戏储备:《完美世界主机版》;端游+主机双平台储备:《Torchlight Frontiers》、《Magic Legends》、《非常英雄2》等。

③ 公司自2016年开启云游戏布局,目前旗下多款游戏产品已经快速入驻国内三大电信运营商、华为云电脑等主流云游戏平台,计划提供的云游戏产品类型也由手游向端游、主机游戏延伸。同时,公司也与谷歌Stadia等展开在云游戏内容、平台技术方面的合作。

4、盈利预测与投资评级:我们预计公司2019-2021年归母净利分别为15.12/23.37/26.24亿元,对应当前PE分别为44/28/25X,维持“推荐”评级。

风险提示:游戏及影视行业政策风险,竞争程度加剧,老产品生命周期不及预期,新产品上线进度及市场表现不及预期,用户获取成本及IP价格进一步上涨,核心人才流失,玩家偏好改变,新技术变革不及预期,公司治理/资产减值/解禁减持风险,市场风格切换等。

杨仁文,方正证券研究所所长、传媒与互联网首席&海外首席分析师

15/16/17年新财富最佳分析师第1/2/2名

15/16/17年IAMAC最受欢迎卖方分析师第2/1/1名

14/15/16/17年水晶球第1/2/2/1名(17年为公募类)

代表作:《超级巨头:定义行业,定义未来—全球6大科技巨头商业史》《文体教六部曲—IP·娱乐·游戏·体育·教育巨头商业史》《互联网视频分析框架—长视频·短视频·视频社群·直播(合计4卷)》《A股传媒龙头纪》

精彩评论