本周有赞发了2020中报,研究有赞有段时间了,解读一下我关注的几个数据。

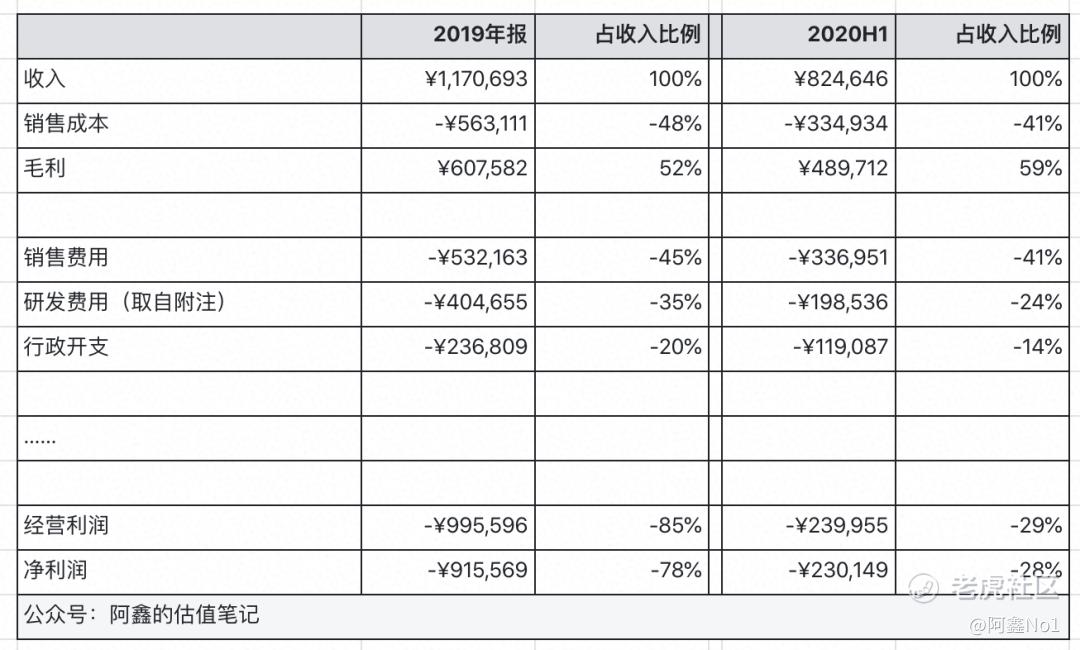

一. 利润表概览

相比于2019年报,2020中报在利润上有明显改善。毛利率有所提升,从52%提升到59%,原因会在后面讲到。三项费用均有所下降,尤其是占大部分的销售费用,开始下降。

亏损也在收窄,另外本次财报经营活动现金流首次为正。可惜财报披露信息太少,还不能看出来是为何为正的。

二. 分部收入

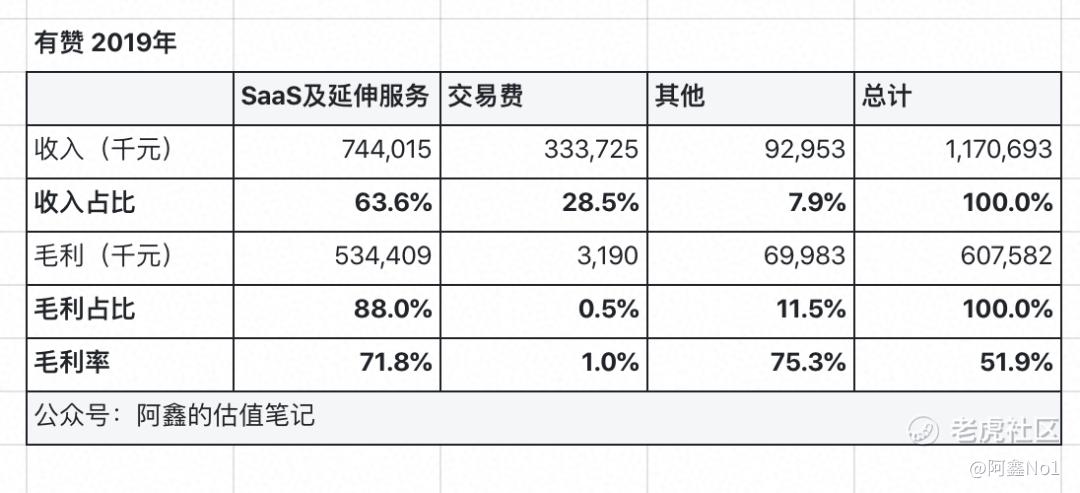

整体毛利率提高主要是SaaS及延伸服务带动,其毛利率从71.8%提升到80.1%,同时SaaS收入在总体中比重也有所提高;另一方面,交易费的毛利率在本期转负,有赞主要是代销收单,这块本来也不是很肥的业务,无需担心;其他业务是主动收缩,无需关注。

再次提醒,有赞的收入有两部分毛利率水平完全不同的业务构成,SaaS有80%的毛利率,而交易费几乎没毛利。做估值的时候千万不能把交易费的收益也给个高PS。

每类分部收入的详细解释,可翻阅前文:利润表解读:「有赞」和「微盟」靠什么赚钱?

三. 销售费用

销售费用是我最关注的指标,因为国内的销售环境,有赞微盟的销售费用比例一直明显高于Shopify。有赞销售费用比例首次出现下降,是个值得关注的信号,如果能持续改善,则盈利可期。

关于销售费用的详细解释,可翻阅前文:「Shopify」的销售费用为什么比「有赞」和「微盟」少?

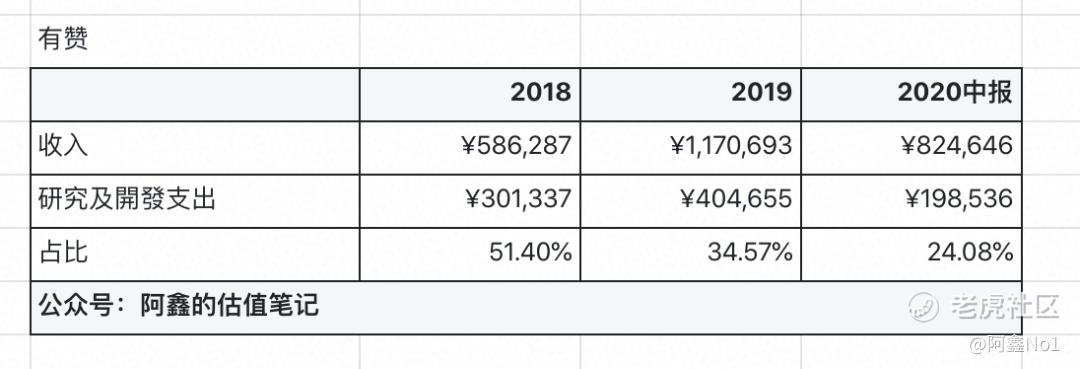

四. 研发费用

研发费用也出现了明显的改善,降低到24.08%。随着客户越来越多,研发费用会摊的越来越薄,属于预期之内的改善。

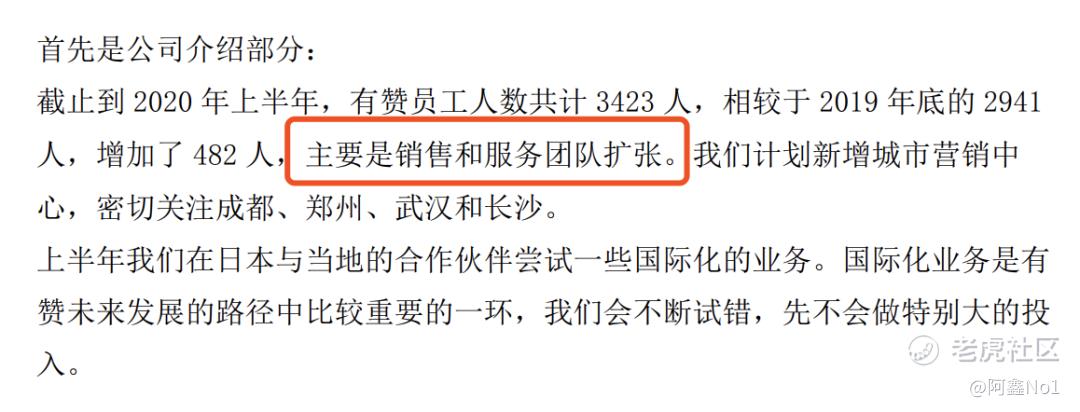

另外,研发费用跟产品研发员工的人数应该呈现正相关关系,根据公司介绍,2020年上半年员工数量的增长主要在非产品研发类的员工上,和财报数据也是互相印证的。

关于研发费用的详细解释,可翻阅前文:利润表解读:「有赞」「微盟」的研发费用花在哪?

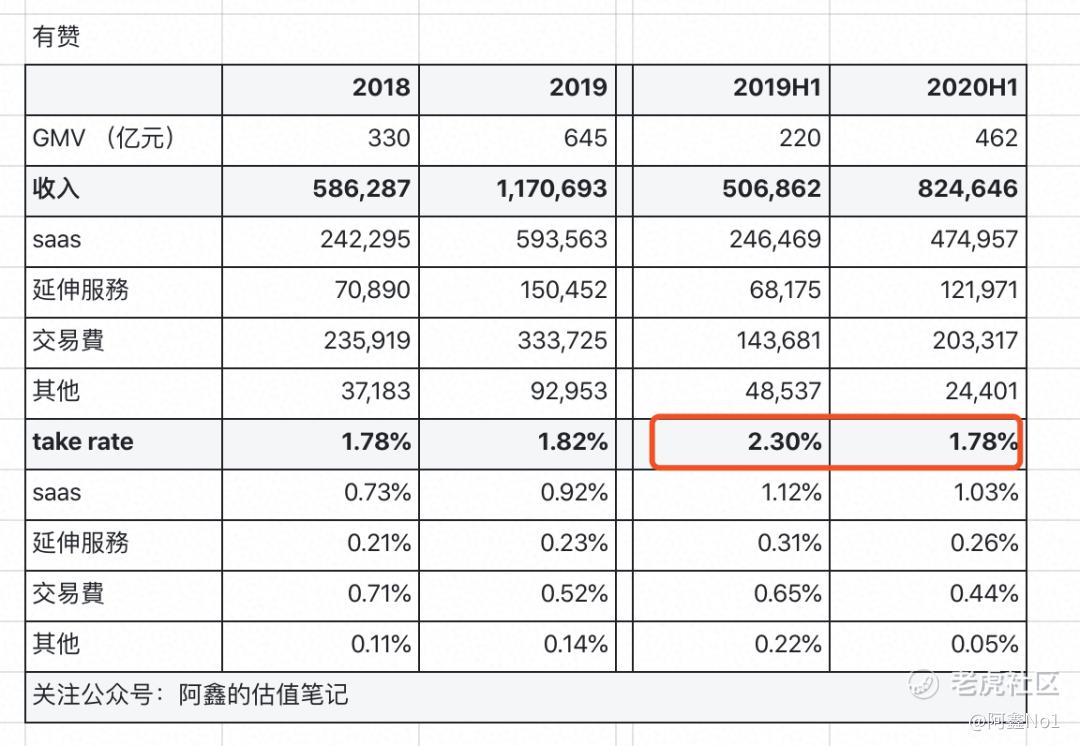

五. 货币化率

因为本期的GMV上涨的比较快,take rate没有跟上上涨速度,降低到了1.78%。这意味着SaaS工具的性价比更高了,也意味着公司有一个潜在的提价或者做更多延伸服务的空间。

关于货币化率更多的解读,可翻译前文:看财报比较「有赞」「Shopify」和电商平台的货币化率

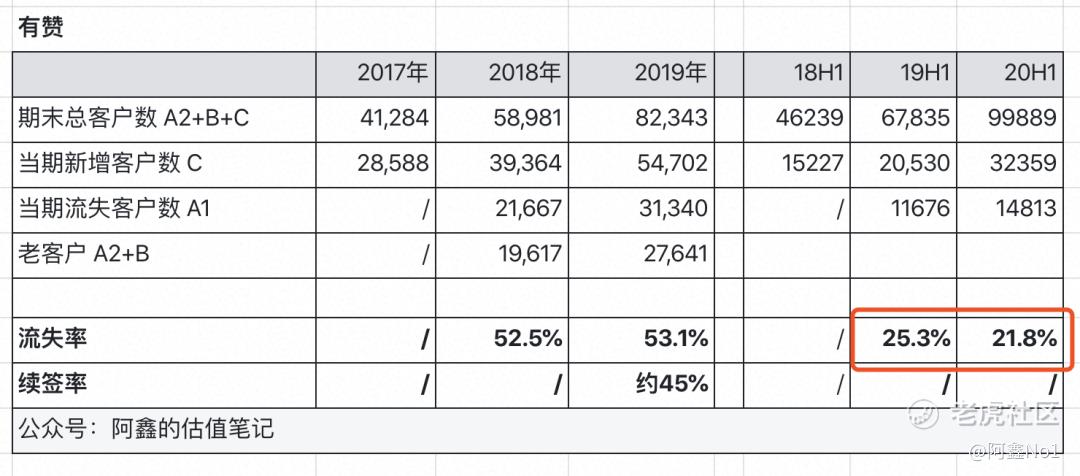

六. 流失率

续签率本次财报没有公布。那我们来看自己可以计算的流失率,半年流失率从25.3%降低到21.8%,相当于5个存续的客户中,在半年内只流失掉了1个,也在改善。

流失率和续签率的关系,可参考:运营指标解读:怎么比较有赞微盟的「续签率」与「流失率」?

七. 公司经营

聊几个有意思的点

1. 公司开始尝试国际化了。这个国际化包括服务出海的中国商家,之前出海的中国卖家很多都是用Shopify的。团队放在了深圳办公室,深圳也是跨境电商的大本营。

2. 有赞分销升级成有赞客,名字都和淘宝客如出一辙。今年直播电商很火,有赞客也有很多流量方是做直播的,这算是有赞的特色。有赞收取推广佣金的 10%作为服务费,这个就属于「SaaS延伸服务」。

3. 公司披露了有赞连锁的布局。有赞连锁是很多投资者关心业务,他比纯线上的微商城想象空间更大。目前还没看到公司单独披露这块业务的数据,值得期待。

预告:

今晚微盟也发中报,下周我会发个解读,有兴趣的朋友可以点个「关注」。

精彩评论