公司概览及发展历程

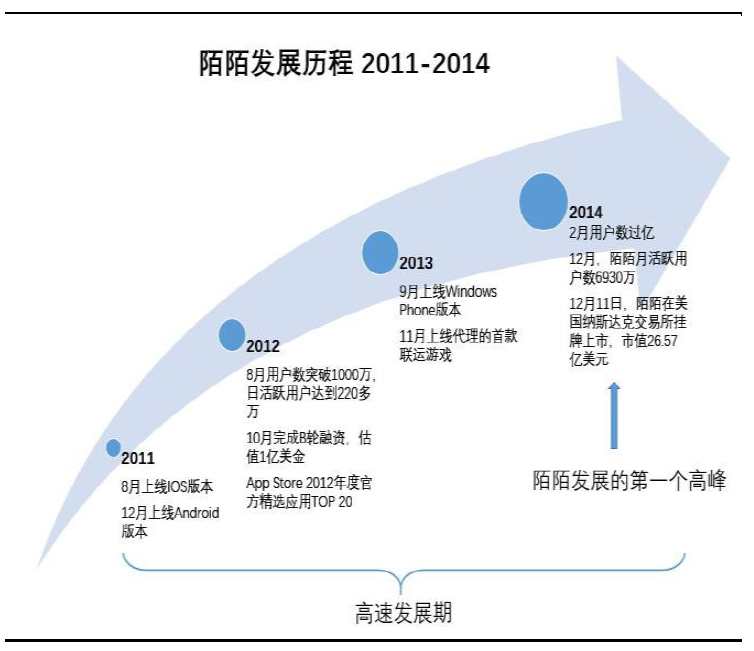

陌陌科技($(MOMO)$)是一家移动互联网公司,其主要产品陌陌与2011年8月推出,是一款基于地理位置(LBS)的移动视频社交产品。2104年12月11日,陌陌在美国纳斯达克交易所挂牌上市,市值16.57亿美元,这是陌陌发展的第一个高峰。2015年末,直播业务在陌陌平台上线,成为公司强大的再增长引擎。

下图是公司自成立以来发展历程:

图一:2011-2014

(资料来源:公司公告)

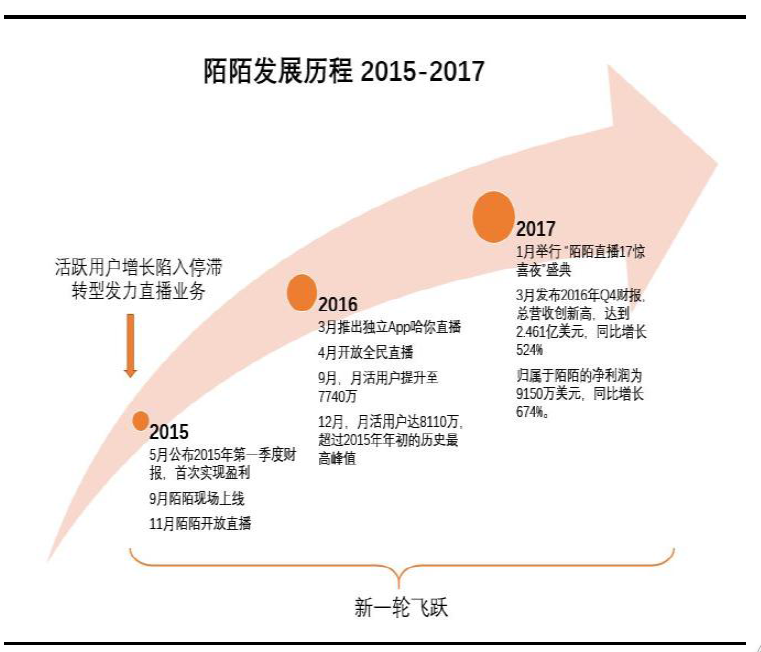

图二:2015-2017

(资料来源:公司公告)

行业现状及发展机遇

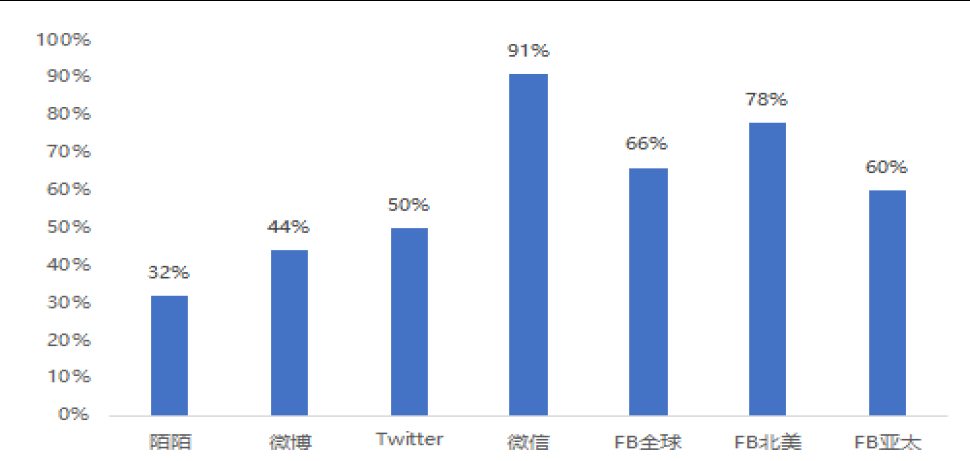

用户粘性对比。我们选取了5家移动社交公司进行对比,首先来看五家公司用户粘性对比图,微博和Twitter作为相似的媒体社交平台,也具有着陌生人社交属性。而陌陌作为一个较为纯粹的陌生人社交平台,与微博和Twitter44%以及50%的用户粘性相比,依然有较大的提升空间。微信和Facebook拥有很高的DAU/MAU值,说明熟人社交领域,用户粘性高,尤其是微信的91%,这些平台一方面把握了熟人社交的入口,以及用户即时通讯的需求,另一面也有大量的内容沉淀,故用户参与度高,粘性强。陌陌向泛娱乐平台转型,随着平台内容的沉淀,用户粘性有望进一步提升。

图三:五家公司用户粘性对比(DAU/MAU)

(数据来源:Quest Mobile)

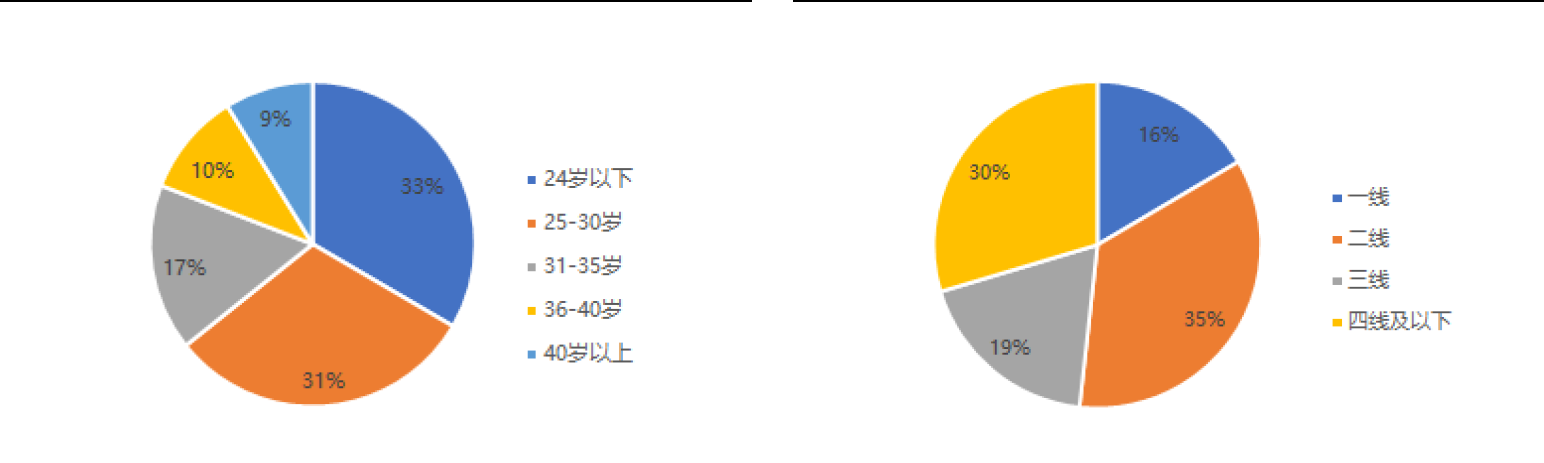

从用户年龄和城际渗透看陌陌未来发展空间。从QuestMobile报告中得到的移动互联网网民年龄及城市等级分布数据可知,移动互联网用户中超过六成是30岁以下的年轻用户,其中24岁以下占比33%,25-30岁占比31%,与2016Q2相比,24岁以下年轻网民相对增长最快;从城市等级分布来看,一、二线城市用户占比超过50%,一线城市占比17%,二级城市占比最高,为35%。

图四:移动互联网网民年龄及城市等级分布

(数据来源:Quest Mobile)

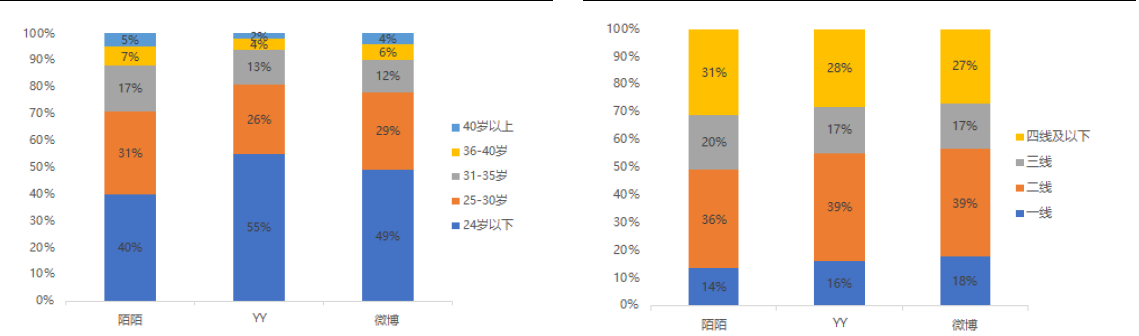

从陌陌、YY和微博的年龄分布数据可以看出,30岁以下用户占大多数,其中陌陌用户24岁以下占比40%,25-30岁占比31%,YY平台年轻用户居多,24岁以下占比55%,微博用户24岁以下占比49%。从城市等级分布看出,一、二线城市占比均超过50%,陌陌用户二线城市占比36%,YY和微博二线城市用户占比均为39%。

作为陌生人社交平台,其用户天花板在何处值得探索,因此,我们将微博和YY平台与陌陌相比来分析探寻陌陌的用户天花板。微博,具有强媒体属性的社交平台,平台上有着大量陌生人缔交着社交关系;陌陌的直播业务营收占比80%,因此以直播业务为主的YY平台作为也可进行类比。将各年龄段和城级分布的渗透率作为指标进行分析。微博在移动互联网中渗透率很高,并且受年轻人欢迎程度更高,24岁以下用户渗透率为51%,陌陌和YY均为10%。微博在二线城市渗透率达到38%,三线城市达到31%。

图五:陌陌、微博、YY用户年龄即使城市分布

(数据来源:Quest Mobile)

公司业务及财务情况

最新一季财报显示,2017Q2营收312.2百万美元,同比增长215%,环比增长18%;营业利润73.7百万美元,同比增长427%,环比减少19%;归属于陌陌的净利润为60.8百万美元,同比增长295%;每股摊薄盈利为0.29美元,同比增长263%,各项数据均超预期。2015年经历发展瓶颈期过后,公司各项财务数据均呈现直线上升趋势。

图六:五年内股价、营收、EPS、利润率变化情况

(数据来源:Ycharts)

公司主营业务构成主要包括四部分:直播服务、移动游戏、移动营销和增值服务,公司在每个业务领域都进行大胆的尝试与运营优化。

抓住视频直播产业发展机遇,不断进行产品升级和运营优化。2017Q2直播业务收入为259.4百万美元,同比增长348%,环比增长22%。ARPU显著提升至63.27美元,在快聊、狼人杀等新增功能对公司付费用户造成分流的情况下,直播业务依旧取得了强劲增长,体现了陌陌直播业务的强大竞争力、随着直播风潮的褪去,陌陌的“社交+直播”模式及其强大的运营能力将继续推升陌陌直播的头部效应。直播行业的高速增长是多方行业驱动力共同作用的结果,智能手机用户的不断增长、网络支付不断便捷、移动硬件设施不断升级、流量资费的不断下降以及资本的加速加入共同为直播行业提供增长的红利。除了直播外,短视频社交快速崛起,内容质量与运营体系不断优化。根据QuestMobile的统计数据,2017年6月陌陌短视频日访问用户数已超过直播用户,短视频业务快速崛起。陌陌搭建了短视频算法优化系统,使得高质量内容得到更多曝光,结合用户兴趣图谱的分发,提升用户视频浏览量及围绕段视频的社交活动。

移动营销业务:视频社交广告潜力巨大。陌陌的移动营销业务价值正在被更多的广告客户所认可。视频社交原生广告将成为陌陌移动营销新的增长点、根据Zenith最新的广告预测,2016到2019年全球社交媒体广告支出将增长72%,从290亿美元增长值502亿美元,以每年20%的速度增长。2020年社交媒体广告收入将超过报纸。

对于陌陌而言,平台天然的社交属性结合用户对短视频内容的渴求,给视频类的信息流广告带来了巨大的盈利空间。视频广告自动嵌入到用户的信息流中,相当于直接嵌入到用户的关系链中,在激发用户阅读和点击的同事,还会激发用户分享到关系链中,形成营销的链式反应。

移动游戏业务,重心逐渐转至自营游戏。去年,陌陌战略性收缩游戏发行,营运业务,重心移至自营游戏。移动游戏服务营收同比平稳增长,尤其是《陌陌劲舞团2》和《心动劲舞团》保持快速增长。移动游戏是陌陌移动社交战略中不可或缺的一部分,游戏产品受众广,且游戏用户也有很好的付费习惯,这将成为很好的变现渠道。在游戏的促进下,陌陌可以吸引更多的用户,这种强大的影响力佐证了游戏产业布局成为陌陌又一营收增长点的可能性。

增值服务业务:虚拟礼物饱受好评。付费会员数量不断增加,SVIP会员套餐订阅量也呈现上升趋势。陌陌方面表示,将不再对传统会员的增长做过高追求,而会开放一些特权给会员用户使用,从而提高整体用户体验。

陌陌还敏锐的觉察到了用户对于更灵活的增值服务的需求,以及相应的增长机会。公司推出了独立于直播系统之外的虚拟礼物服务,这种轻量级的小礼物为用户的互动提供了有趣的方式,深受用户喜爱,也成为业务成长的新动力。

财务预测及估值

随着直播行业的快速发展,公司视频直播业务逐渐成为核心竞争力和主要的增长引擎。公司移动营销业务进一步开展。2017年度公司收入增长率可达150%,2018和2019年可保持每年30%-40%的增长率。

表一:财务指标预测

(数据来源:Bloomberg)

我们预测2017、2018、2019年的营业收入分别为13.8亿美元、19.3亿美元、25.16美元,归母净利润分别为2.9亿美元、4.1亿美元、5.3亿美元,增速为104%、39%、29%。

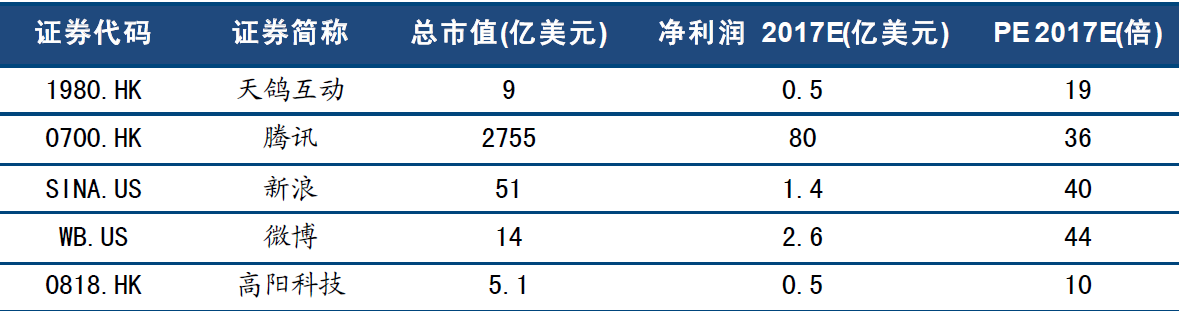

采用P/E估值法,得到可比公司2017年平均P/E为29倍,目标价43美元,给予“买入”评级。

表二:可比公司2017财务预测

(数据来源:wind)

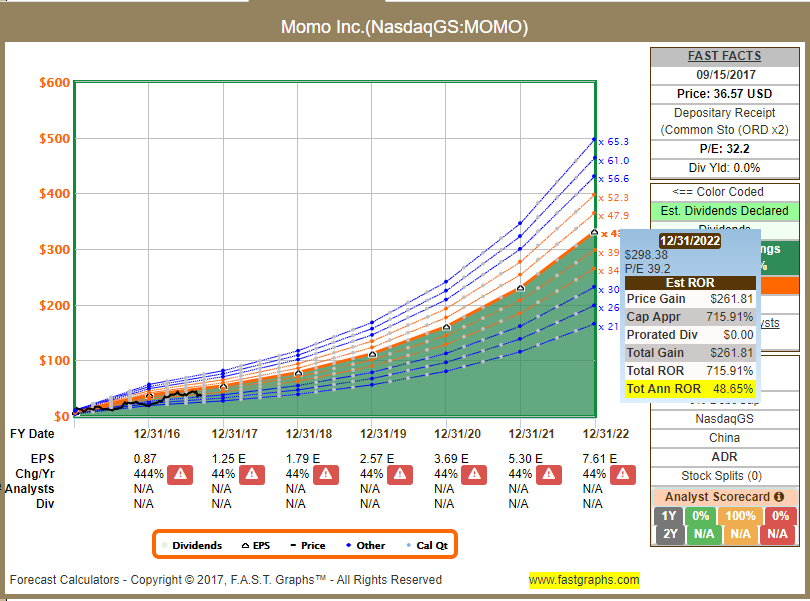

Peter Lynch:基于Peter Lynch收益曲线,陌陌股价相对被低估。假设公司EPS年增长率保持在44%左右,预期2018年底公司内在价值达到每股$78左右。

图七:Peter Lynch收益曲线

(数据来源:fastgraphs)

#美股百科#

精彩评论

怎么说都是为了卖个好价钱。