上周五拼多多发布了2020第一季度的财报,当天在中概股普跌5%-10%的背景下,其股价反而大涨了15%。不过随后,马上就有了很多质疑和看空拼多多的声音。$拼多多(PDD)$

这里面分为两部分。第一部分,有一些投资者认为拼多多的市值在短期内已经有了很大的涨幅,而疫情期间公司的实际业务发展和未来预期肯定没有像股价飞窜得那么快。而股价这个东西本身就自有其波动规律,世上也没有只涨不跌的股票,所以随后两天的交易日拼多多的股价也确实回落了。

然而另一方面,有一部分投资者认为拼多多的数据有造假现象,所以才有了在疫情之下又一个季度的靓丽财报,并由此导致对拼多多的看空行为。在这些对拼多多数据造假的解读中,其实有不少误读,而且犯了很多常识性的错误。

比如有些分析认为,阿里、京东与拼多多对于GMV算法不一致,但实际上,从财报公布口径来看,三家电商平台都采用了相同的GMV定义。而这一GMV的口径,是由阿里巴巴率先制定和实施的。

或许,拼多多的许多数据项对于很多普通个人投资者来说,如果仅从自己的日常生活环境和经验去观察,有不少难以理解的地方,由此可能会得出一些不合理的推测和质疑。

一、关于GMV和Take Rate

拼多多的年化GMV继去年底突破1万亿之后,这次又同比增长了108%,疫情期间依然保持了三位数的增长。不过,拼多多的季度货币化率下降到了过去两年以来的最低点,只有2.2%。

Take rate没有随着GMV同步提升,这使得很多人质疑拼多多是否在GMV的数据上有水分,比如把尚未付款(但也还没取消)的订单也计算在内,这样把数字做大,导致分母项变大的同时,营收却没有同步跟上,因此Take rate下降。

首先,GMV这个数字本身,其实压根不会被写进正式的会计三张表里去,也就是它并非年度或者季度财报里要求必须公布的数字。

但公布GMV已经成了多数电商平台的惯例,因为这个数据可以证明该平台整体能够带动多少的交易价值。

中国电商平台目前采用的GMV计算方式完全相同,而这一计算方式,是由阿里巴巴率先采用的。其准确定义为,“是指在我们交易平台上确认的商品和服务订单的价值(无论消费者及卖家如何结算及是否结算交易)”。因此,从这一定义来看,(1)不论是阿里巴巴还是京东、拼多多,GMV计算中均包括了未付款订单;(2)阿里巴巴和京东的GMV中还包括了自营业务的数据,如天猫超市、盒马等等。

不过GMV提高后,Take Rate并不一定也会随之提高。

Take Rate的涨跌关键就在于,对于电商平台来说,是否要在交易规模做到大后,对上面的商家收取更多费用,这里可以是营销活动的广告费,也可以是实际交易的佣金。

拼多多疫情期间Take Rate降低,本质上是和对商家进行了减负有关,首先降低了商家的流量成本,也就是我前面说的广告营销费用;同时,拼多多还依然坚持0佣金的策略,这是淘宝早期战eBay时用过的策略,因为马云喊出过三年不收费的口号。

这种0佣金的策略,更额拼多多现在做大平台和生态的发展阶段,因为它对中小商家、尤其是早期的中小商家们要更加友好,能够让他们安心壮大自己的业务。而中小商家的生态繁荣对拼多多来说,是比赚钱更重要的事。

长远来看,平台都是需要根据自己生态的发展规划,来慢慢调节GMV和Take Rate的之间的关系。

二、关于月活和活跃买家

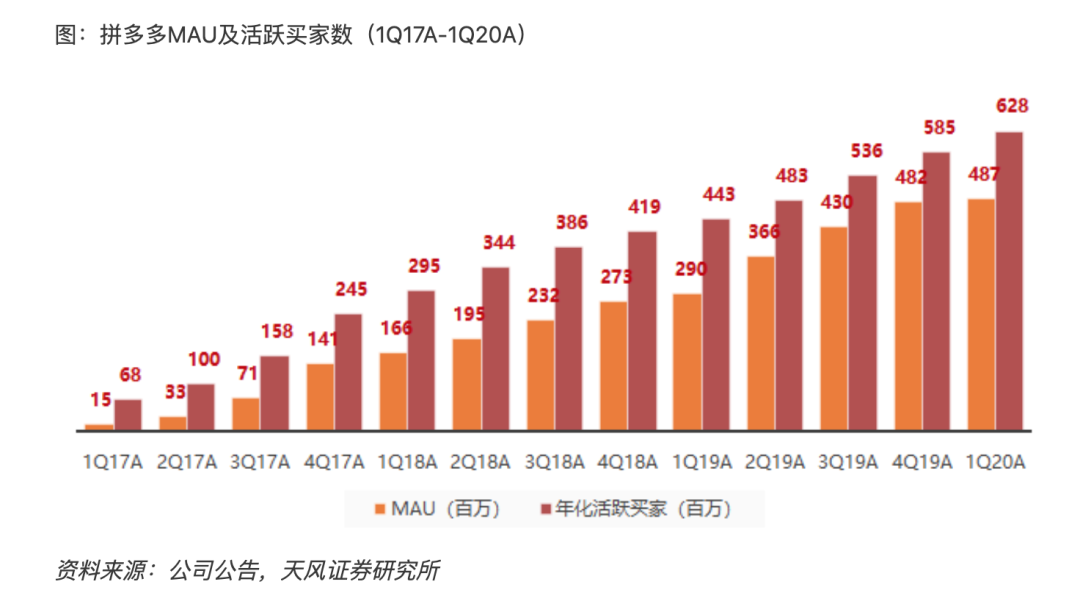

拼多多公布的财报里,月活数字低于活跃买家的数字,许多人质疑数据有问题,难道看的人不应该比买的人更多才对吗?这当然是对的,只是拼多多的月活公布的是季度数据,而活跃买家是计算年度的,也就是过去12个月的。如果清楚了这个数据的定义,也就不会困惑了。

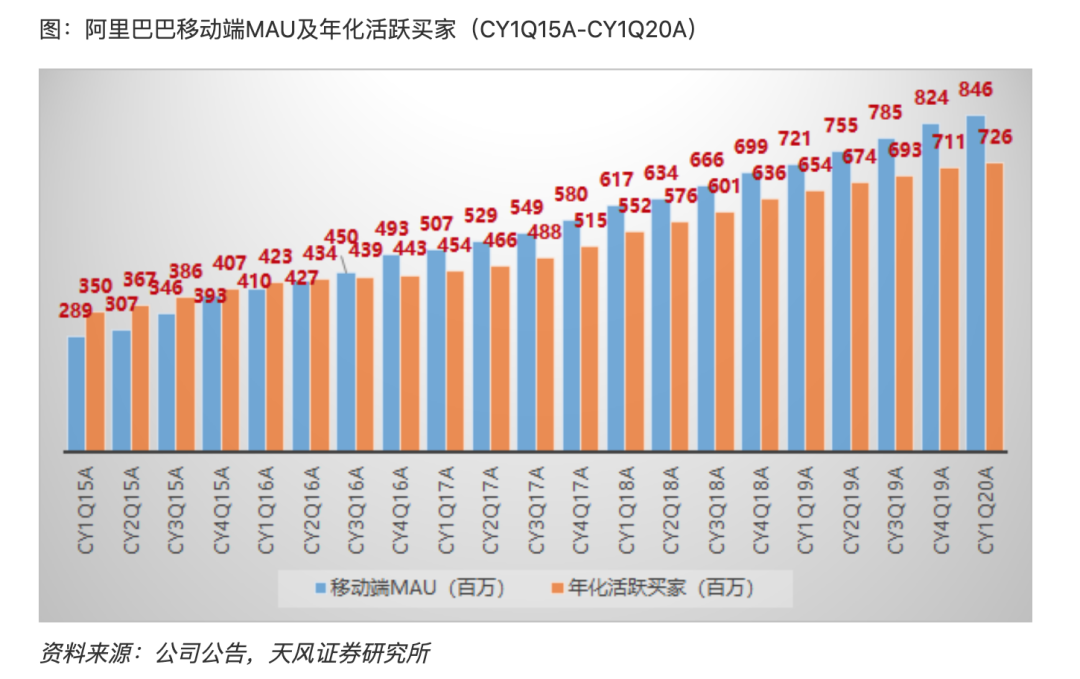

实际上,如果我们以阿里为例子来看,它平台上的季度月活还确实是超过年度买家的。不过这代表的是,平台在渡过早期后,有了更大的用户基础之后,依然对新流量十分饥渴。因此之故阿里会通过投资和自建等方式打造新的流量来源比如优酷和UC等,但这样一来话,同时也会造成转化为实际买家的比率肯定就比早期要降低了。

如果从早年的数据来看,在阿里刚上市的2015-2016年,尽管淘宝已经发展了十多年,季度MAU确实是是低于年化活跃买家的。阿里收购优酷等平台的操作,是发生在2017年及之后了。

而后,阿里的月活就一直高于年度活跃买家了。月活和买家之间的关系,也可以代表一个综合型电商平台发展的不同阶段。

对于拼多多来说,用户规模的相关指标里,大家最该关注的还是它的增速。实际上,拼多多的用户增速一直是三大电商平台里最亮眼的。本季度,拼多多的MAU达到了4.87亿,在疫情的背景下,依然同比增长68.2%,环比增长12.1%,环比净增590万;而活跃买家则达到了6.28亿,同比增长41.7%,环比净增4290万。

拼多多的用户增速早年自然是得益于微信生态内海量尚未接触移动电子商务的人群,通过“砍一刀”之类的互动玩法形成自传播;而如今的拼多多更注重自身的流量沉淀和留存,通过吸引用户到自有app买单并通过“拼小圈”、多多果园和直播产品等增强用户的黏性。

这些连环打法让拼多多成立三四年后,月活和买家数据就超越了创立超过十五年的京东。但是在未来的某一时刻,拼多多的用户增速一定会降低,到时候就需要看它的用户使用时长和复购等数据了。

三、拼多多的未来还需升级

从上面的分析来看,拼多多这两年来让人称奇的增速,其实是符合常识和逻辑的。

即便从企业发展的角度看,以拼多多如今的市值和用户数早已不是初创企业。因此,数据上的一点瑕疵都有可能带来信任和口碑的损失,这是得不偿失的,也是不符合商业基本规律的。

而从行业情况来看,在瑞幸爆雷后,中概股已经被盯得如此之紧的当下,如果拼多多真有什么造假实锤,那么无论SEC、审计机构和做空者们,尤其阿里等竞对,根本不可能会放过拼多多,要被爆早就被爆了。

但是另一些问题值得被投资者严肃对待和思考,比如拼多多的百亿补贴到底会可以持续到什么时候,以及在那之后,拼多多对消费者来说是不是还有竞争力。

对于第一个问题,我认为全面而深度的百亿补贴得补到起码用户量追上阿里,同时内部也需要看看百亿补贴带来的新增用户增速和留存是否及得上预期,如果一二线高消费人群都迁移过来开始稳定复购后,百亿补贴的阶段性作用就不大了。

但是,百亿补贴本身在消费者心智中已经成为一个类似双11的品牌了,拼多多应该不会彻底停掉这个东西的,不然等于拱手送给聚划算或者淘宝继续承接了。

补贴或者亏损本身并非问题,无论亚马逊、阿里还是京东等电商平台,都经历过这个阶段。补贴或亏损并不可怕,关键是要有价值。电商平台是典型的价值创造生意,必须能够为参与者带来价值,才能获得成长发展空间。

在百亿补贴常态化之后,需要每个季度观察拼多多的留存、复购和人均客单价等一系列数据是否有持续的提升,才能验证黄峥为拼多多规划的用户+商业模式的发展成效。

我认为,未来的拼多多还需要一次“供应链”升级。

早期的拼多多利用的是微信沉淀流量+淘宝那边看不上的中小商户,供需两侧聚集到了拼多多这个新的电商平台上。而如今的百亿补贴可以提升拼多多上的消费档次,让更多一二线城市的用户进来,这就要求拼多多的供给必须跟上。

比如前不久的拼多多和国美之间通过资本结盟驱动深度合作,以及诸多各个品类里的高端品牌店入驻拼多多,都是这种供应链升级的一部分,但现阶段看来还是远远不够。

总的来说,资本市场对拼多多的看好,一方面当然是因为拼多多实打实的做到了很高的用户基数,同时增速依然很快;另一方面,过去普遍认为拼多多的用户很low客单价很低,这个问题在百亿补贴之后也被逐步解决了。

未来,沉淀海量商户和用户后的拼多多平台价值网络里,是否能够跑出来更多高价值的业务,这可能才是决定未来5-10年拼多多同阿里和京东竞争的核心差异点。

精彩评论