利益披露:7月2日有对文中标的建有极低的观察性仓位,本周五已卖出。这篇文章只是我们的行业思考,绝不应视作为投资建议。目前我们对文中标的并没有明确的多空看法,在此只是抛砖引玉,希望各位读者在文末留言,各抒己见,一起讨论^_^

··

一场突如其来的黑天鹅事件,让整个上半年陷入了增长停滞,如何把疫情控制住并在下半年让实体经济回暖是当前的核心话题。

在这期间,有两家看似夕阳行业的建筑类公司却涨的很好,不输热门的线上教育和医疗医药板块,远超大盘,甚至是在这周的市场下跌中,也仍在继续上涨。

A股的鸿路钢构市值在2019年就开启稳定上涨,而H股的远大住工则在Q2之前并未被投资人追捧。但自上个月开始,两家公司都开始了大幅上涨。

这两家公司为什么可以大涨?为什么远大住工的涨幅滞后于鸿路钢构?为什么这次关注的是远大住工?根据这几个问题,我们将对远大住工这波大涨行情进行复盘。

先简单介绍下这两家公司,他们都属于装配式建筑企业,主营业务是为建筑施工公司提供组装用的房屋构件。

传统建筑公司通常采用现浇的施工方式,在工地搅拌混凝土然后再进行施工;而新出现的装配式施工方式节省了工期和人力需求,搭房子变得更像是搭乐高积木,如下图。

1. 逆周期成长的装配式建筑

1.1.城市化进程放缓

装配式建筑公司归属于建筑行业。随着国内城市化的速度放缓,以建筑为主的固定资产投资增速也同步回落,建筑企业逐渐面临着无新盘可开发的困境。曾经带动中国GDP高速增长的建筑业,逐渐陷入到重资产、低毛利和低增长的泥潭里,沦为了投资者眼中的夕阳产业。

建筑业的疲软,从上游的水泥板块也可见一般,海螺水泥作为龙头,在上一波供给侧改革的红利之后,也再度因需求增量不足而陷入增长停滞。

但本文介绍的远大住工就是个例外,在衰退的行业中实现了逆势增长。

1.2. 建筑行业持续下行

通过观察建筑行业指数和沪深300指数变化,可以发现建筑行业在2017年以前还能和大盘同步成长,在2017年之后就开始逐渐跑输大盘了。

1.3. 逆周期成长的装配式建筑

就如开头提到的,装配式建筑市场出现了逆行业周期成长的现象。

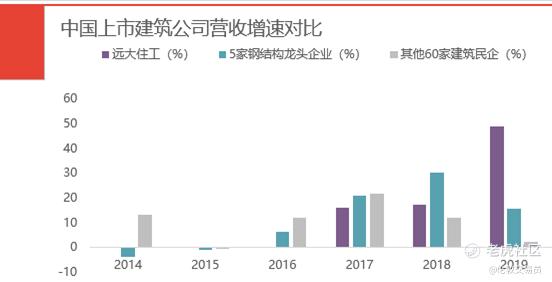

建筑民企的营收增长能力在逐步下滑,但是鸿路钢构所属的钢结构公司和远大住工所属的预制混凝土(PC)结构公司的营收却在加速增长。

数据来源:Wind和远大住工年报

这张图也解释了为什么远大住工的涨幅落后于鸿路钢构。钢结构公司的营收提速时间早于混凝土结构公司,鸿路钢构在2019年下半年就宣告开启高速增长模式,而远大住工直到2020年上半年才向市场证明了这点。

2. 政府 + 市场点燃行业需求

2.1. "引爆"市场的政府规划

在建筑行业的整体规模已稳定的情况下,我们可使用装配式建筑的渗透率 (装配化率) 来估算装配式建筑市场的规模变化。

行业的加速器是住建部将发展工业化建筑体系写入了 "十二五规划",其中提出到2025年,国内新建建筑的装配化率要提高到30%。这让发展近乎停滞的行业迎来了一轮需求的爆发增长。

欧美等发达市场的装配化率都在60%以上,国内这轮装配化率的上升周期应该还会持续15年左右。

2.2. 经济高低决定需求大小

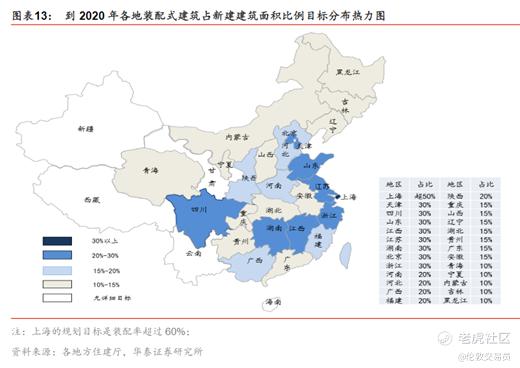

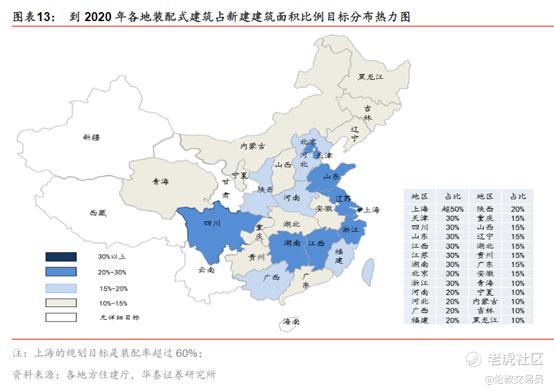

中央提出发展规划,而各地方政府参照自身情况引导市场发展。在2020年的各省市规划中,经济发达地区提出的装配化率目标显著高于中西部腹地。

装配式施工最主要的两个优点是高周转和低污染。当人力成本增加、资金流转压力上涨、政府对建筑环保要求提高时,建筑施工公司便会自发地选择装配式施工方案。

考虑到是政策指导意见引爆了市场需求,地方省市的发展规划成为了市场份额大小的先行指标,装配化率目标的政策变化可以用来追踪市场的规模变化。

2.3. 市场力量仍是决定因素

装配式建筑所潜藏的巨大市场需求,被住建部的一纸规划所引爆。

但是,建筑行业不是半导体或者军工行业,不可能完全由政府推动。远大住工作为这次的研究对象,他是如何在市场中获得年化近50%的营收增长的呢?

3. 预制混凝土(PC)是当前市场主流

3.1. 建筑行业已是零和博弈

在零和博弈的存量市场里,装配化率的提升就意味着传统建筑市场的萎缩,但这已不是未来趋势了。

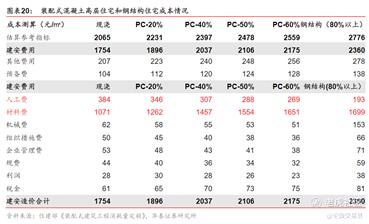

传统建筑市场主要采用的是现浇混凝土的施工方式。最核心的优点是成本更低,在人力和资金成本较低的区域是开发商的首选。

装配式建筑市场提供了一种更环保绿色的施工方式。住建部在逐年加码绿色建筑市场,提出到2022年,城镇新建建筑中的绿色建筑渗透率要到达70%。前面提到过,建筑公司会为了政府对建筑的环保要求而选择装配式施工方案,装配式施工方式替代现浇的趋势已是不可逆转了。

3.2. 塔吊租赁数量是市场规模的先行指标

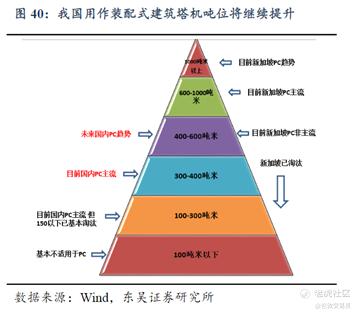

装配式施工需要将构件吊送到高层,随着构件规模越来越大,需要的塔吊也越来越大。

目前国内主流的预制混凝土(PC)构件需要配套300-400顿米级的塔吊,大家可以关注设备租赁龙头庞源租赁的相关业务收入数据,判断预制混凝土(PC)构件的市场规模。

3.3. 政府大力推广钢结构住宅

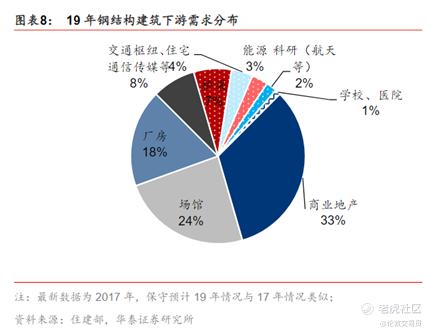

钢结构建筑公司提供了不同于预制混凝土(PC)建筑公司的施工方案,主要应用在公共建筑中。同时住建部在2019年宣布,要在部分城市试点推广钢结构保障性住房项目。

装配式钢结构是欧美等市场中的主流住宅结构,借鉴欧美发展经验,可以快速地发展装配式建筑产业。但预制混凝土结构是华人国家新加坡的主流住宅结构,新加坡的装配式建筑市场也比中国更加成熟。

3.4. 钢结构住宅还没有被国内接纳

在钢结构住宅获得市场认可之前,装配式商业住宅市场仍被预制混凝土(PC)公司完全控制。

大家可以追踪钢结构建筑下游需求数据、观察钢结构住宅占比变化,判断中国市场的选择是欧美路线还是新加坡路线。

4. 为什么远大住工成为焦点?

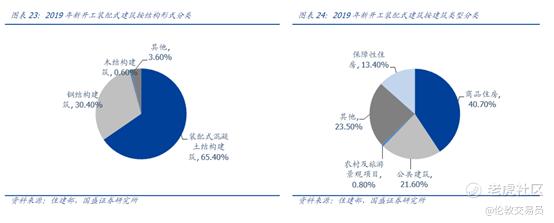

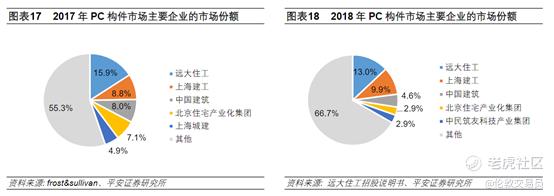

4.1. 市场集中度在下降

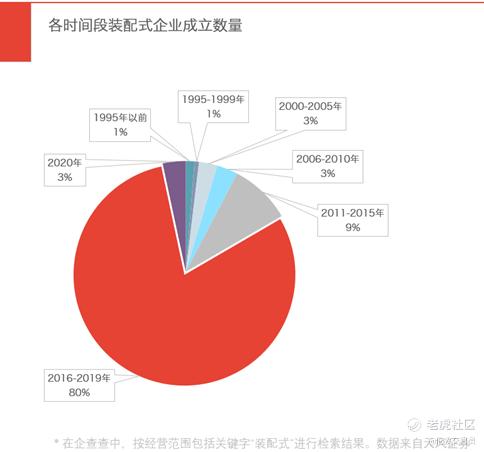

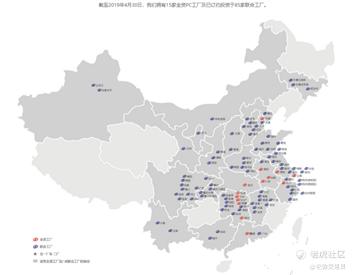

目前装配式建筑行业的主体是预制混凝土(PC)企业。随着政府引爆了装配式建筑市场的需求,大量新玩家进入这个行业。

这导致了预制混凝土(PC)市场集中度的下降。

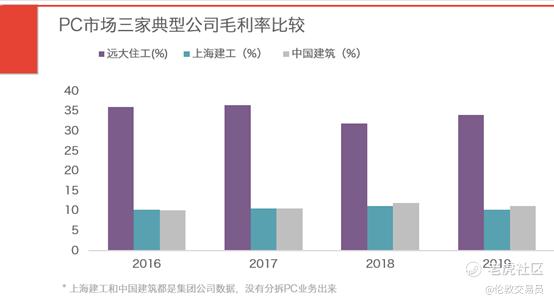

4.2. 远大住工是PC市场上的龙头

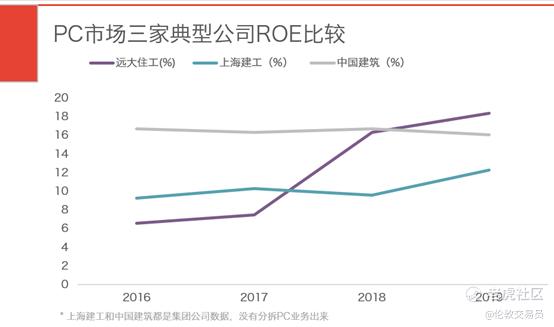

就像水泥市场的焦点是龙头海螺水泥,预制混凝土(PC)市场的焦点也应该是龙头远大住工。即使行业竞争在加剧,远大的市场份额仍然高出第二位30%。

市场集中度因政策而下降,那又将什么时候回升呢?

远大住工的董事长张剑先生曾做出判断,到2025年,市面上99%的装配企业都将消失。

为什么他会这么说?

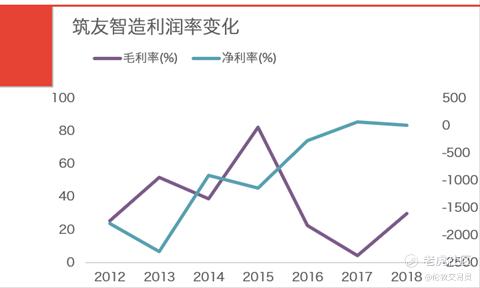

4.3. 竞争对手盈利能力不足

制造业重资产的特点决定了,行业资源最终只会集中到几家大公司中,盈利能力较弱的小公司会被赶出局。就连市占率第四的筑友集团也必须面对现实,盈利能力并不稳定的他,在港股市场中的表现只能如同一只仙股。

美的置业也曾切入过预制混凝土(PC)市场,但在运营2家工厂一段时间后发现,还是需要远大住工的帮助才能把工厂持续下去。

5. 远大住工的高盈利从哪来?

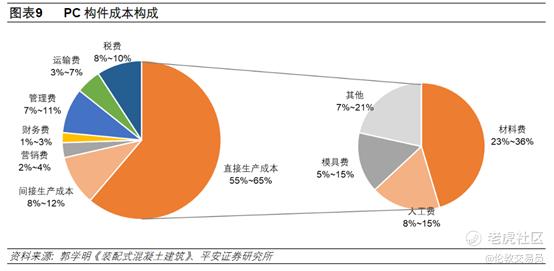

5.1. 标准化带来的成本优势

在B端制造行业里主要有两类竞争优势,类似于台积电的供给垄断优势,和类似于海螺水泥的成本控制优势。

虽然各家的产品各不相同 (远大住工在努力推动国家标准的设立),但一栋房子不外乎就墙壁、楼梯等几类标准构件,预制混凝土(PC)行业里没有公司有供给垄断优势。

行业中常常因为产品标准化能力不足而浪费模具,模具成本高达10%。

而远大住工在建筑设计环节就提前介入,引导设计院在项目中使用已经标准化的构件,将这部分成本压低到2%。

5.2.产能利用率增强了成本优势

制造业中固定成本占比较大,提高产能利用率就能进一步摊薄固定成本。当PC工厂的产能利用率达到20%时,基本就实现了盈亏平衡。远大住工的利用率常年保持在20%以上,甚至在2019年提高到了50%,产品生产成本进一步下降。

5.3. 将标准化进行到底

为什么2019年的产能利用率会突然急速上升?远大招股书中披露了一个细节,他们在2018年取消了一条产品线。从远大的过往毛利率变化来看,这条产品线毛利率极高,但因为生产频率过低而被优化。

高毛利但市场需求较少,说明这款产品具有定制化的特点,属于非标品。为什么远大住工要将标准化进行到底呢?

6. 为什么要将标准化进行到底?

6.1. 市场正在下沉

装配式建筑的潜在市场需求被住建部的一纸规划所引爆。各省市根据中央精神因地制宜指定的装配化率目标决定了装配式建筑市场规模。

装配式建筑市场的中心在江浙沪地区,然后向周边地区慢慢扩散,总体呈现从经济发达地区向经济较发达地区转移的特点。

6.2. 进入下沉市场需要拼企业管控能力

在市场下沉的过程中,考验的是公司的质量和工期管控力。

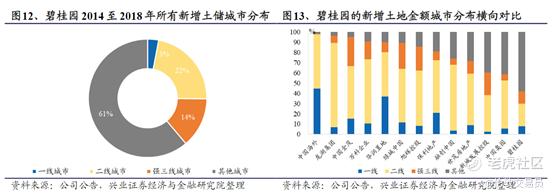

下游的地产公司在一线城市拿地越来越困难的趋势下,将目光移到了下沉市场中。为了在下沉市场中获得成本优势,碧桂园使用了 "456" 模型,希望在下沉市场中验证高周转战略的有效性。

而传统的现浇施工方式是以人力参与为主,推广高周转战略十分困难,工地可能会为了成本和工期而牺牲掉产品质量。碧桂园就收到过许多来自业主的房屋质量投诉,而万科最近也深陷"水帘洞"泥潭。

但新兴的装配式建筑公司能为碧桂园提供更好的高周转能力,标准化的产品构件能够同时满足环保、质量和工期等关键要求。这也是为什么万科、碧桂园最终成为了远大住工的长期合作伙伴。

6.3. 高毛利+市场份额=区域垄断

通过强企业管控力和快速扩张能力来占领市场的模式叫单店模式。

如果远大住工的商业模式能够在全国推广,他可以凭借成本优势和单店模式的扩张优势,像当年的沃尔玛一样承包整个区域的市场需求。沃尔玛当时具有行业最低的成本,如果沃尔玛在一个区域开始选址研究,其他竞争对手可能就会直接放弃当地的开店计划。

成本优势和单店模式构成了远大住工的护城河,让远大有望成为海螺水泥一样的印钞机。那远大为何要选择上市?

7. 怎样获得资本市场认可?

7.1. 财务优化后的"蓝筹"属性

远大上市的理由和他的业务一样纯粹。借助资本市场的杠杆,以单店模式为支点,支撑盈利能力的高速增长。

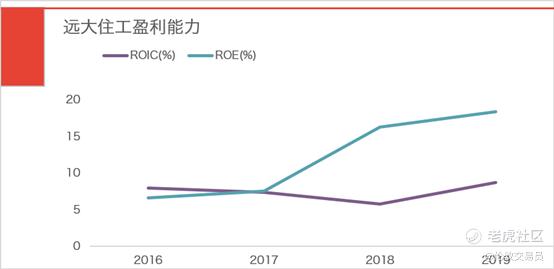

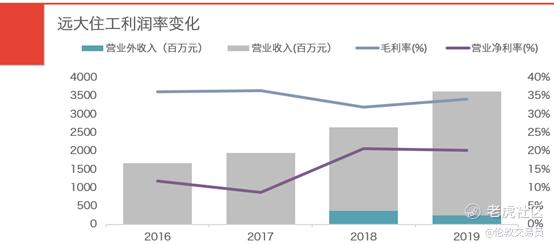

在上市之前,远大的盈利能力并不突出。远大住工的资产负债率在60%左右,ROE也只有10%,盈利能力平庸。但在上市准备期间,ROE水平突然跃升到15%以上,成为了投资人眼中的一只"准蓝筹股"。

7.2. 联营工厂制度规避了商业模式验证失败的风险

远大在2018年实施了联营工厂的 "双级管理策略,将部分直营工厂降级为二级联营工厂,放弃了对二级工厂的控制权。放弃控制权就意味着远大不需要在财报中披露这些工厂的数据,资产负债表也需要发生相应的改变,录得了一次性的营业外收入。

远大可以通过不断放弃对联营工厂的控制权,将营业净利率维持在20%,从而向市场展现他的"准蓝筹属性"。没有并表的联营工厂成为了任劳任怨的工具人,肩负起开拓下沉市场,验证商业模式的风险工作。

远大一般持有35%的联营工厂股份,这既能通过放弃工厂控制权来维持住ROE,又能重新将其并表来调高直营工厂的盈利。未来需要持续追踪远大一级联营工厂的数量变化,研究下沉市场的盈利能力变化,以及ROE的可持续性。

7.3. 上市后形成了正反馈飞轮,放大营收增长能力

远大住工纯粹的业务构成更容易受到细分增长点的带动,比中国建筑这类业务复杂的竞争对手更具有增长动能。

远大住工的主营业务已经足够优质,在市场上获得资金杠杆后,又能以较低的风险进一步占领市场、强化盈利能力。这种正向增长飞轮的设置,很容易受到投资人的喜爱,从而开启一轮上涨行情。

小结一下

远大住工的上涨驱动:

- 建筑市场规模十分稳定,但装配式建筑市场有逆行业周期增长能力。

- 建筑市场进行的是存量市场的零和博弈,现浇建筑公司的市场份额被装配式建筑公司不断蚕食。政府和市场是装配式建筑行业发展的两大助推器。

- 国家在大力推广钢结构住宅项目,但是目前市场上的主流结构仍然是预制混凝土(PC)结构。远大住工是预制混凝土(PC)市场中的龙头,拥有高于竞争对手的成本优势。

- 远大住工的龙头地位、借助资本杠杆的高速扩张能力和企业管控力容易获得投资人的喜爱,从而开启了一轮上涨行情。

但也存在一些疑问:

装配式建筑市场的前景并不像水泥市场那么清晰,其中至少还有三大问题等待着我们去研究分析。未来住宅的主流结构是钢结构、预制混凝土结构还是说某种新材料结构?装配式建筑市场的集中度在什么时候开启回升行情?以及工厂在下沉/新兴市场中需要多久才能获得盈利?

利益披露:

7月2日有对远大住工建有极低的观察性仓位,本周五已卖出。这篇文章只是我们的行业思考,绝不应视作为投资建议。目前我们对远大住工并没有明确的多空看法,在此只是抛砖引玉,希望各位读者在文末留言,各抒己见,一起讨论^_^

精彩评论