独角兽早知道 iponews

|资讯撬动新资本|

自10月19日开启IPO全球发售的中手游股票受到投资者追捧,认购反应和预期的热烈。

截止10月22日下午两点,通过香港9家券商来认购中手游股票的资金,已经达到了约135.84亿元,相对于公开发售部分(总募资的10%)1.3亿元,超额达104倍。

编辑 | N姐

本文仅为信息交流之用,不构成任何交易建议

中手游于10月18日中午召开全球发售的新闻发布会,上市动作不可谓不快。

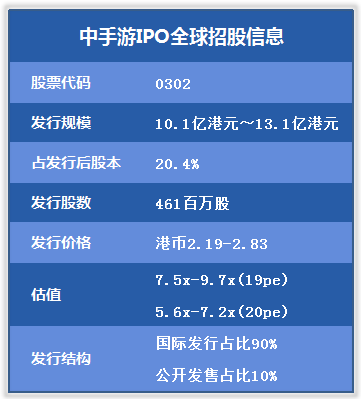

据披露信息显示,中手游此次将于全球发售4.61亿股(视乎超额配售权行使与否而定),其中国际配售股份为4.149亿股(可予重新分配部分视乎超额配售权行使与否而定)。发售定价区间为每股2.19港元至每股2.83港元,募资规模区间为10.1亿港元至13.1亿港元。

按照计划,中手游将于10月19日正式开始于香港公开发售,于10月24日结束。此外在10月31日,中手游股份将于香港联交所主板正式挂牌交易,股份代码为00302,股份将以每手2000股为单位进行买卖。其所募集的款项将做如下用途:

1) 约50%的募资款将主要用于扩大及提升公司的IP游戏发行及开发业务;

2) 约40%的募资款将主要用于手游生态系统中参与者的并购活动;

3) 约10%的募资款将用作营运资金及一般企业用途。

若以最高募资额13.1亿港元计算,这便意味着中手游未来将在游戏发行与开发,收购游戏公司与补充营运资金分别投入6.55亿元,5.24亿元和1.31亿元。

强大基石投资阵容力挺中手游IPO

根据公开消息,中手游的基石投资者已确定。

包括快手科技、Bilibili、微博、阅文集团、三七互娱、掌趣科技,以及香港恒基地产主席李家杰,共计7家基石投资者。

这7家基石投资者涵盖了当红的互联网新兴流量平台、IP版权方和顶尖的游戏研发公司。上述七家基石投资人投资额合计约2.5亿港元。

其中快手科技壕掷1000万美元(约合7842.7万港元),是7位基石投资者中出手最为阔绰的一位;其次便是香港地产大鳄李家杰,哔哩哔哩与新浪微博,三位投资者的出资额均在500万美元以上。

中手游这次的基石投资者均是IP游戏生态体系的上下游企业,在业界拥有巨大的影响力。中手游与这些基石投资者在流量资源、IP资源和研发资源上有长期及深度的战略合作关系。

IP游戏生态形成,新游爆发,半年营收增长翻倍

根据中手游最新版本招股书显示,2019年上半年中手游实现营收人民币15.29亿元,同比增长高达127.2%,净利润为人民币2.5亿元,同比增长53.37%。

中手游通过先发优势合作握有31个知名授权IP,通过作为战略级LP的国宏嘉信基金投资入股多家IP版权方和IP创作平台,通过并购IP版权方的方式,获得包括《仙剑奇侠传》、《轩辕剑》和《大富翁》等多个世界知名IP所有权,拥有了一个庞大的IP资源库及世界各地的IP版权方合作伙伴的资源生态。

通过庞大的IP资源库,中手游与超过60家优质研发商展开定制合作,并投资参股了15家优质研发商,全资并购了北京文脉和控股了北京软星,拥有超过400多人的自主研发团队,形成了庞大的优质研发商合作生态。

通过上述生态体系的建设,中手游每年保证了稳定的游戏供应。同时《曙光之境》、《凡人飞仙传》、《航海王强者之路》、《火影忍者-忍者大师》等73款在成熟期和衰退期的游戏仍然持续为公司贡献收入和利润。

未来一段时间,中手游将联合众多合作伙伴,陆续推出包括《家庭教师》、《SNK巅峰对决》、《航海王热血航线》、《真三国无双·霸》、《斗罗大陆》、《修真聊天群》、《画江湖之杯莫停》、《仙剑奇侠传九野》等多款IP手游。招股书显示,截至2020年底,将有29款游戏的上线计划。

综合:手游那点事

精彩评论