一、2019年前三季度投资收益

2019年前三季度,实际组合收益 +40%。(其中场内收益 +49%、场外基金收益 +15%、港美收益 +8%。)

同期沪深300全收益指数收益 +30%、中证500全收益指数 +20%。

2019年前三季度优秀基本面类策略指数收益不高,平均收益20%左右。(央视50全收益指数最高,收益+30%,价值回报、标普红利、红利低波、中证红利全收益指数都在+11%至15%之间,基本面50、国信价值、沪深300价值全收益指数也是+16%至+21%之间,标普质量、中金优选300、东证竞争全收益指数收益+21%、+26%和+30%)。

恒生指数和国企指数全收益是+4%和+5%,所以相关的沪港深类策略指数收益也不高。沪港深价值全收益指数的收益是+3%,SHS红利成长LV全收益指数的收益是+7%。港股高息全收益是下跌的,收益-1%。标普500指数和纳斯达克指数的收益是+19%和+22%。

行业指数中的主要消费行业上涨了六成多,主要是白酒行业上涨了九成左右。信息技术也上涨了五成多。有投资价值的医药100全收益指数上涨了+25%,中证银行上涨了+19%。

今年以来,场内组合行业均匀,虽然配置的部分消费类的公司和信息类的公司不是很多,也贡献了正收益。场外基金组合不方便经常调仓,以基本面类策略指数为主,还配置了一些低估的香港市场类的指数,所以收益不高。行业方面配置了有投资价值的医药100、中证银行指数,收益一般。虽然买了一点半导体ETF联接基金,可是非常的少。因为场外基金配置调仓不方便,属于一次性建仓的,不能建得太多。同样,港美方面配置了半仓的全球医疗指数基金和半仓的美股,因为港美股费率贵,所以没有配置港股,指数基金和美股基本是长线的。如果能力一般,不如在沪深市场的场内交易这些指数基金。像全球医疗指数基金场内没有,可以场外基金配置。这样,场外基金基本上是以基本面类策略指数基金为主,以行业指数基金和境外指数基金为辅的资产配置了。

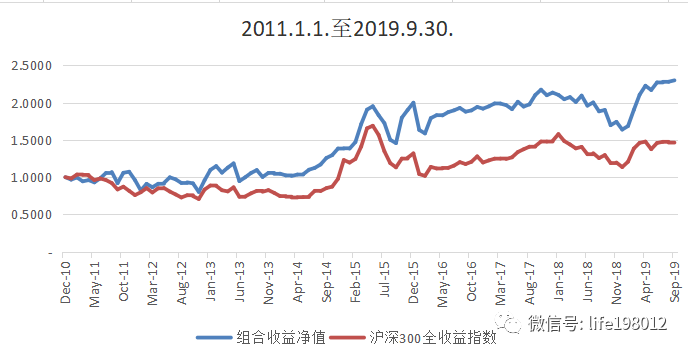

二、2011年以来投资收益

2011年1月1日至2019年9月30日,组合净值从1.00元到了2.30元。年化收益率是10%。同期,沪深300全收益指数是从1.00元到了1.47元。年化收益率是4.5%。中证500全收益指数是从1.00元到了1.08元。年化收益率仅仅是1%。

基本面类策略指数长期穿越牛熊的收益:2011年初是1元,2019年第三季度末,标普红利全收益指数是2.00元,央视50全收益指数是2.21元,基本面50全收益指数是2.46元,中证红利全收益指数是1.83元,红利低波全收益指数是2.10元,国信价值全收益指数是1.65元,价值回报全收益指数是1.52元,沪深300价值全收益指数是2.20元。平均是2.00元。

总之,2011年初至2019年第三季度末,在沪深300指数和中证500指数平均收益两成多的情况下,做好价值投资,从基本面策略出发做好价值投资组合和优秀指数基金组合,平均收益翻倍。平均年化超额收益率是5.5%至6%。

三、2019年第三季度末持仓

场内组合持仓(前三十只权重持仓):

第1只至第15只 中国平安、冀东水泥、兴业证券、中国国旅、视源股份、福耀玻璃、正海生物、振华科技、宁德时代、招商银行、家家悦、万达信息、顺鑫农业、华东医药、央视50。

第16只至第30只:格力电器、保利地产、兴业银行、美的集团、价值基金、健友股份、平安银行、万集科技、半导体、海螺水泥、金隅集团、金城医药、银行ETF、信维通信、歌尔股份。

场外组合持仓和港美组合持仓(综合前六只持仓):标普红利、央视50、全球医疗、价值基金、中金优选300、睿远成长价值。

场内组合占八成,场外组合和港美组合占两成。

资产配置:总仓位99%。场内持仓减仓了半导体ETF,减仓了基本面没有起色的双鹭药业,买入了万达信息、万集科技等。市场历史估值中低区域,长期满仓穿越牛熊。

定投:每季度可贡献1%至2%的现金流。

沪深市场历史估值中低区域,定投优秀基金以央视50指数、红利基金、沪深300价值基金为主,央视50指数行业均匀,如果白酒行业和信息技术行业出现了与成长性不匹配的泡沫,则考虑转为定投基本面50指数。行业指数基金中银行、医药100可以继续定投,消费和信息技术继续观察与成长性的匹配程度,场内是一次性建仓配置完成仓位待涨,场外是低了可以少买一些,包括其它行业基金也是。

香港市场历史估值低位,今年以来香港市场指数上涨很少,也提供了安全边际可以稳稳定投。国企ETF、沪港深价值、SHS红利成长LV指数基金都是不错的选择。指数基金可以根据偏好配置,如果看好腾讯公司和同公司H股市场比A股市场便宜的价值,则可以选择恒生国企指数基金,如果看好BAT公司成长性,则可以选择中概互联。

精彩评论