各位读者老爷们大家好,我是贯一郎。昨天在文章《美股:你这毒药还不错,再给我喂点》里跟大家第一次见面,收获44个粉,作为首次IPO的成绩我个人还算满意,希望各位继续支持,千万不要让我“破发”。

我会坚持日更,有时候可能会因为工作原因发简版。因为我属于个人作案,撰文贴图均为原创,实属不易。在知识产权愈加受到重视的今天,我庄严宣布我的文章转载费用是0元,但是请在转发过程中备注一下原作者,非常感谢。

先做一个简要周总结:国内由于国庆休市躲过一劫,各位持股过节的小伙伴可能会比较担心秋后算账这个问题。其实大可不必担心,单从期货市场来看,目前a50仅下跌了70个点,可能会对开盘会有一定影响,相当于打个喷嚏而已,完全不用在意。

道琼斯本周波动1300点,振幅高达5%,一度引起全球雪崩。因为本周重磅金融数据密集披露,外加英国脱欧不稳定造成的汇市震荡,本周黄金、货币、股市的小伙伴日子都不好过,不过没关系,共克时艰。

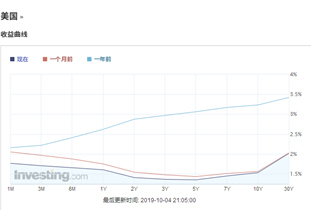

引发本周剧烈震荡的几个重要数据,包括制造业和非制造业PMI,大小非,初请失业金人数据等,多数处于枯荣线以下,仅失业率数据创新低。由于9月1日是中美两国加征关税的生效日,制造业PMI不及预期其实可以预见,但非制造业的数据低迷应格外重视。另外,虽然美股逆势回转,但美国国债收益率仍然走低,已经低于9月的水平,请各位投资者注意风险。

昨天在读者留言里面有一条比较有意思,我特意贴出来给大家看一下。

每当美股触及新高,可怜的A股股民们就会看着自己绿油油的持仓锤头丧气。按理来说,韭菜割了这么多年能活下来的应该都成精了,怎么就躲不过你大A的夺命镰刀呢?

在我们的印象里,美国股市就像这个:

而一直被我们嘲笑的印度阿三,股市也像这个:

至于中国大A,顶多只能算这个:

其实吧,这样单纯地比较股市投资收益其实是有失偏颇的,那我们如果单纯地比较资产增值速度,尤其是把不动产的收益也算进来的话,那么中国应该是这个:

毕竟,就连股神巴菲特的投资收益从2000年到2010年累计也就2.5倍左右,但如果你是中国一二线城市的购房者,价格普遍翻番5—10倍。也就是说——这段时间的中国购房者是地球上最幸运的投资者。

2018年中国城市户口家庭平均资产在247万,其中不动产占比70%以上,而自有住房拥有率高达89.6%,也就是说这场房地产造福运动惠及了绝大多数的城市人口,而一二线城市因为拥有龙头溢价,是地产增值红利的主要受益人。

那么,作为这颗星球上创造最多财富的两大泡沫市场,中国房市VS美国股市,人们最津津乐道的话题自然是:究竟哪个先崩盘?

在讨论这个话题之前,我们就必须先引入一个概念:叫经济的惯性。

经济惯性的定义和物理上的惯性几乎一样:经济一旦朝某个方向开始运作,即在不受外力干预的情况下,它就会按照既定的方向坚定不移地走下去——哪怕这个方向是错的,是违背逻辑和现实规律的。

唯一不同的是,经济的惯性无法被量化,因为它是由参与市场交易的情绪决定的。

举个例子:比特币有挖矿成本,逻辑上讲比特币是不会跌破成本线的,然而在暴跌的恐慌交易之下,比特币也经常会跌破成本线,等市场恢复理性后才会慢慢涨回来。

同理,无论是中国房市还是美国股市,在暴涨的过程中也几乎不受基本面和市场规律的约束,所以才会出现“六个钱包”这种荒谬的事情。

经济为何会具有惯性,我认为心理学家荣格所提出的“集体无意识”或许可以说明这个问题。比如扔一个硬币,如果连续扔一千次都是正面,那么人们就会倾向于相信这枚硬币只会出现正面。当这样想的人越来越多时,就会形成一种惯性:扔出一枚硬币,人们就会下意识地认为它一定会正面朝上。

现在,中国房市和美国股市,可以说目前已经不受基本面控制,在惯性的主导下悍然前行。

这种惯性有没有好处?有的,两大市场能长期处于景气周期,不受全球市场经济波动所拖累,很大程度上都是拜惯性所赐。只要能安然渡过经济的低谷,那么这两大市场就会被继续推高。

相比较美国的股市而言,我们的房市因为其商品的属性,更容易被基本面所阻拦——就像我之前举得比特币的例子:虽然比特币短时间内会跌破成本线,但最后一定会涨回来。房市的价格虽然短期内不受供需控制,但是如果房地产开发的速度过快,销量饱和,或者涨价超出了理性范围——比如北京现在的租售比只有1.4%,全球倒数第一。

那么制约美国股市的是什么?我们知道股市回馈股东的方式要么是股息要么是股价,股息是由营业利润来决定的,如果营业扩张受限,回馈股东的股息无法增长,投资者自然也就不会买账。所以大部分上市公司干脆用一种简单粗暴地方式来推高股价——回购。只要股价持续上涨,投资者就会坚定持有并买入,皆大欢喜。

显而易见,制约美国股市高度的就是融资成本。

那么我们的房市能否打开新高度?有,首先是居民的收入提高,至少跑赢房价的增速,对房价的接受力变高;其次就是人口持续高增长,保证房地产市场的旺盛需求。

那么美国股市想要打开新的高度,首先就是扩大生产对全球进行商品输出,其次就是更低的融资成本。

这也就不难理解为什么特朗普一上任就开始对全球贸易系统开战,隔三差五就对美联储喊话降息了。

那么已经处于泡沫化的美国股市和中国房市,究竟哪个更危险?

中国的高房价已经完全拖累了实体经济的增速发展,因为家庭负债造成的消费意愿下降,影响实体经济低迷,进而导致居民收入止步不前,可以说高房价已经造成实体经济陷入恶性循环。然而由于银行的信贷主要由房贷构成,一旦房价出现崩盘的迹象,银行就会要求贷款者增加抵押物或者提前偿款,那些无力偿款或者增加抵押物的家庭房子会被银行收走并拍卖造成房价进一步下跌。而我国占最大GDP贡献者房地产商们,往往捂盘惜售,融资杠杆达数倍之高。一旦地产商出现破产,会连累融资银行进而引发信用风险,而信用风险则是经济大萧条的前兆。

幸运的是,我国并不是完全的市场经济,通过政策锁死房地产流动性后,再监督房地产商尽快降杠杆去库存,只要加以时间便可以化解系统性风险。

相对中国房市来说,美国股市要健康得多。但是由于美国2007年的次贷危机影响深远,相比较国内投资者而言,美国投资者更加敏感而且容易受挫,加上美国自身的金融工具充分发达,一旦经济出现疲软前兆,就会有相当多的机构选择获利了结或者对冲做空。

再者,美国的经济景气是建立在针对全球市场的剥削基础上,在目前全球经济疲软的大前提下,美国经济如果无法创造更多的财富,就只能通过质押回购这种简单粗暴地方式来推高股价稳住投资者的信心,杠杆的升高会造成系统性风险增加,一旦悲观的情绪占上风,美国股市就会迎来巨大的抛盘,短期内遭受重挫。

再者,由于被动式指数基金存在,导致美国股市逐渐失去了价值发现的能力,这种赢者通吃的规则本身就是对创新的最大伤害,关于这一点,贯一郎会在下篇关于ETF的文章进行详述。

中国房市VS美国股市,哪个能走出长牛,哪个率先崩盘?欢迎各位留言讨论!

我是贯一郎,这里是财情贯察,让我们下次见。

$标普500ETF(SPY)$ $道指三倍做空ETF-ProShares(SDOW)$ $纳指三倍做空ETF(SQQQ)$ $二倍做多VIX波动率指数短期期权ETN(TVIX)$ $标普500反向ETF(SH)$ $做空美元指数-PowerShares(UDN)$ $三倍做空金融ETF-Direxion(FAZ)$ $二倍做空富时中国50ETF-ProShares(FXP)$

精彩评论