电商股系列的第2篇,先讲电商 SaaS 服务。我喜欢从上至下的分析,因此我会先讲(1)行业竞争格局,(2)再讲标的公司对比,(3)最后看估值。这一篇讲 SaaS 的竞争格局。

做这个电商 SaaS 工具的公司还有很多,比如早年的微店,现在上市主要就是2家,有赞和微盟,都在港股上市,也是本篇的主角;还有国外的 Shopify,美股上市公司。

表面上已经角逐出了两家上市的龙头公司,竞争格局应该会不错,虽然还没盈利,未来的空间应该会很有想象力。仔细研究下来发现并没有想象中的美好。

先说结论:电商 SaaS 看起来是双寡头格局,但跨界竞争者众多, 且行业的进入门槛低,潜在进入者源源不断。商业模式导致 SaaS 企业的中型客户是主体,十分考验销售能力。虽然 SaaS 部分没有强势的供应商,但微盟的广告业务严重依赖腾讯值得关注。

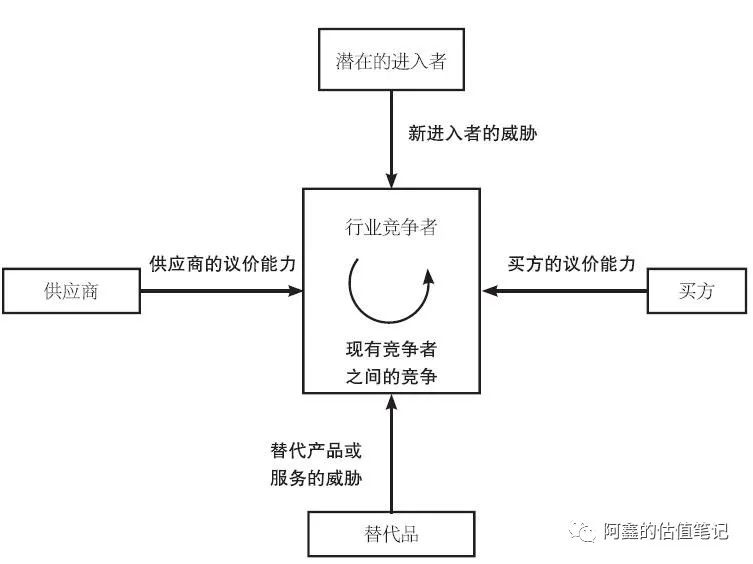

分析过程我采用了波特五力模型,波特在《竞争战略》这本书上有详细介绍,推荐一读。

资料来源:《竞争战略》迈克尔·波特

1. 现有竞争者 —— 看起来是双寡头

(1)纯 SaaS 类企业,国内仅有有赞和微盟两家港股上市公司,还有一些没上市的,比如微店。

(2)国外还有 Shopify,Shopify 帮助客户开店,并在 Google、Facebook 等平台营销,他在国内主要是开拓跨境电商的客户,还未适配微信生态,所以说真正的中国市场他还未进入。

这样看直接竞争对手并不多,像是双寡头的竞争格局,看起来不错。

2. 替代品 —— 跨界竞争者众多

直接竞争者不多,但有很多玩家与有赞和微盟提供类似甚至同样的产品。

(1)流量平台:电商导购是流量平台最直接的变现方式之一,这些流量平台不会将这商机拱手相让。比如,快手推出了快手小店,并投资了魔筷;抖音也有自己的店铺;早年微信也做了开店组件,后来也先后投资了微店、有赞和微盟。

(2)电商平台:电商平台其实也推出了类似的服务,比如京东的开普勒平台,支持京东卖家生成一个小程序放到公众号上。实际调研中,我也发现很多大品牌,会将自己的京东店铺放到公众号中,比如美的。

(3)营销/广告服务商:南极人、恰恰、百草味等,采用的是爱点击(NASDAQ:ICLK)旗下的「畅移」提供的服务;九牧王、海澜之家则采用的是从营销起家的「驿氪」提供的服务。

(4)代运营提供商:作为电商代运营公司,微信阵地必不可少,「宝尊」也有自己的开店服务提供给彪马等客户。

3. 潜在进入者 —— 进入门槛低,潜在进入者源源不断

提到潜在进入者,我想先介绍 SaaS 企业提供的产品和服务有哪些。

(1)面向买家的:主要是网站和微信小程序,有些也会做百度小程序、支付宝小程序等。作为用户,接触最多到的莫过于这些店铺了。

(2)面向卖家的:以有赞后台为例,有赞的功能很丰富。包括:

- 店铺:支持多个小程序,还有丰富的模板

- 商品:上架下架商品、商品详情页装修、库存管理等

- 订单:订单查询、发货等

- 客户:客户查询、分级分类

- 数据:订单、商品、客户的详细数据

- 资产:对账、结账等

资料来源:有赞后台

如果一个潜在进入者要将所有这些功能都做一遍,成本是非常高的。但对于一个要求没那么多的客户,只想开个店,那么只需要一个网页给用户看、一个后台上架下架商品这些最基本的功能。像是快手小店,也只实现了这些最基本的功能就上线了。我之前工作的部门,主业是提供广告服务,也给客户提供了微信小程序店铺的最基本功能作为增值服务,整个开发成本不超过十余人,一两个月。

可以发现,这个行业是进入门槛不高,但做好,卖得好,就难了。因此总有一些新入场的玩家来竞争,这些新玩家可以以低价、捆绑售卖等方式来获取一部分市场份额。较低的进入门槛,会制约有赞、微盟对基础产品的提价能力。

4. 客户 —— 中型客户为主,十分考验销售能力

SaaS 服务的主要收入来源是订阅费,从基础版到高级版适用于不同等级的客户,即使最高级的版本,每年也就几万。平均每个客户贡献的订阅费不到一万元(有赞7208元,微盟6374元,来自2019年财报)。因此,如果 SaaS 服务想要做大收入,单个客户贡献收入有限,必不可少的是扩大用户规模。

从哪些客户入手呢?

(1)对于大客户,有赞和微盟面临电商代运营、广告代理商的竞争,这些竞争者可以提供更全面的服务;而且大客户的数量很少。

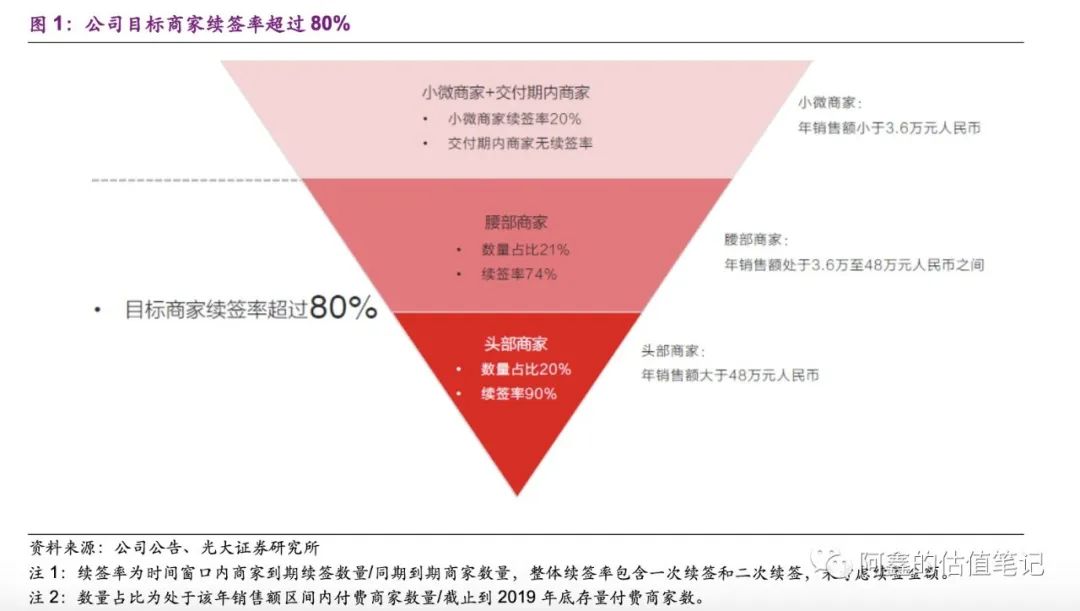

(2)对于价格敏感的小客户,面临流量平台(快手、抖音等)、新入场玩家的低价竞争。另外,小客户经营不稳定,存续时间短,很可能仅仅开店2-3年就不再做了,光大的一份研报数据显示小微商家的续费率仅有20%。

(3)剩下的就是中型客户,是有赞和微盟最重要的目标客户群体。腰部客户毕竟不像大客户的生命周期长,很多老板做几年就不做了,需要持续的获新客。因为客户数量多,十分考验 SaaS 公司的销售能力。现在他们各自仅有不到10万的客户(有赞82,343家,微盟79,546家,来自2019年财报),同时因为行业还在快速发展,获客这块还不是瓶颈问题。

5. 供应商 —— SaaS 主业格局好,但微盟的广告服务很依赖腾讯

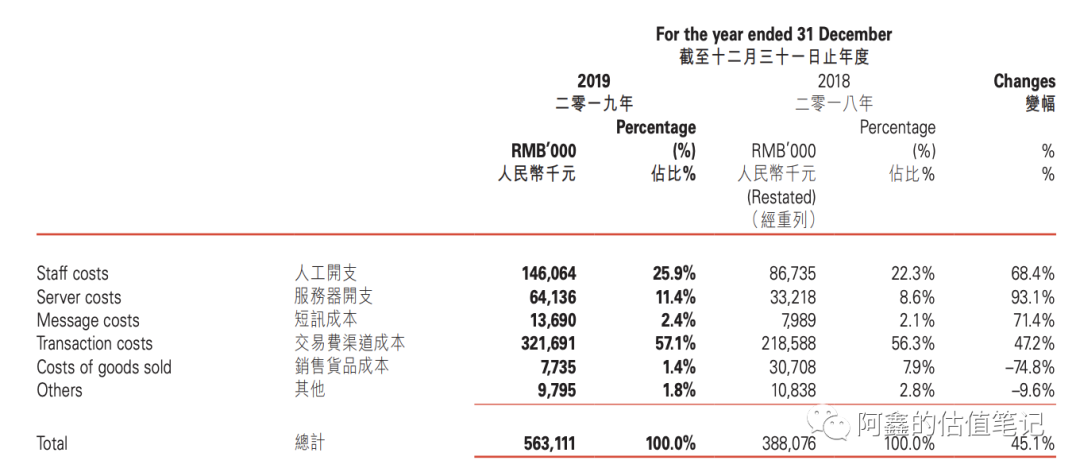

两者主业是 SaaS 产品,同时有赞还是支付服务,微盟提供广告代理服务,分这三部分来说供应商的议价能力。先从财报看看他们有哪些供应商。

资料来源:有赞2019年财报

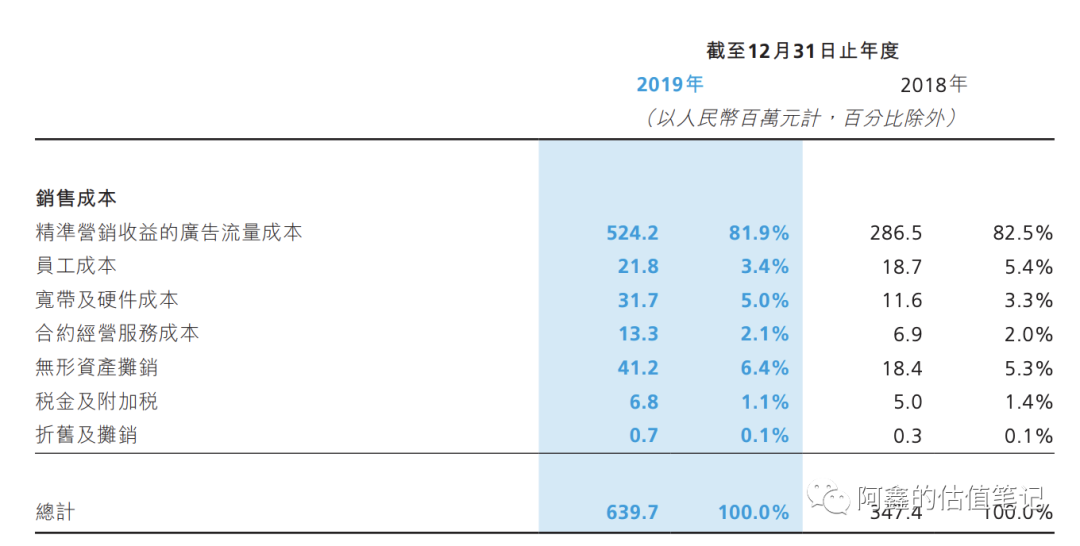

资料来源:微盟2019年财报

(1)核心 SaaS 服务:宽带的供应商是运营商,硬件成本是采购服务器的钱,另外如果SaaS 企业上云(比如腾讯云)了,那么就是付给云服务商的钱。这些都是比较标准的产品和服务,供应商没有特殊的议价能力。

(2)有赞的支付业务:其上游供应商是银行、微信支付和支付宝,他们向有赞收取一部分手续费,有赞赚差价。这部分收费也是标准的,同时供应商竞争激烈,不用太担心。

(3)微盟的广告代理业务:上游供应商主要是腾讯。流量不稀缺,但优质流量是稀缺资源,很多广告主是奔着腾讯诸如朋友圈等优质流量来的。因此腾讯作为广告流量的供应商,有比较强的议价能力。即使现在两家合作良好,研究微盟也要关注腾讯议价能力。不过微盟也在拓展其他的流量资源,比如头条。

总结:

1. 电商 SaaS看起来是双寡头格局,但跨界竞争者众多,且行业的进入门槛低,潜在进入者源源不断。

2. 商业模式导致 SaaS 企业的中型客户是主体,十分考验销售能力。

3. 虽然 SaaS 部分没有强势的供应商,但微盟的广告业务严重依赖腾讯值得关注。

预告:

下一篇,我们用财报数据,对比两家公司看看。

有兴趣可以关注公众号"阿鑫的估值笔记",一周一篇深度文章。

相关文章:

电商股系列1:从如何开个网店讲讲各类电商股

作者:阿鑫

转载请获本人授权,并注明作者与出处

读完觉得不错,还请点个「赞」支持一下,多谢

精彩评论