最近市场变化非常快,前不久还感觉不温不火,甚至有点熊市的氛围,突然就转牛了。12月份,恒指单月上涨7%,纳斯达克指数上涨3.54%,上证指数上涨6.2%。市场的预期普遍很高,对于今年的行情有的人看到3500甚至4000点。券商板块持续大涨,可转债的溢价率大幅提高,不少打新的转债如今上市就是120,反应了对后市行情的高预期。

A股蓝筹股经过最近几年的估值修复,目前算是在合理的估值区间,未来的上涨需要由业绩的提升带动,动辄30%以上的增速很难,长期来看,稳定在10%左右的增长是合理的范围;题材股及中小盘估值一直很高,有限的供给,存量的筹码存在稀缺性,随着ipo的提速理应杀估值而非再来一次泡沫牛。不太希望再来一次2015年那样的泡沫牛,虽然指数和题材股大幅上涨,但最后赚到钱的人却不多。

港股总体而言机会更多,优质的头部企业更多,估值相对较合理;小盘股的估值可以算是全球的洼地,10pe以下,5%+股息率的还有成长空间的小盘股非常多,不过有一定老千股的风险。

随着2019年蓝筹股的上涨,估值的修复,确定性的机会在减少。2020年总体的策略为股票型仓位以港股为主;A股在有低估个股或者打新收益依然不错的情况,持有一部分A股;套利性的仓位需要等待机会的出现,一般在A股市场比较多,比如之前的小天鹅B和GDR,虽然是其他市场出现的折价,但本质的套利原因还是A股市场“水多流动性好”形成的机会,可转债一直有小的套利机会,比如可转债的申购,折价转债,市场的错误定价等。

下面分版块谈一下:

01

保险

保险板块从去年半年报开始盘整,中国平安横盘半年,太保H,新华H和中国太平从半年报以来下跌不少。

短期预期来说,个人比较看重利润的释放以及当年的新业务价值。释放的利润反映过去内含价值的虚实,新业务价值反映当年的保单销售经营情况。这两者的变化对股价短期股价的波动影响较大,虽然短期的利润中可能包含了会计假设的变化,投资收益等因素,但是短期来看,市场可能会以利润作为定价的基础。每年的新单更接近当年的真实经营情况。2019年上市各家保险公司的新业务价值情况一般,几乎停滞增长,再考虑2018年的情况,是新业务价值停滞增长的第二年。

短期来看2020年制约保险股上涨的因素较多,比如2019年股市好形成的高投资收益和当年包括了两年减税的利润,使得保险股2019年的利润基数较高,在2020年股市没有大行情的前提下,营运利润增加释放的利润未必能涵盖前两者带来的下降,导致除了中国平安以外的保险公司,净利润同比增幅大概率是下降;新业务价值方面,2019年受到小保险公司高销售费用和高承诺收益的恶性竞争下,以及外资保险公司的影响,上市寿企的新业务价值未必能重新取得两位数以上的增长。小保险公司牺牲利润换规模的路子长久来看未必能给上市的寿企带来太大的竞争压力,但是外资的威胁不容小觑,比如在最近两年国内寿险企业新业务价值停滞增长的时候,友邦保险大陆区域的新业务价值增速都在30%以上,而且规模已经不少,截止2019年年末,新业务价值预计接近100亿人民币,这是一个什么水平?2018年末,太平的新业务价值在132亿,新华保险的新业务价值在122亿。按照这种增速延续,2020年,友邦在大陆区域的新业务价值规模差不多与新华和太平在同一梯队了(暂不考虑假设和折现率差异)。

当然,从长远来看,保险股的逻辑依然很好。保险的密度和深度较发达国家还差很多;营运利润的自然释放便会带来利润的增长。从估值来看,当前寿企的估值都很低,平安在2017年底,股价已经到了80多了,当时的利润是800多亿,如今两年过去了,利润增长到了1700多亿,但价格还是两年前的价格。太保按照今年的利润,分红率50%,股息率达到5%,新华和太平的pev在0.4多。

未来的竞争格局和新业务价值不做太多的判断,当期的内含价值转换成利润也非必然。虽然短期压制股价的因素较多,但是长期来看,保险板块依然有很强的配置价值。假如贪一点,2020年的利润同比下降可能会压制保险股的股价上涨,而2021年利润又会同比增长,2020年下半年或是一个比较好的加仓时点。个人意见,首选中国平安;中国太保次之;新华保险和中国太平可作烟蒂配置,观察有无反转的可能。

02

地产

关于地产,先来看一张图,数据摘自国家统计局。从2014年开始,商品房销售额开始井喷,从2014年的7.6万亿,增长到2018年的14.99万亿,最新2019年的数据还没出来,但是明确的是,销售额依然是正向增长,已经超过了15万亿。

暂不考虑房产公司的未来。从后视镜的角度回头看过去5年的数据,头部房地产公司销售额快速增长,已经销售的部分结算后都可以转化成利润,坐实净资产,比如1万亿的销售额,按照10%的净利率去计算,便可增加1000亿的净资产,随着结算利润的增长,分红随之增加,如今,一些地产的公司每年的分红金额可能已经和5年前的市值相同了。从这一点来看许多地产股虽然过去有了几十倍的涨幅,但依然是非常便宜的。假如销售规模依旧,那么低市销率,发展战略正确的,利润率又不错的地产股未来依然有很大的空间。

但未来销售规模是否依然能保持或者继续提升很难说,房价能否一直上涨也很难说,即使在这样的房产牛市下,地产商的分化非常明显,有一些中小型的开发商从市销率来看非常便宜,但是一看融资成本,高于10%,甚至高于15%,对比一线房企5%以下的融资成本,相差太远,在一手房市场景气的情况下,不会有太大问题,但是房价或者去化情况稍有波动,对于本身的高负债高利率而言,就有很大风险。静态来看,不考虑未来的销售情况,地产开发商可以选择的标的不少。重点关注融资利率,净负债率,以及企业的土储,发展战略等。

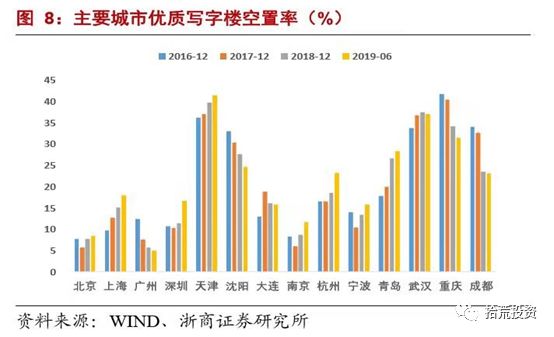

另一类是商业地产。地产开发公司在过去几年确实赚了很多钱,特别是猛加杠杆的那些,但是赚的钱没有去处是很危险的,假如不继续拿地,规模就会落后;继续拿地,又要重新承担地产开发的风险。但是如果把资产沉淀下来了,就会安全的多,受未来的房产销售情况影响小。资产的沉淀,目前来说商业广场是公认较为靠谱的资产,写字楼过剩,去年一线城市的写字楼出租情况都不太好,出租率和租金都有所下滑。其他低线城市的写字楼更不容乐观,比如天津的空置率达到了40%。酒店和文旅资产的收益率也并不高。商业广场的分歧较大,在优质的运营下,商业广场可以认为是很好的资产,同样的地段,隔街相对的两个商场可能会产生截然不同的人流量。运营好的商场开业即使好多年后,依然能有两位数的租金增长;运营差的商场有的整体空置,无法贡献任何现金流。

商业地产拿比较熟悉的新城控股来说,2017年到2019年的权益销售分别为942亿,1697亿,2016亿,合计为4655亿,按照10%出头利润率计算,光这三年地产开发业务产生的利润在500亿。和别的地产商一样,这几年逆势加杠杆已经是大赚特赚,但是不同的是新城把这一块的利润都沉淀了下来,变成了120座吾悦广场,而别的地产商继续拿地,重新承担地产开发的风险。

我不太同意有些人对新城的看法,认为用于勾地的住宅卖出后便能白赚一个吾悦广场,即使把这几年销售的其他住宅的利润加进来,总的利润也才500亿,而目前的120座吾悦广场,按照单座7亿的建造成本计算,需要沉淀840亿的资金,是远大于500亿的。而住宅开发业务赚取的利润无法全部沉淀入商业,因为随着销售规模的增大,住宅开发业务需要占用的资金也会增大。

从目前已经开业的吾悦广场经营情况来看,商业广场是非常好的生意,至少已开业吾悦广场是好生意,成熟期后每座每年平均1亿多的租金,按照40%的利润率计算,利润在5000亿,平均出租率在99%左右,租金收入由于具备成长性,给的估值较高,假如给20pe,平均每座的估值在10亿,已经超过了建造成本,还有额外勾地带来的低地价的额外收益。

2020年对新城来说是比较关键的一年,截至2019年年底,共有64座吾悦广场开业,2020年底将有超过百座的吾悦广场开业,这一批的吾悦广场经营情况直接反应到公司的估值上。新城的住开收入和商管收入差不多和龙湖集团在同一规模,龙湖目前是2200亿港币的市值,新城控股在850亿人民币。估值在差异在于城市维度的差异,龙湖以一二线为主,而新城以三四线为主,但是如果未来开业的吾悦广场能通过租金证明自身的价值,那么市值差异就能缩小甚至反超。另外一点是新城三四线项目较多,去化的情况需要关注。

除了新城控股以外还有一些商业地产股值得关注,比如宝龙地产,大悦城,华润置地,龙湖集团等,今后可以做一些研究对比。

03

可转债

可转债市场近期太热了,最近申购的可转债上市就是120以上,平均的溢价率应该是创了新高,有一定牛市的预期在里面,预期未来股票市场能上涨。但是换个角度思考,假如未来股票市场没有上涨,便也撑不住这么高的溢价率。2019年有个错误的判断,当时认为A股中小盘股的估值太高,不会有太多机会了(虽然现在还是同样的看法),但是过去的一年题材股和中小盘却走的非常好,创业板指从2019年最低的1200多点,涨到1900多点,涨幅不比蓝筹股差。大多数的可转债对应的正股没有太好的基本面,可转债的上涨需要正股的带动,中小板好,可转债才能好。去年仅年初的时候重仓参与了辉丰,之后断断续续的做了点折价转债,没有配置长期配置一些转债。其实A股一直以来就是筹码市,绝大多数的股票就是垃圾股,几十年来都是如此,突然崩盘的概率很低,即使崩盘,转债的最大亏损有限,错失资金的时间价值罢了。今年的策略打算配置一些转债,当然,现在的整体溢价率太高,等下来的时候再考虑。

04

配置性仓位

配置性的股票为小仓位分散买入。

主要分为两类

(1)行业龙头或低增长的防御性仓位

行业龙头在于对确定性的追求,A股蓝筹经过最近几年的估值提升,估值趋向于合理,港股大型蓝筹一直相较于小盘股有溢价。龙头股就是熟悉的那些,不点名了。配置的龙头股就当资产买入了,长期来看跑赢通胀没有太大的问题。在为确定性支付溢价的时候,潜在的收益便会降低的。防御性仓位以低增长高分红的股票为主,比如公用事业,机场航空,高速,银行等。防御性仓位不求高收益,跑赢债券,出现其他机会的时候能用就可以。

(2)没有太深的研究,先分散配置

有一些不错的个股或者行业,但研究的不够透彻。

比如医药行业,其中的cro,国产替代的医疗器械,恒瑞及细分领域龙头,过去的增速非常快,未来的增长逻辑也没有问题,但是过高的价格难以下手,即使小仓位配置依然会觉得很贵;但对于逻辑有缺陷价格合适的医药股,在没有很深的研究后无法重仓买入,先分散配置类似买医药指数的方法。

另外还有一些关注板块,慢慢研究,比如教育行业,地产竣工周期的家电/家具,博彩行业,物流行业,周期(造纸/钢煤/水泥/石油等),消费等。

总体来说,对2020年总体期望不高,随着2019年的整体估值提升,确实性的机会在减少,但是目前市场热情很高,来一波牛市也说不定。从长远来看,估值收益比下,当前股权类资产比房产更具备投资价值是毋庸置疑的。

精彩评论