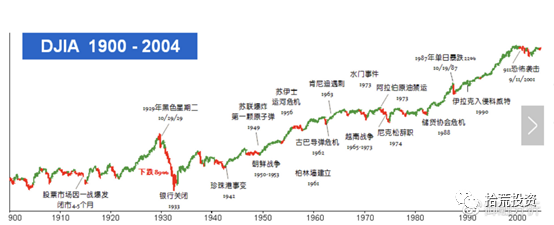

先放一张比较经典的图,美股百年以来的事件:经历过战争,经济危机,各种各样的事件。虽然短期内有一定程度的影响,但是长期来看,指数永远向上。

国内证券市场也是如此,单说最近几年的:2014年对经济的担忧,2015年6月的股灾1.0, 2015年8月的股灾2.0, 2016年1月的股灾3.0及熔断,2018年开始的中美贸易战以及金融去杠杆,2019年的HK事件,再到如今的新冠病毒。

外部的环境从来都没有顺风顺水过,但优质的企业盈利能力不断新高,股价也随之新高。回过头来看,过去不安定的几年却是做投资的最好年份。

这次的疫情能对股市产生多大的影响?

先来猜测下可能的结局,转述下前几天复旦大学附属华山医院感染病科张文宏主任的三种可能结局:

(1)成功:2周内新病例数出现下降,2个月控制武汉疫情,再2个月扫清外围,各大省市基本无散发病例,世卫组织结束对中国的高风险评估;

(2)胶着:中国每个医院都成为传染病医院,将疾病纳入日常管理,直至社会建立一定的免疫力,疫情逐渐自然消退。

(3)失败:中国进入2009年的墨西哥流感模式,病毒席卷全球;

目前看空的观点是短期内会对企业业绩产生一定影响,包括第一季度的GDP也会有一定的影响,2003年非典时期四个季度的GDP增速分别为11.1%、9.1%、10%和10%,全年10%,三四月是非典的爆发期,二季度GDP环比下滑2个点,随后马上回升。如今的经济结构与03年有了较大的区别,第三产业占比更高,影响更大,比如客运,旅游,餐饮,消费等会有较大的影响,工业由于复工时间的推迟也会有一定的影响。

最大的恐慌来源于不确定性,但很多时候不确定性是收益的最主要来源,承担不确定性的过程就是获取收益的过程。随着时间的推移,对疫情的情况了解得也越来越全面,虽然确诊和疑似的数量还在爆发,但死亡率不高,目前湖北省以外确诊5339例,死亡10例,死亡率在千分之2,60岁以下无其他并发症的病人死亡率更低。吉利德的remdesivir目前与北京的中日友好医院开展临床实验,临床前数据表示对SARS,MERS等冠状病毒效果非常好,在美国已经有一例成功的救治案例,假如这个药有效果,死亡率将进一步降低。其他的医疗方案及研发也在不断的进行中。无论是从通过隔离控制确诊人数还是降低死亡率,通过事情的发展,不确定性降低了,对新冠的认识更全面了,恐慌程度也会慢慢地降低。

不少优质的股票从高位已经打了8折或者9折,涨回原位便可以获取25%或11%的收益,会不会有6折或者7折的机会不知道,25%的收益率对价值投资者来说,已经是两年的预期收益率了。按照张主任判断的成功结局下,只要外部环境不发生变化,最快只需一两个月便可以获取这25%收益率。

想象一下最差的情况,假如失败或者胶着,战线可能会拉的比较长,最慢半年或者一年解决(冠状病毒怕高温,sars当时到了夏天自然消灭了)。对当年的GDP以及企业的业绩影响较大,但次年便会复苏。怕就怕有一些负面的连锁反面,对经济产生较大的影响,春节期间,本身的休假带来的经济暂停影响不大,但是不可能为了抗击病毒,经济无限期停工,企业的负债,个人的负债,都会对社会产生一定的连锁反应,一环的破裂必将影响到其他环节,相信国家会有一定的衡量。抗击疫情重要,经济的发展同样重要。经济出问题,此时的风险便不是哪一行业影响较大了,而是整个金融市场的系统性风险。系统性的风险永远会存在,就像开头的那个美股百年历史图,避开系统性风险的同时也会避开收益,假如不愿意承担不了这样的系统性风险,持有一些避险资产,比如黄金,债券也未尝不可,取决于每个人风险偏好以及是否看好中国经济的未来。

对于标的选择来说,前几天写了一篇“疫情下的错杀股”,当时还只有几百例确诊,下跌的板块也只有直接受影响的那些,比如旅游,航空机场等下跌较多,目前有点演化成系统性风险的趋势,此时选择的范围更广了。

对于选股的逻辑基本没变,增加一条短期现金流的影响:

1.本身的估值是否已经跌出价值。

短期的业绩影响并不重要,假如一个100亿市值的公司,每年利润12亿,即使第一季度的利润3亿全没了,也不会影响企业内在的估值,3亿可以看做了账面的现金,对于一个100亿市值的公司,账面现金多3亿还是少3亿对企业本身的估值没有太大的影响,估值依然以dcf模型为准,取决于未来长期流入的现金流。假如因为短期业绩的下滑而出现下跌则是买入的机会。

反之同理,部分医药和口罩股虽然短期业绩会爆发,但长期现金流折现没有改变,没有必要为了潜在可能的10%或20%的涨幅去承担股价大幅下跌回到原位的风险。在较长周期内,短期受益股的下跌和错杀股的上涨是必然的,不确定只在时间,而反转很可能只在一瞬间。

最近几年市场逐渐的有效化,很多优质的公司慢慢走出来,过去不买可能会觉得估值较高,只要长期逻辑没有影响,短期的下跌对于好公司来说是很好的买入机会。

2.企业本身的现金流。

本身短期的业绩不会对企业产生影响,但是现金流出现了问题便也等不到长期业绩兑现的时候了。拿房地产企业来说,房企中高负债率高融资成本的那些企业影响会更大。一开始人们第一反应疫情影响最大的是商业地产股,而现在,随着销售端开始受影响,房企中那些高负债率高融资成本的,受到的影响会更大,现金流一旦断裂就会形成不可逆的影响,比如之前的泰禾集团,到目前都没缓过来,融资成本反而越借越高。而商业地产企业一般负债结构好,融资利率较低,从这几天的港股市场来看,商业地产板块是强于纯地产开发公司的。尽量选择现金流好抗风险能力强的企业,做好最坏情况下的长久战准备。

不判断短期会有多少幅度的下跌,疫情的发展情况也难以预测,对于股市的影响在于对经济的影响程度,只要不发生连锁反应,短期的影响都是可控的,随着各行各业的复工,经济秩序的恢复,慢慢都会好起来,美国09年的猪流感,住院二十多万,死亡一万多人,也没对经济/股市产生多大的影响。目前市场信心较差,假如那些短期业绩影响大的优质企业出现大幅的下跌无疑是很好的抄底机会,如果已经满仓,把一些短期受益医药股,口罩股,可转债等做一次调仓也是不错的策略。

精彩评论