摘要

2019年11月,在美上市的中概股进入了财报季。《巴伦》中国在“最具投资价值的中概股TOP50”报告基础上,按照每股收益(EPS)排名为依据,梳理已发布2019Q3财报股票的TOP10。

*每股收益(EPS):通常被用来反映企业的经营成果,衡量普通股的获利水平及投资风险,是投资者等信息使用者据以评价企业盈利能力、预测企业成长潜力、进而做出相关经济决策的重要的财务指标之一。

这10家公司中,TMT公司占到半数以上。正如《巴伦》中国11月发布的《2019中概股投资价值报告》显示,最受投资者欢迎的中概股领域是TMT,尤其是电商、视频直播等。此外,互联网消费是最受华尔街青睐的中概股板块。

在具体公司层面,EPS排名第一的携程网,在《巴伦》中国2019中概股调查中跻身最受机构投资者欢迎公司的TOP5。而诺亚财富(纽交所:NOAH)作为其中唯一的金融公司,位列第三。

诺亚于2019年11月12日(北京时间)发布其第三季度未审计财报数据。随后5个交易日内,其股价连续下跌。但根据第三方数据追踪,诺亚在近日被机构投资者买入。

诺亚“刮骨疗伤”,市场余毒未清,资本市场是否还会买账?

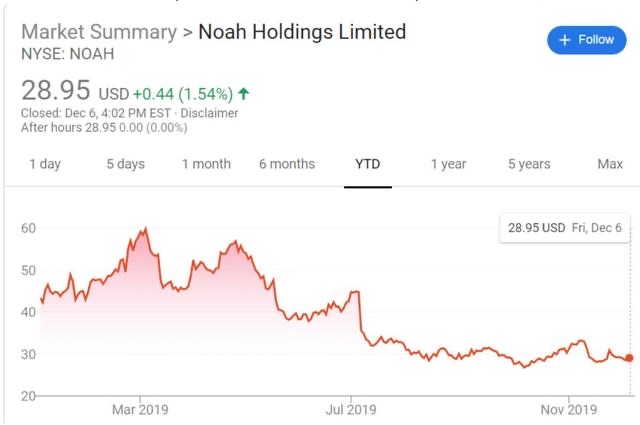

2019年以来,诺亚财富(纽交所:NOAH,下简称“诺亚”)股价累计跌幅已超过30%。资本市场对诺亚财富后市展望存在分化。有机构认为,诺亚财富仍处于周期底部,面临监管及政策不确定性风险。也有机构认为,中国财富管理方兴未艾,诺亚仍能为投资者提供在该行业掘金的机会。

涉险后首份财报,产品结构变化明显

11月12日,诺亚公布了截至2019年9月30日的第三季度未审计财报。随后5个交易日内,诺亚股价连续下跌:仅就数据而言,这份财报并不算好看。

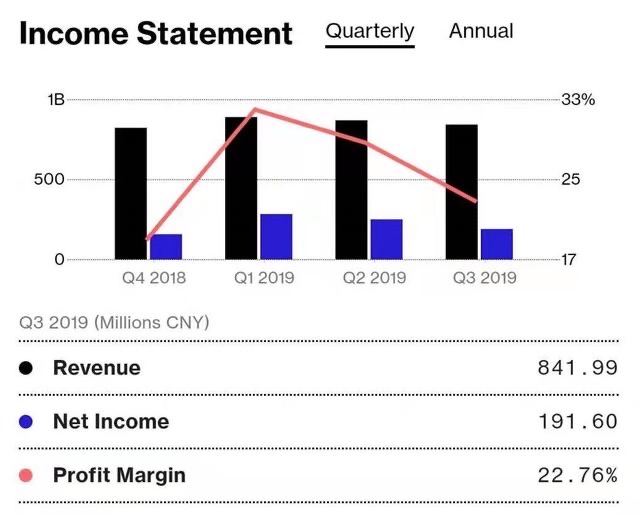

以收入为例,2019年第三季度,诺亚实现净收入8.42亿元人民币(约合1.178亿美元),同比上升0.4%,环比下降3.4%。季报中对收入增长缓慢的解释是,管理费收入和其他收入的增加被募集费的减少所抵消。

距离这份财报发布的四个月前,诺亚在2019年7月8日盘前发布公告称,旗下上海歌斐资产管理公司的信贷基金为承兴国际控股(Camsing International Holding Limited,下称“承兴”)相关第三方公司提供了总额为34亿人民币的供应链融资。而承兴实际控制人因涉嫌欺诈活动被中国警方刑事拘留。

事实上,自中国启动规范化整治和升级引导以来,资管行业存量风险持续暴露。诺亚作为第一家在美上市的中国财富管理公司,业界格外关注内外剧变对诺亚的业绩带来的影响。

最新财报的相关数字显示,承兴事件或强硬推进了诺亚对非标固收产品的出清,带来了诺亚代销产品组成的核心变化。

2019年第三季度内,诺亚不再提供单一交易对手的非标固收产品、代销产品规模缩水至130亿元(约合18亿美元),同比下跌了53.7%。其中固收及类固收产品(Credit Product)的占比从去年同期的81.4%降低到了11.7%,而包括标债基金、公募基金在内的公开市场产品(Public Securities Products)的占比则提升到了57.5%。

代销产品规模的缩水和产品结构的深刻变化,既是大资管时代给市场和财富管理行业带来的必然转变,也体现了这家独立财富管理龙头企业主动寻求底层驱动力换挡所做的努力。剔除非标类固收产品,诺亚平台其他类别产品募集量同比增长了119.0%。

“我本来对三季度还是比较悲观的,因为我们坚定地停止投放非标(固收)产品,一是产品(存量)规模比较大。诺亚去年同期非标固收类业务的规模是228亿,今年二季度是98亿元。二是担心理财师和客户能否接受”。诺亚财富创始人、董事局主席兼CEO汪静波近期接受《巴伦》中国采访时表示,“三季度是诺亚转型的试金石,业绩表现超出我的预期,这可能意味着我们经受住了考验”。

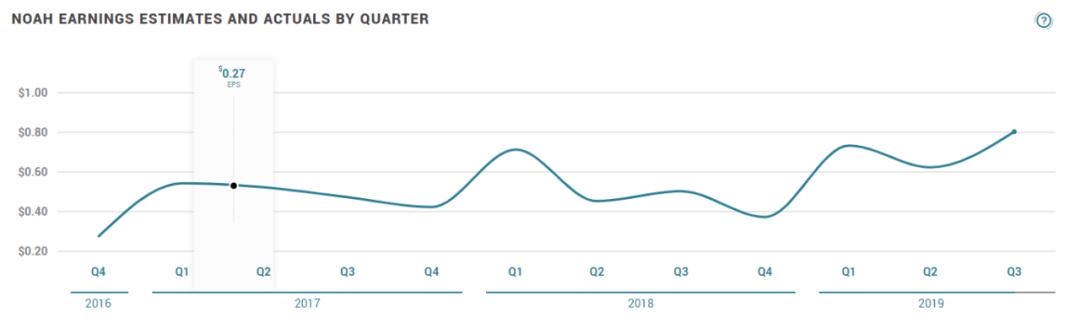

财报还显示,归属普通股股东的净利润为1.92亿元(约合2680万美元),同比下降7.8%;非GAPP下(不计入股权奖励支出等项目),归属普通股股东的净利润为3.54亿元(约合4950万美元),同比增长23.7 %,环比增长34.3%。由此推算出的非GAPP下每股美国存托股份(ADS)的稀释性基本收益(Diluted EPS)为5.73元(0.8美元)。

诺亚财富近4个季度的净收入、净利润和净利润率变化。黑色柱为净收入,蓝色柱为净利润,红线为净利润率。(图片来源:彭博)

诺亚财富近12个季度份EPS走势,基本呈现上涨趋势。(图片来源:MarketBeat.com)

“对我而言,三季度我是满意的,这个季度完全去掉了泡沫,是真正健康、没有任何诱惑的(业绩)”,汪静波说。

加速转型,单一非标一刀切

以诺亚为代表,财富管理机构在中国真正登上历史舞台不过十余年的时间,但却经历了井喷式的发展。这一方面得益于中国经过几十年高速增长后民间财富的积累,“资金端”非常充沛。另一方面,金融监管的放松令资管行业进入群雄逐鹿的局面,市场上“资产端”也变得非常丰富。

特别过去近十年,“报价式”的非标固收类产品主导市场,迎合了中国投资者的理财偏好。而第三方财富管理机构正是非标债的主力渠道。

2015年以来,中国经济转型“新常态”。随着P2P行业风险的暴露,监管趋严。2017年,金融去杠杆进一步升级。2018年4月至10月间,资管新规和相关细则正式文件陆续全部出台。规定要求打破刚性兑付、打破期限错配、理财产品向净值化转型、去嵌套等。财富管理机构走到了大浪淘沙、考验“底色”的转折点。商业银行纷纷成立理财子公司,更加令第三方财富管理公司的危机感陡升。

在资管新规出台之前,诺亚也曾多次强调四个底线:不做资金池、不做期限错配、不使用高杠杆、不做刚性兑付。但迫于行业竞争和“成长欲望”,诺亚对非标固收资产也存在巨大的路径依赖。

在承兴事件的推动下,自三季度开始,诺亚明确了不做单一非标产品的原则,对存量非标类固收产品进行主动提前到期,逐步将存量降为零,同时全面停止非标固收类产品的发行,同时持续开发和投放标准化、净值型产品。

汪静波表示,诺亚早已动议改变过去十年以非标债为核心的增长模式,但囿于外部诸多诱惑和内部不同意见,此前未能决绝落实。承兴事件让“公司上下在很短的时间达成了共识,也就是不应该再继续投放满足伪需求的产品“。

她认为,非标类固定资产过去几年规模迅猛发展,促进了财富管理市场的迅速扩大。但现在回头来看,这是一种追求无波动收益率的伪需求。“中国非标资产的风险还远未出清,未来会是雷声滚滚”。

股价低谷,外资机构仍看好中国财富市场

尽管诺亚在三季度财报中提及,其季度内新增机构股东近40家,持股超过1%以上的机构股东持有/增持比率超过83%,但从资本市场的反应来看,诺亚股价仍未从低谷中走出来。截至2019年12月6日收盘,其股价28.95美元,较2019年年初跌幅超过30%。其同时市值为17.8亿美元,较2018年5月的40亿美元高峰,缩水超过一半。

诺亚2019年以来的股价走势,数据截至12月6日收盘(图片来源:谷歌)

专业投资机构对诺亚的前景展望相对更持平。

承兴事件之后,标普维持了对诺亚BBB-“投资级”的评级。中国境内同列BBB-评级的机构有民生银行、华夏银行、金风科技、龙湖集团、吉利汽车等。

三季报发布后,花旗集团对诺亚股票给予了“买入”评级,目标价为41.5美元。而中金公司则维持了“中性”评级。

中金公司分析师报告称,减少非标类短期信贷产品符合监管走向,有助于降低违约风险。然而,由于标准化信贷产品的投资回报率较低,且面临来自线上平台的竞争,诺亚交易额能否迎头赶上是关键。“我们相信诺亚财富管理仍处于周期底部,在产品转型、违约事件以及宏观经济放缓中艰难前行”。报告提示,美股市场下跌和监管政策的不确定性是诺亚面临的两大风险。

InvestorPlace.com的分析师Will Ashworth在《搭上中国财富东风的10只股票》一文中说,承兴事件没有改变他对诺亚股票投资价值的判断,“我仍然相信,这是在中国财富管理行业中掘金的绝佳机会”。

贝恩公司(Bain & Company)在《2019中国私人财富报告》报告里提到,中国个人可投资资产总规模在2019年底将首次突破200万亿大关,可投资资产在1000万以上的高净值人群数量将达到约220万人。财富管理行业仍然是个蓝海市场。

投资平台simplywall.st在一篇关于诺亚的文章中分析道:“从短期来看,市场是一台投票机。而从长期来看,它是一台称重机。因此,股价走势最终会跟随每股收益(EPS)。这意味着大多数成功的长期投资者都认为EPS增长率才是真正的积极信号。”而据其估算,诺亚当前股价比根据未来现金流估算出的股价公允价值低了41.7%。

对冲基金跟踪公司Symmetric.io的数据显示,三季度末,“一大批最优秀的基金涌入了金融股”,诺亚在其间受到了青睐。

文 |《巴伦》中国撰稿人康娟、张欣培

精彩评论