文章来源:本报告是2019年6月9日已发布的《传媒周报(2019年第23周)5G商用牌照落地,关注广电、云游戏主题机会,期待5G带来的未来浪潮级产业变革》 杨仁文 S1220514060006

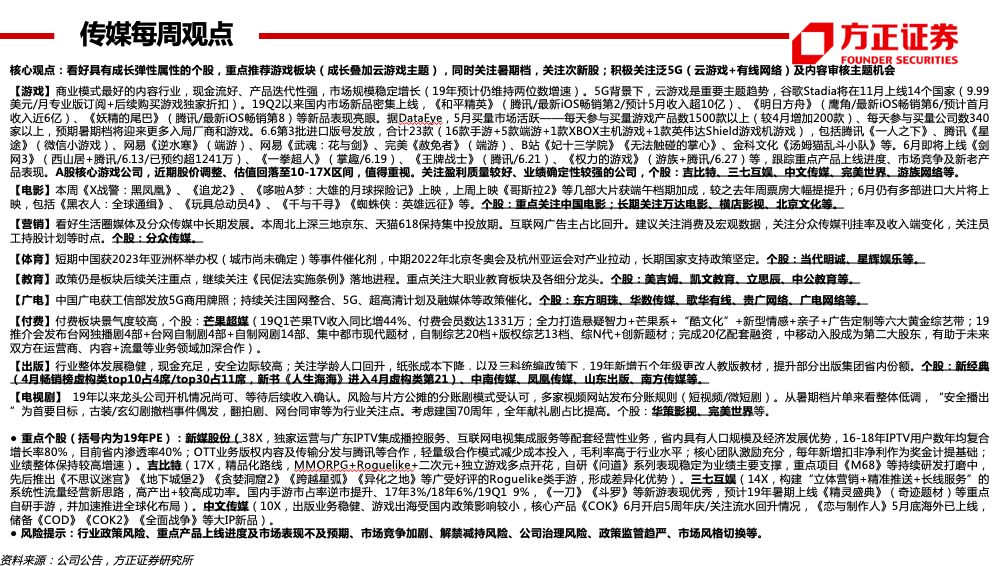

核心观点:

看好具有成长弹性属性的个股,重点推荐游戏板块(成长叠加云游戏主题),同时关注暑期档,关注次新股;积极关注泛5G(云游戏+有线网络)及内容审核主题机会

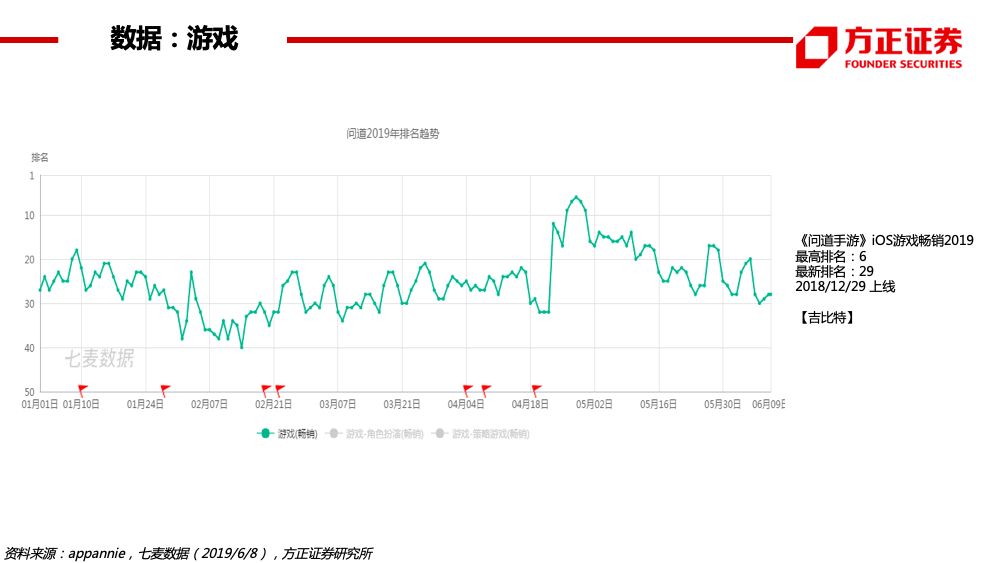

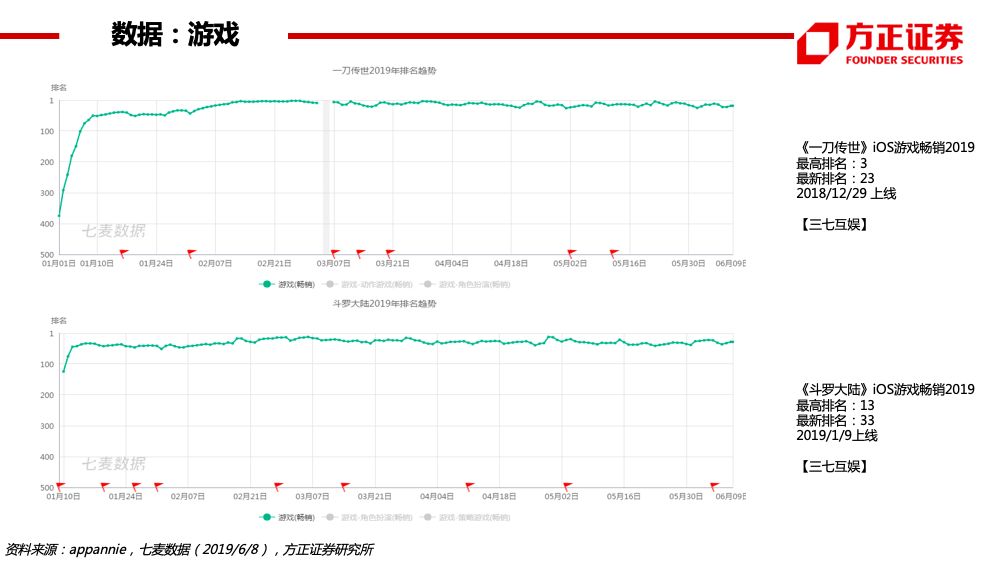

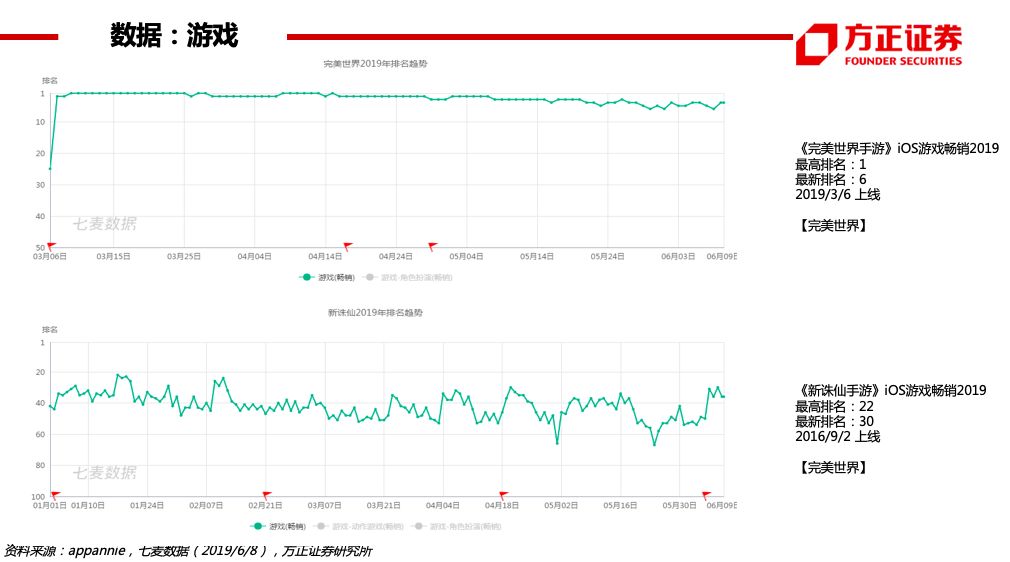

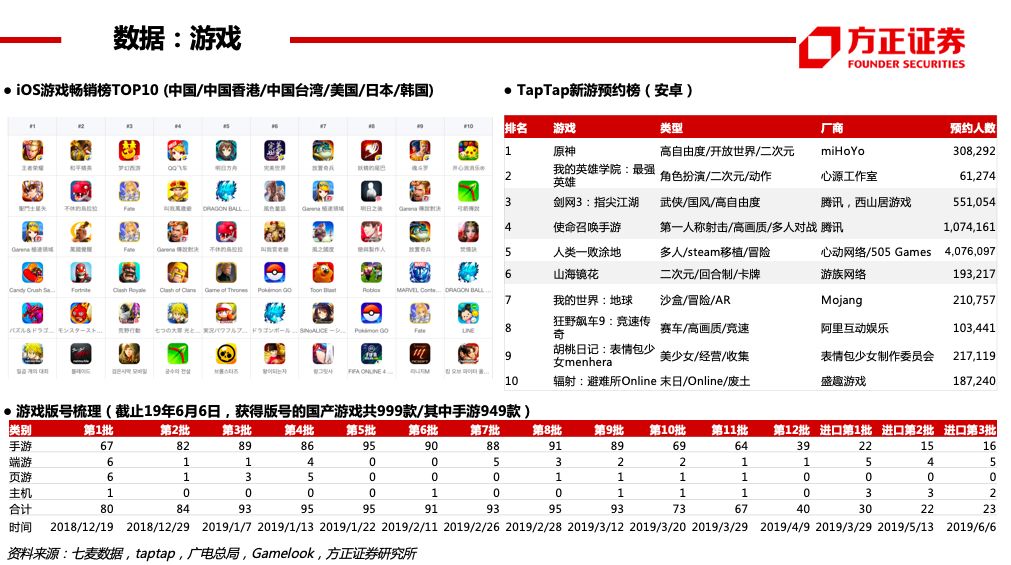

【游戏】商业模式最好的内容行业,现金流好、产品迭代性强,市场规模稳定增长(19年预计仍维持两位数增速)。5G背景下,云游戏是重要主题趋势,谷歌Stadia将在11月上线14个国家(9.99美元/月专业版订阅+后续购买游戏独家折扣)。19Q2以来国内市场新品密集上线,《和平精英》(腾讯/最新iOS畅销第2/预计5月收入超10亿)、《明日方舟》(鹰角/最新iOS畅销第6/预计首月收入近6亿)、《妖精的尾巴》(腾讯/最新iOS畅销第8)等新品表现亮眼。据DataEye,5月买量市场活跃——每天参与买量游戏产品数1500款以上(较4月增加200款)、每天参与买量公司数340家以上,预期暑期档将迎来更多入局厂商和游戏。6.6第3批进口版号发放,合计23款(16款手游+5款端游+1款XBOX主机游戏+1款英伟达Shield游戏机游戏),包括腾讯《一人之下》、腾讯《星途》(微信小游戏)、网易《逆水寒》(端游)、网易《武魂:花与剑》、完美《赦免者》(端游)、B站《妃十三学院》《无法触碰的掌心》、金科文化《汤姆猫乱斗小队》等。6月即将上线《剑网3》(西山居+腾讯/6.13/已预约超1241万)、《一拳超人》(掌趣/6.19)、《王牌战士》(腾讯/6.21)、《权力的游戏》(游族+腾讯/6.27)等,跟踪重点产品上线进度、市场竞争及新老产品表现。A股核心游戏公司,近期股价调整、估值回落至10-17X区间,值得重视。关注盈利质量较好、业绩确定性较强的公司,个股:吉比特、三七互娱、中文传媒、完美世界、游族网络等。

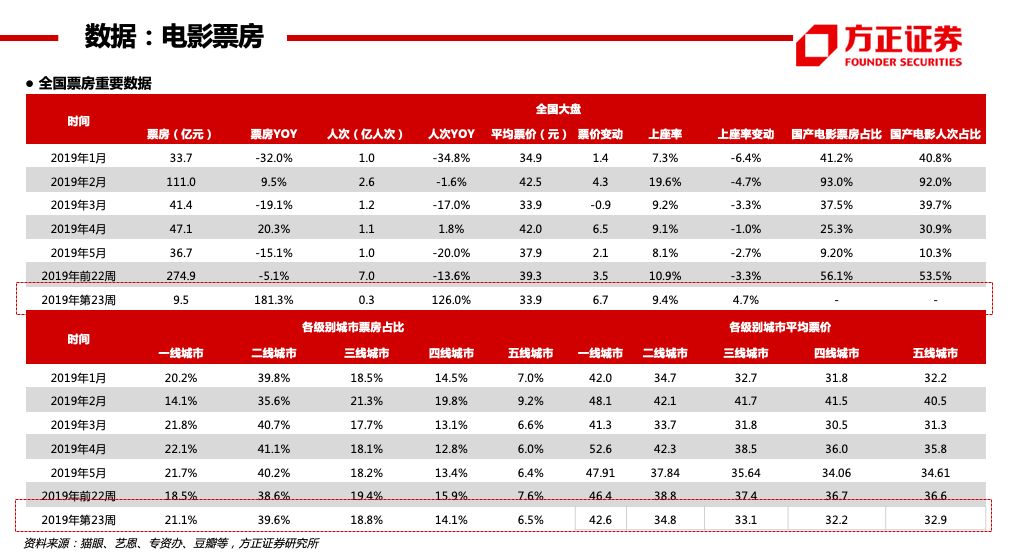

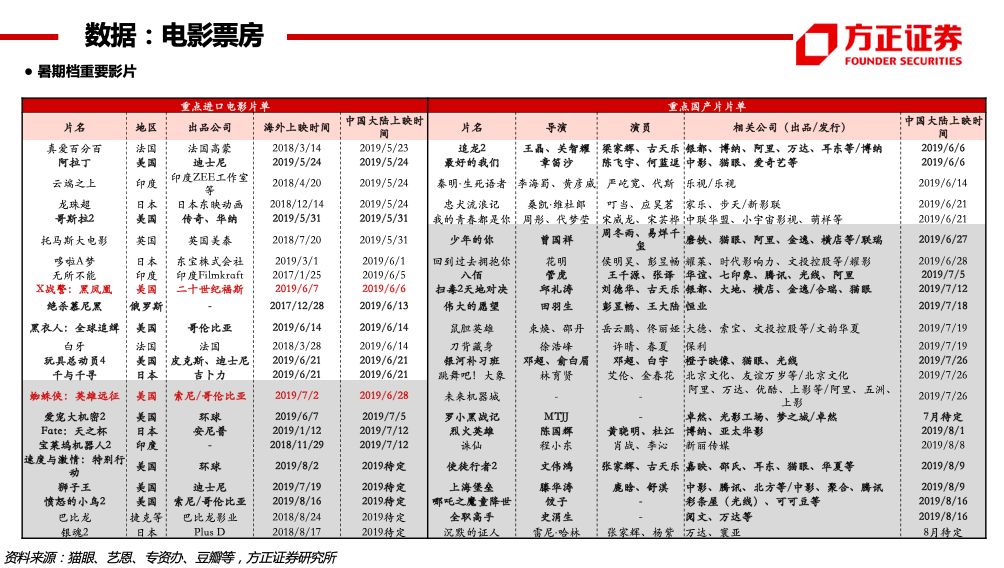

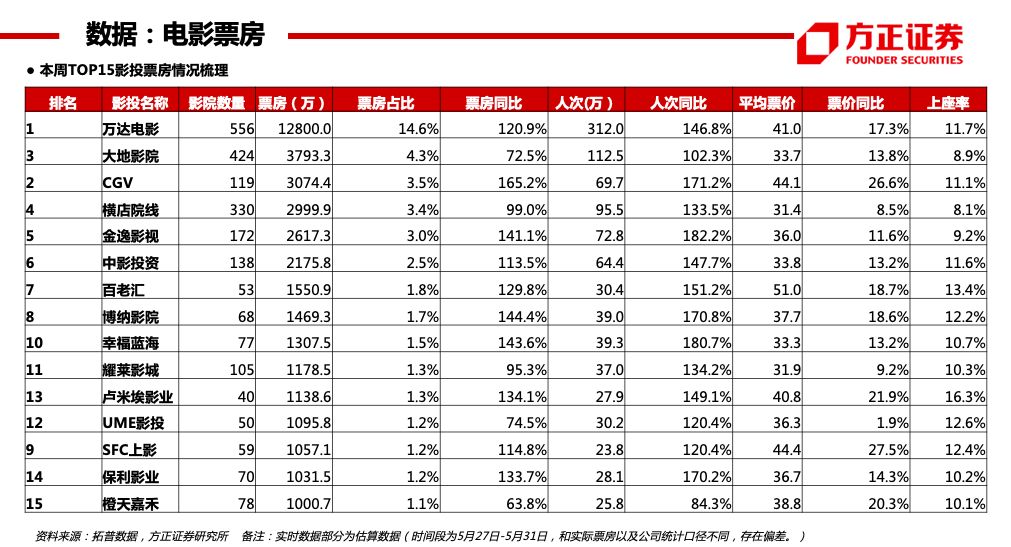

【电影】本周《X战警:黑凤凰》、《追龙2》、《哆啦A梦:大雄的月球探险记》上映,上周上映《哥斯拉2》等几部大片获端午档期加成,较之去年周票房大幅提提升;6月仍有多部进口大片将上映,包括《黑衣人:全球通缉》、《玩具总动员4》、《千与千寻》《蜘蛛侠:英雄远征》等。个股:重点关注中国电影;长期关注万达电影、横店影视、北京文化等。

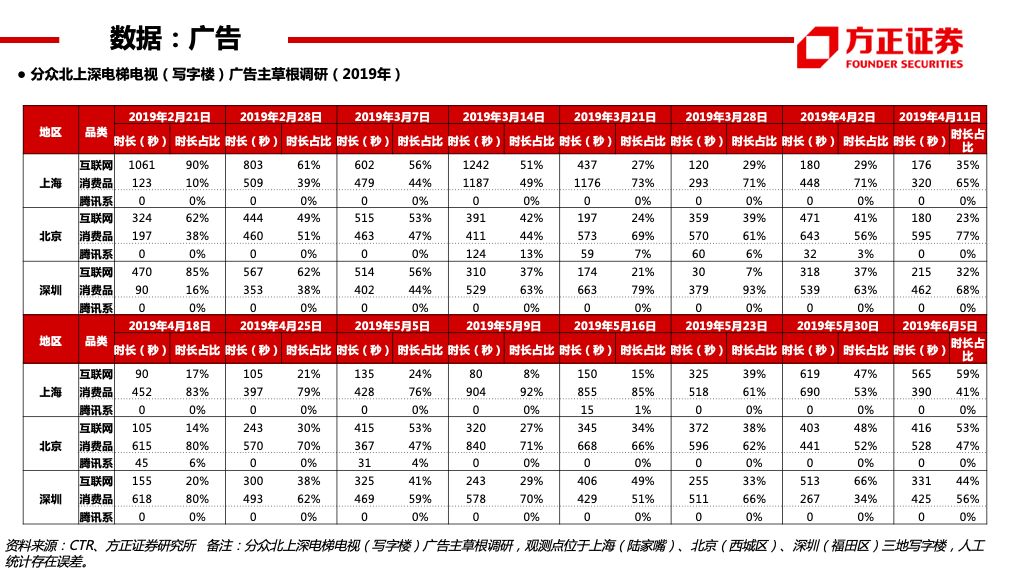

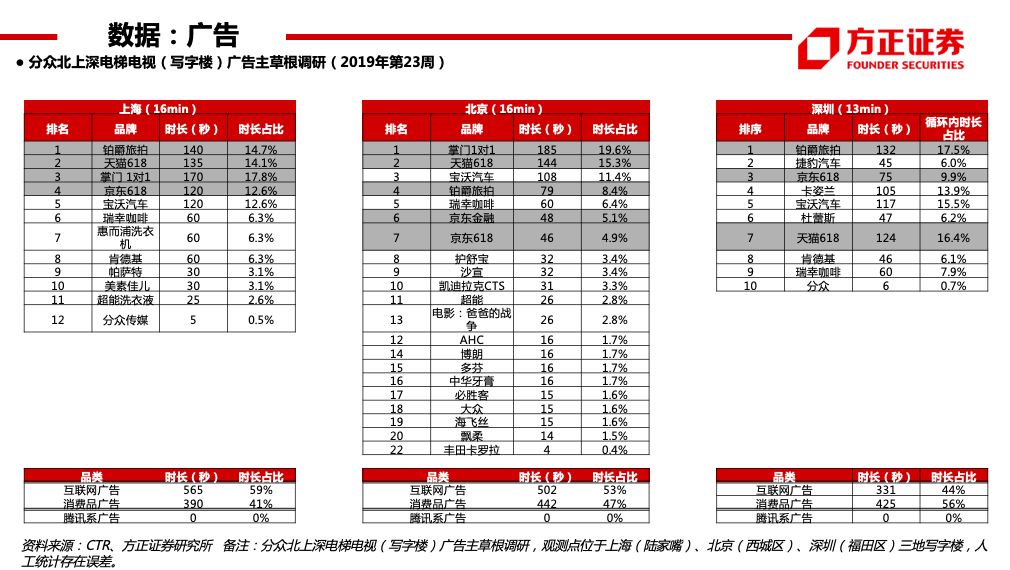

【营销】看好生活圈媒体及分众传媒中长期发展。本周北上深三地京东、天猫618保持集中投放期。互联网广告主占比回升。建议关注消费及宏观数据,关注分众传媒刊挂率及收入端变化,关注员工持股计划等时点。个股:分众传媒。

【体育】短期中国获2023年亚洲杯举办权(城市尚未确定)等事件催化剂,中期2022年北京冬奥会及杭州亚运会对产业拉动,长期国家支持政策坚定。个股:当代明诚、星辉娱乐等。

【教育】政策仍是板块后续关注重点,继续关注《民促法实施条例》落地进程。重点关注大职业教育板块及各细分龙头。个股:美吉姆、凯文教育、立思辰、中公教育等。

【广电】中国广电获工信部发放5G商用牌照;持续关注国网整合、5G、超高清计划及融媒体等政策催化。个股:东方明珠、华数传媒、歌华有线、贵广网络、广电网络等。

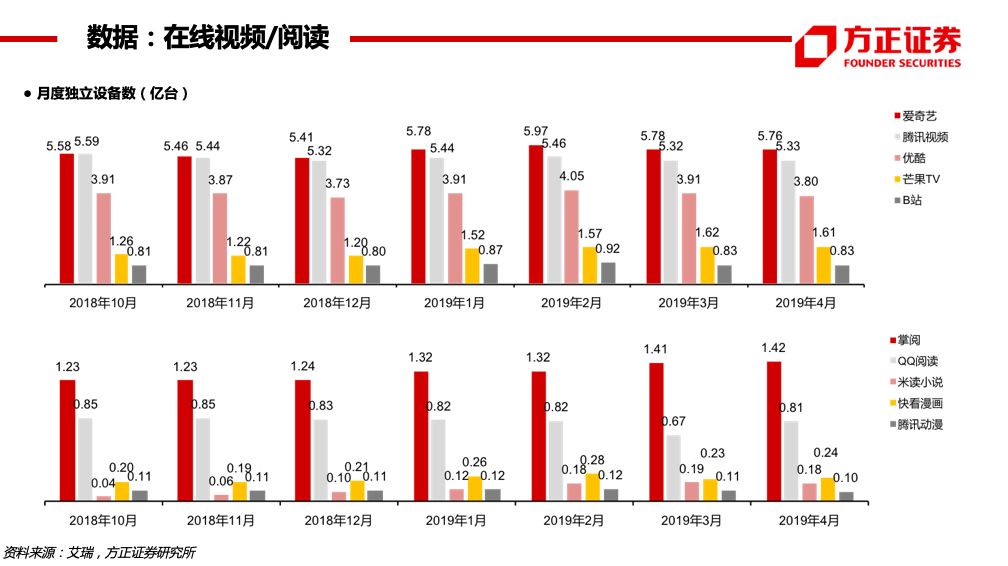

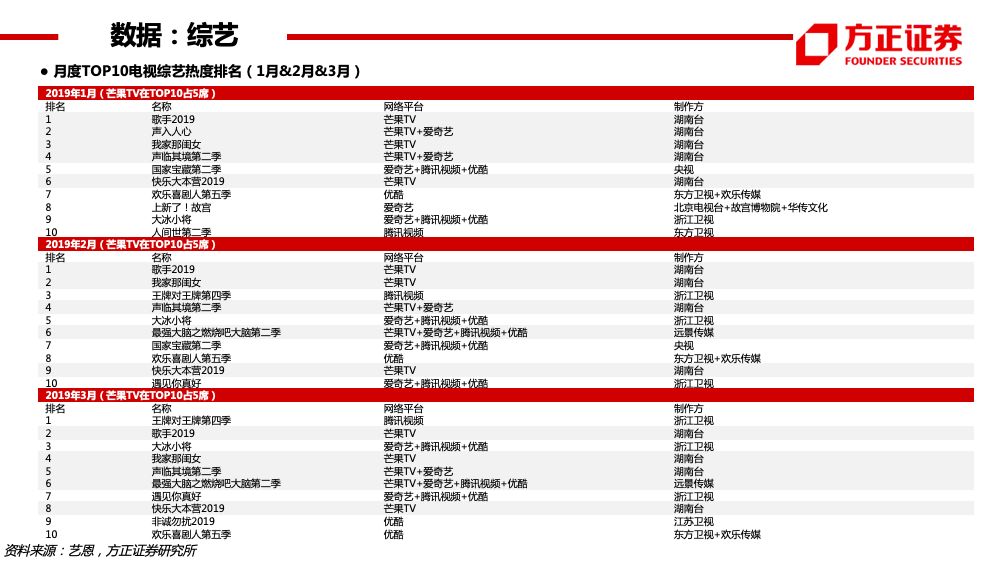

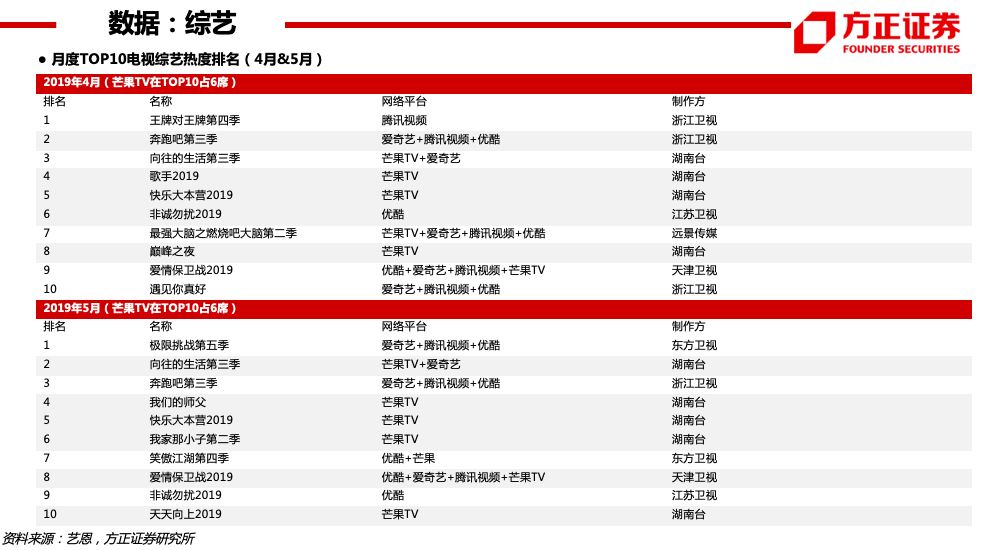

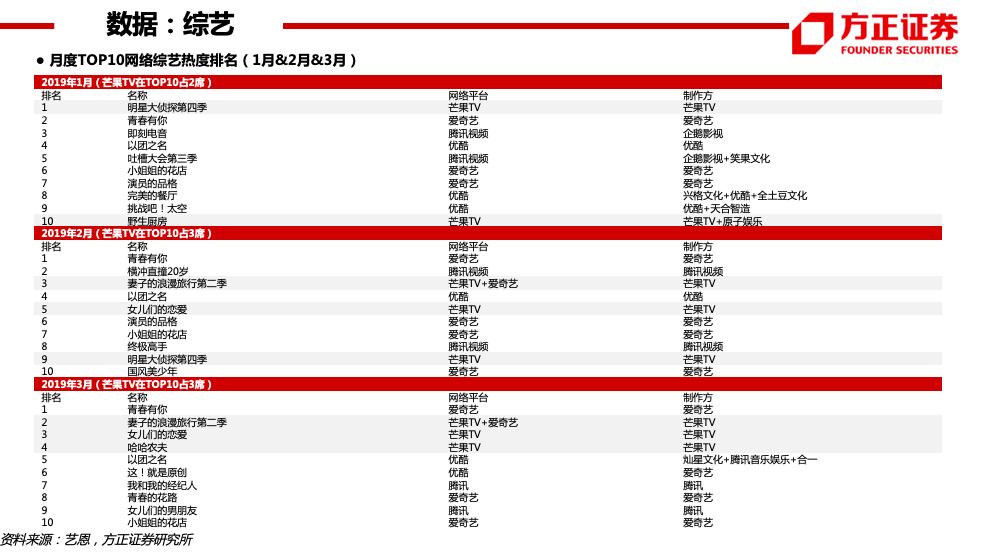

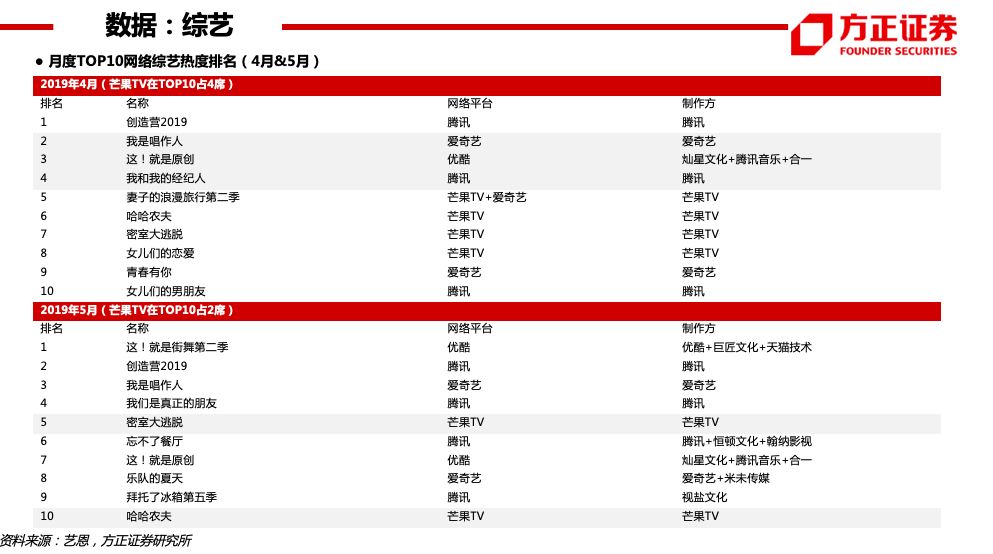

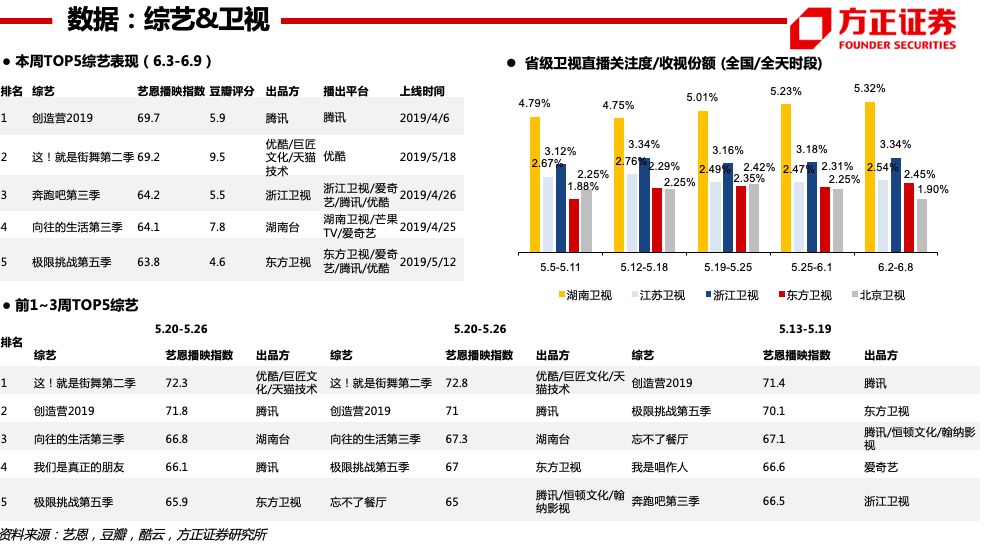

【付费】付费板块景气度较高,个股:芒果超媒(19Q1芒果TV收入同比增44%、付费会员数达1331万;全力打造悬疑智力+芒果系+“酷文化”+新型情感+亲子+广告定制等六大黄金综艺带;19推介会发布台网独播剧4部+台网自制剧4部+自制网剧14部、集中都市现代题材,自制综艺20档+版权综艺13档、综N代+创新题材;完成20亿配套融资,中移动入股成为第二大股东,有助于未来双方在运营商、内容+流量等业务领域加深合作)。

【出版】行业整体发展稳健,现金充足,安全边际较高;关注学龄人口回升,纸张成本下降,以及三科统编政策下,19年新增五个年级更改人教版教材,提升部分出版集团省内份额。个股:新经典(4月畅销榜虚构类top10占4席/top30占11席,新书《人生海海》进入4月虚构类第21)、中南传媒、凤凰传媒、山东出版、南方传媒等。

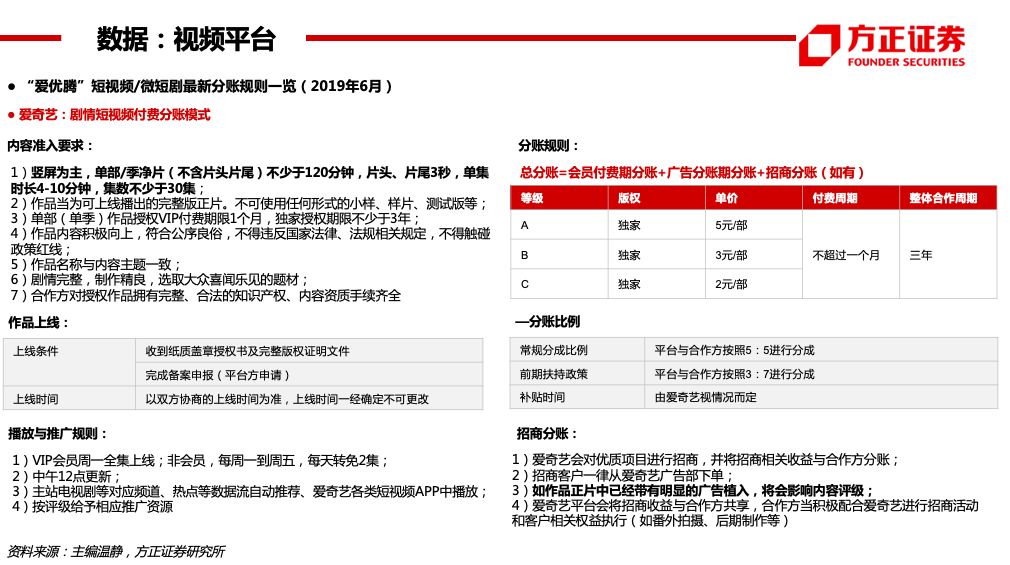

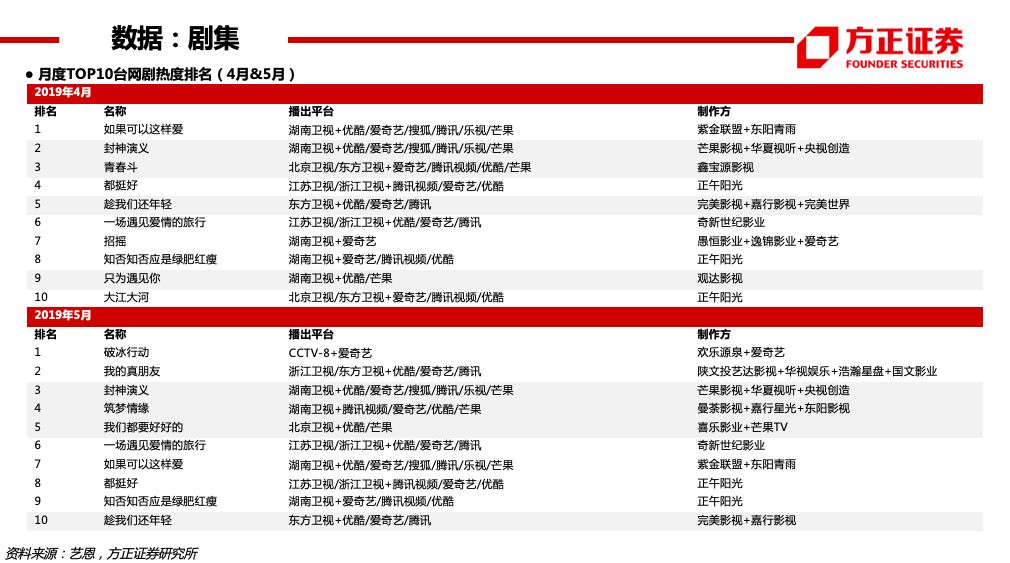

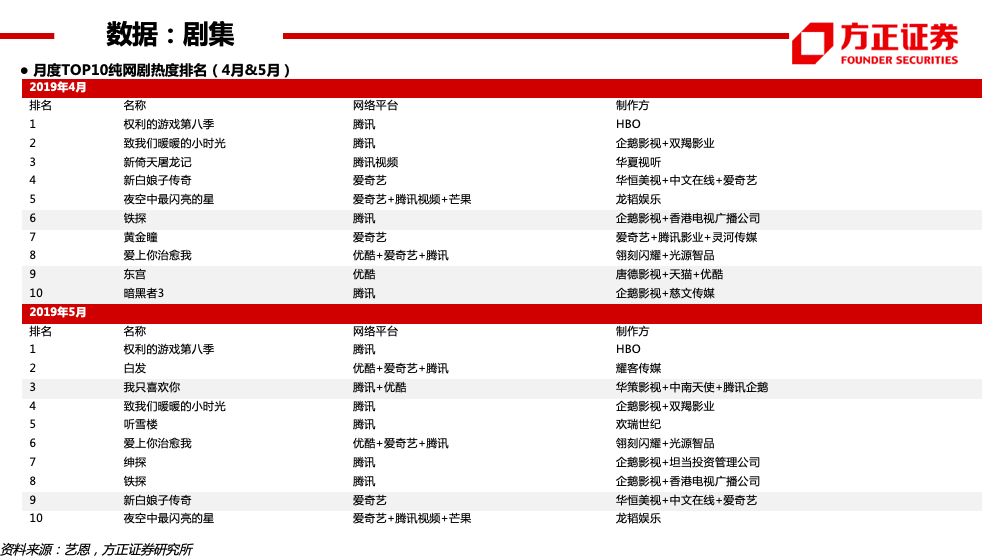

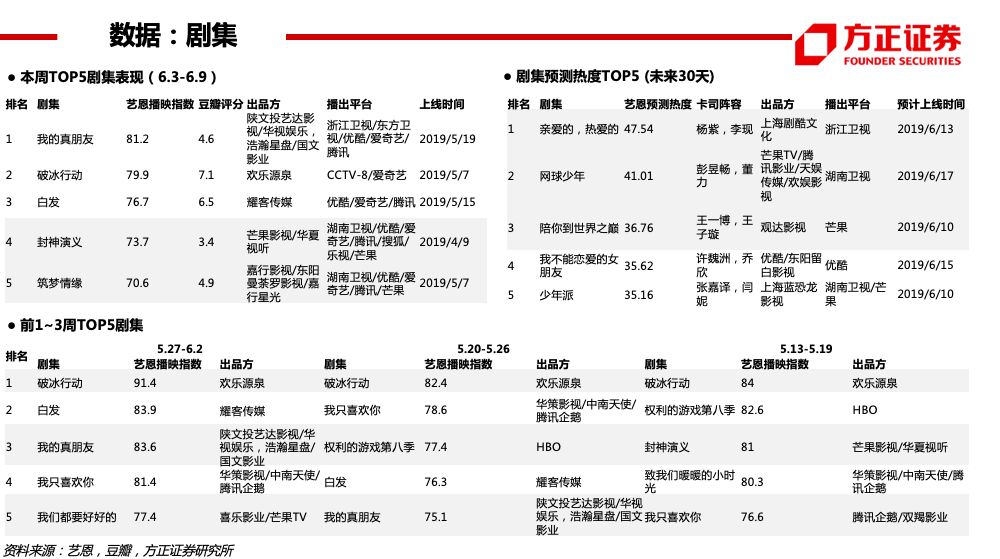

【电视剧】 19年以来龙头公司开机情况尚可、等待后续收入确认。风险与片方公摊的分账剧模式受认可,多家视频网站发布分账规则(短视频/微短剧)。从暑期档片单来看整体低调,“安全播出”为首要目标,古装/玄幻剧撤档事件偶发,翻拍剧、网台同审等为行业关注点。考虑建国70周年,全年献礼剧占比提高。个股:华策影视、完美世界等。

● 重点个股(括号内为19年PE):新媒股份(38X,独家运营与广东IPTV集成播控服务、互联网电视集成服务等配套经营性业务,省内具有人口规模及经济发展优势,16-18年IPTV用户数年均复合增长率80%,目前省内渗透率40%;OTT业务版权内容及传输分发与腾讯等合作,轻量级合作模式减少成本投入,毛利率高于行业水平;核心团队激励充分,每年新增扣非净利作为奖金计提基础;业绩整体保持较高增速)。吉比特(17X,精品化路线,MMORPG+Roguelike+二次元+独立游戏多点开花,自研《问道》系列表现稳定为业绩主要支撑,重点项目《M68》等持续研发打磨中,先后推出《不思议迷宫》《地下城堡2》《贪婪洞窟2》《跨越星弧》《异化之地》等广受好评的Roguelike类手游,形成差异化优势)。三七互娱(14X,构建“立体营销+精准推送+长线服务”的系统性流量经营新思路,高产出+较高成功率。国内手游市占率逆市提升、17年3%/18年6%/19Q1 9%,《一刀》《斗罗》等新游表现优秀,预计19年暑期上线《精灵盛典》(奇迹题材)等重点自研手游,并加速推进全球化布局)。中文传媒(10X,出版业务稳健、游戏出海受国内政策影响较小,核心产品《COK》6月开启5周年庆/关注流水回升情况,《恋与制作人》5月底海外已上线,储备《COD》《COK2》《全面战争》等大IP新品)。

● 风险提示:行业政策风险、重点产品上线进度及市场表现不及预期、市场竞争加剧、解禁减持风险、公司治理风险、政策监管趋严、市场风格切换等。

杨仁文,方正证券研究所所长、传媒与互联网首席&海外首席分析师

15/16/17年新财富最佳分析师第1/2/2名

15/16/17年IAMAC最受欢迎卖方分析师第2/1/1名

14/15/16/17年水晶球第1/2/2/1名(17年为公募类)

代表作:《超级巨头:定义行业,定义未来—全球6大科技巨头商业史》《文体教六部曲—IP·娱乐·游戏·体育·教育巨头商业史》《互联网视频分析框架—长视频·短视频·视频社群·直播(合计4卷)》《A股传媒龙头纪》

精彩评论