我们今天来复盘一下最近公布不错的财报,但是股价却下跌的几家公司,它们值不值得我们去关注,又提供给我们什么样的机会?

PLTR

一眨眼,整个大数据产业已经走过十多个年头。在这蓬勃发展的十年中,$Palantir Technologies Inc.(PLTR)$ 作为美国数据巨头始终是大家关注的公司,它主要针对美国政府和商业客户进行大数据分析。

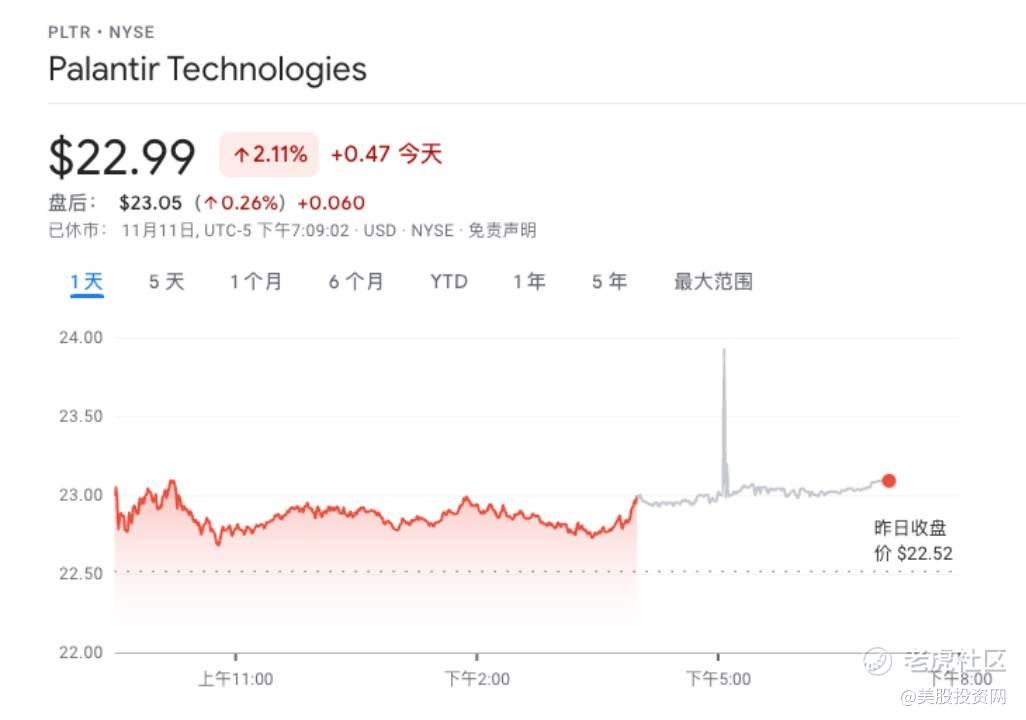

11月9日交出了一份还算不错的第三季度财报,并且还上调了营收和现金流预期,但是 华尔街市场并不满意。财报公布后,PLTR 盘前拉涨随后股价大跌累计下跌16.5%.

那为什么市场不喜欢PLTR第三季度业绩呢?原因有三个。

1) Palantir的营收增速减缓。

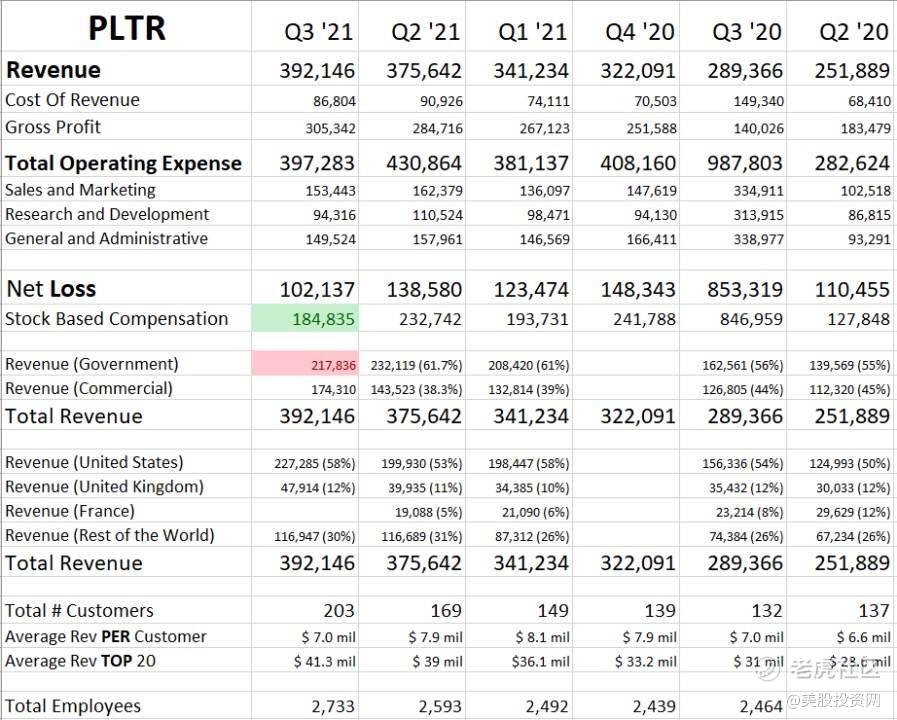

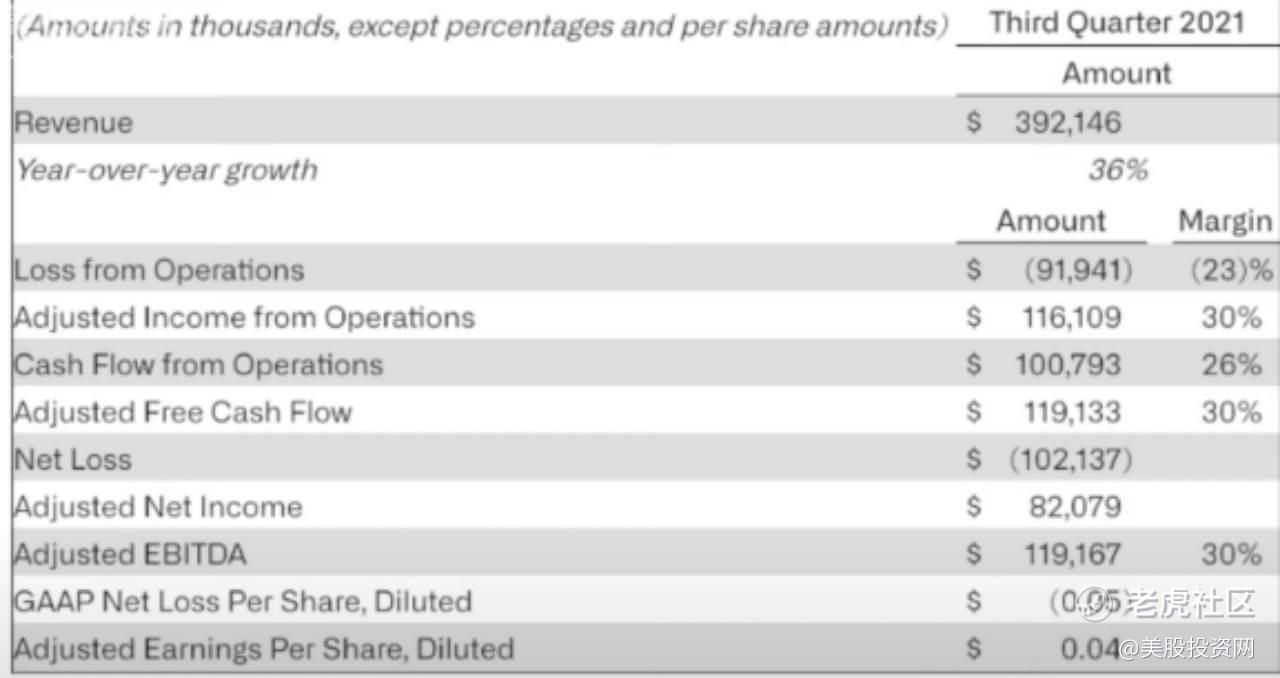

财报显示,该公司三季度总营收同比增长36%至3.92亿美元,高于市场普遍预期的3.85亿美元;净亏损1.02亿美元,上年同期为8.53亿美元。

我们要知道超过40%的增长将被认为非常好的,如果说PLTR(营收增长)能接近50%,那么将更有能力显示其显著优于当前的高估值。

但是令人失望的是收入增长从第二季度的49%下降到第三季度的36%,下降了1300个基点。因此实际营收仅增长了4.3%,若按全年计算,年增长率仅为18.1%。虽然年初至今增长44%,这个数字还算可以,但是第三季度的表现令人失望,因为管理层一直在描绘增长正在加速的蓝图。

2) Palantir Foundry增长持续低迷

Palantir的产品主要包括Palantir Gotham和Palantir Foundry。Palantir Foundry则是向企业客户提供自动化数据分析工具,但是其增长持续低迷。

商业业务营收同比增长37%达到1.74亿美元,环比增长900个基点,但是37%的总体数字不令人满意,因为管理层指望Palantir Foundry成为其最大的增长驱动力。此外美国地区商业营收则同比增长103%,比第二季度90%的年增长率有所加提高,但Foundry平台的国际使用率仍然非常低。

虽然PLTR本季度添加了34位新客户,商业客户数量环比增加了46%,并且在此过程中完成了 54 笔至少 100 万美元的交易(其中 18 笔至少为 1000 万美元),但是商业业务增长对总体结果构成压力。

商业业务增长数字并不令人满意,以至于该公司甚至没有在幻灯片或财报电话会议中突出显示。如果 PLTR 能够将其商业业务数字提高到与公司整体增长数字相当的水平,再借助于美国业务的增长势头,它的Palantir Foundry业务应该会出现爆炸式增长。

3) 持续严重的经营亏损

鉴于 PLTR 的资产负债表状况非常强劲以至于我们真的一点也不关心管理层大量提及调整后的自由现金流数字。我们真正想看到的是,面对巨额的股票薪酬,他们在盈利方面的是否能够取得有意义的进展。

Palantir在第三季度的自由现金流为1.19亿美元,自由现金流利润率高达30%,而二季度这一数字仅为13%。调整后的营业收入为1.16亿美元,调整后的营业利润率为30%。该公司还公布了其他盈利指标,如调整后的毛利率同比增长81%至82%,贡献率同比增长56%至57%。

然而,如果将基于股票的薪酬计算在内,实际盈利能力再显疲态。尽管该公司吹嘘其调整后运营收入超过1.16亿美元,但基于股票的薪酬和相关支出总计高达2.08亿美元,导致运营总亏损9200万美元。

虽然这是该公司自2020年第一季度以来的最低运营亏损,但这似乎在一定程度上反映持续的亏损只是时间问题。

风险

需要注意的风险是Palantir在高管薪酬上花费过大,;此外,发行新股作为经理人薪酬方案的一部分,会稀释股东及其未来利润的份额,自2020年末以来,Palantir的股份已然增加了11%,并且可能会继续增加。

除了股权稀释,营收和自由现金流增长放缓同样是Palantir可能面临的风险之一。如果该公司无法实现每年30%的营收增长,其股价可能会承压。

鉴于营收和自由现金流强劲的增长势头,Palantir在公布财报后的股价下跌实则可能为投资者提供了绝佳的买入机会。尽管该股并不便宜,但市场明显低估了该公司的增长前景。我们认为任何低于27美元的价格对于长期投资者来说还是值得买入的。

Unity

元宇宙实力干将$Unity Software Inc.(U)$ ,近日斥资16.25亿美元收购了《阿凡达》、《复联4》背后的视觉特效公司Weta Digital。U是一家交互式实时 3D(RT3D)内容创作和运营平台。

本次收购是为了将 Weta Digital 的独家视觉特效(VFX)工具集成到Unity平台,为实现新一代3D创意内容和塑造元宇宙的未来提供帮助。

要建立元宇宙,打造数字人类化身是最重要的核心难点之一。但是,或许你无法想象,数字化身的逼真度目前已经可以无限逼近人类。

下面这位 真人小姐姐便是由 Unity 用时2个月打造。她会嘟嘴卖萌,也会紧皱眉头生气。

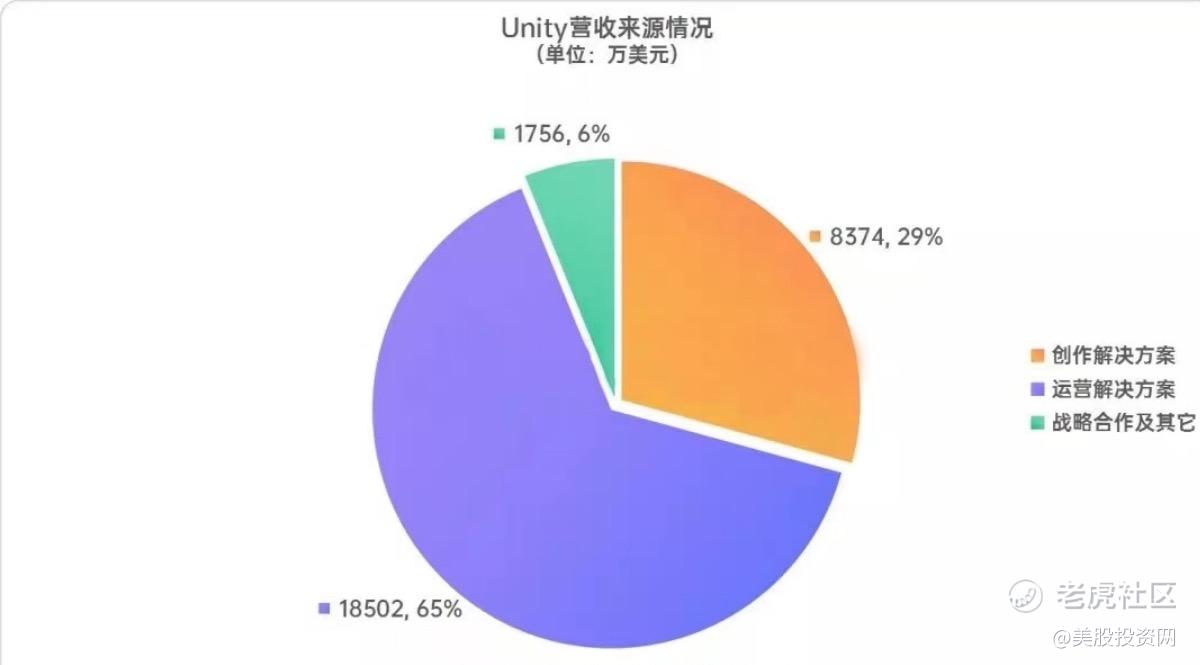

在近日的Q3财报中,Unity本季度收入为2.863亿美元,同比2020年 第三季度增长了43%,Unity赚钱有两种方式,一是创作解决方案,二是运营解决方案。它们的形式分别是 提供创作和开发平台给开发者,盈利模式为付费订阅;帮助开发者给游戏内容变现,盈利模式为利润抽成和基于使用的服务费。这两者占据营收近95%。

图中我们可以看到,Unity增长的核心要素只有三个,整体游戏市场扩大使得新的开发需求增加,老用户续订和追加服务,以及涨价。Unity近期并没有大范围提价,游戏市场的持续发展扩大了客群和单客收入是主要推动力。

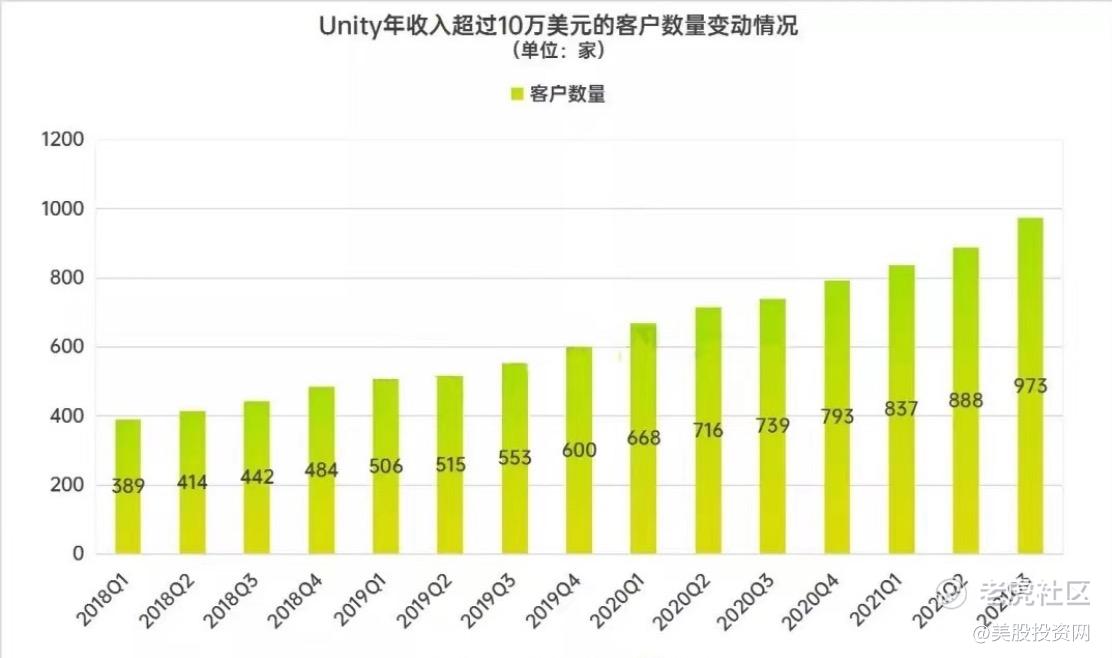

客群方面也有不错的进展,在过去12个月里,共有973 家Unity引擎客户收入超过10万美元。Unity只针对达到一定体量的客户收费(或称大客户),因此这部分客户数量是预测续订、追加等收入来源的基本指标——当然也包括新加入Unity生态的客户。

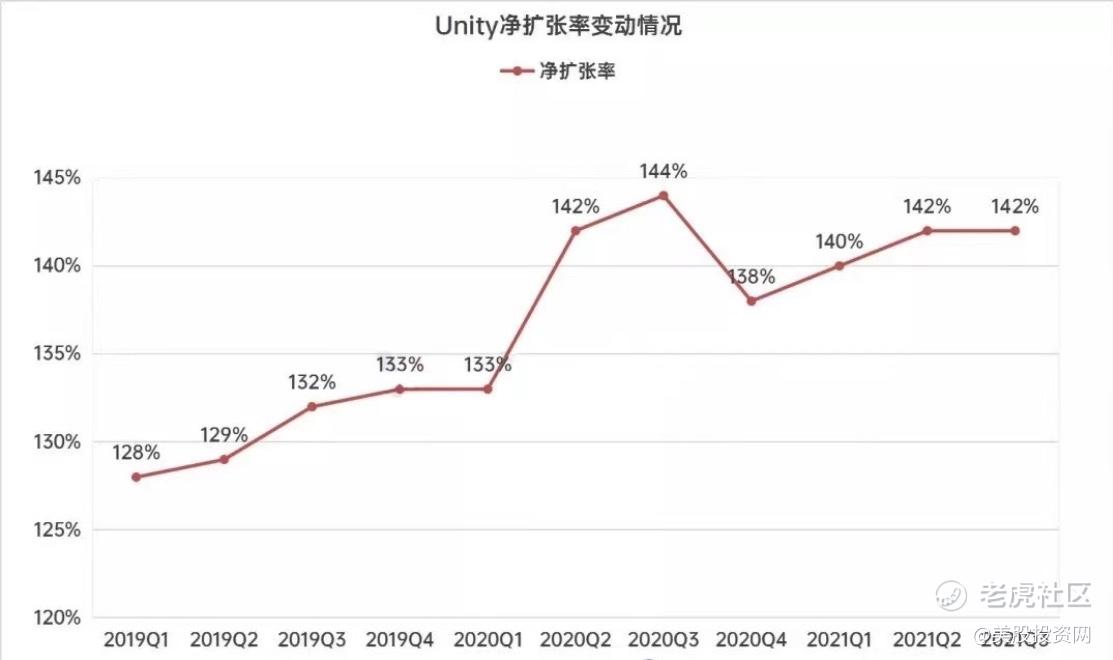

这里还需要看到 净扩张率的表现,它反应Unity的客户运营能力,指标数据来源于同一批客户在过去12个月里的花费。截至2021年9月30日,以美元为基础的净增长率为142%,也就是说 这一批客户较他们去年同期的花费增加了42%,与去年同期净增长数据144%基本持平。客户花费增加 来源于续订和追加服务,表明对Unity给予了更多认可,这是个好现象。

把时间线拉长,可以观察到Unity的客户增量。由于大型厂商已经与Unity建立了稳定的合作,增量证明了Unity吸引新厂商和新开发者的能力,而它们既是游戏市场的重要增量,也是完善Unity生态的推手。目前,Unity平台月活跃用户超过34亿。

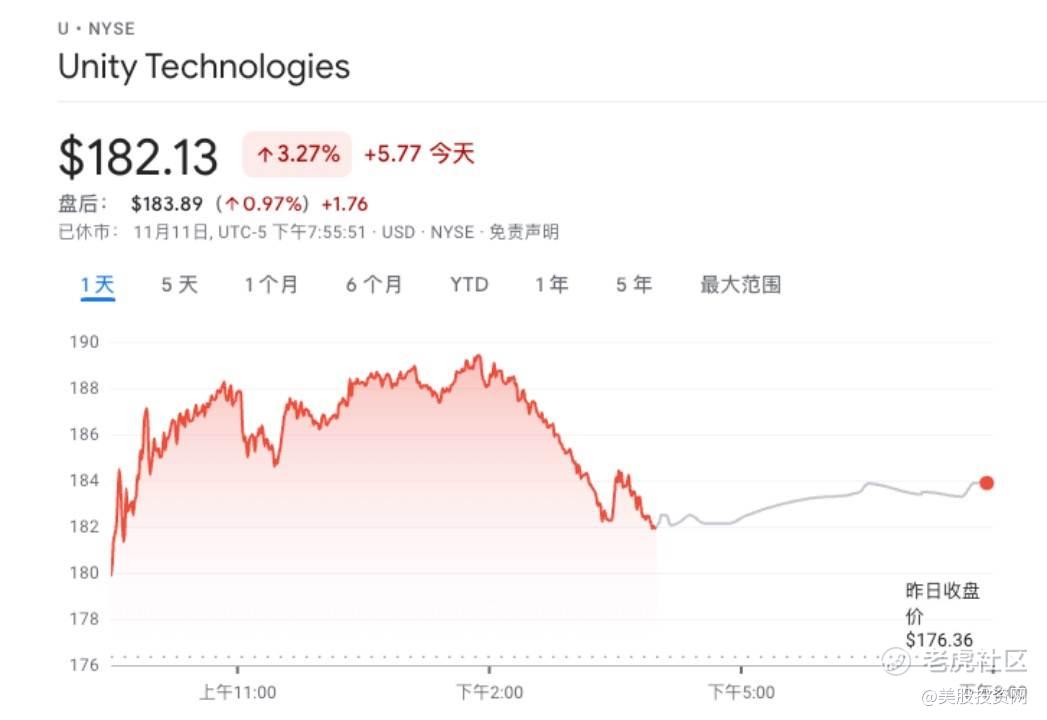

作为二线股的U,元宇宙也许能为它带来新的增长动力。它最怕就是杀估值,挤泡沫的市场行情,股价自今年五月上旬达到低点76美元以来,一路上行。当前价格已经突破前期高点174.94美元,现在最高189.59美元,均线多头排列,近期股价连续三天上涨,但是k线都留下了较长的影线,我们等价格回调到150美元附近再考虑进场.

DIS

迪士尼,11月10日盘后在第四季度财报电话会议上,$迪士尼(DIS)$ 首席执行官鲍勃·查佩克首次向股东提出了元宇宙的想法。他指出,迪士尼是一家较早采用科技来增强娱乐体验的集团,这家娱乐集团正准备通过飞跃性技术进入科幻作家最初想象的虚拟现实世界(元宇宙)。

自从Meta首席执行官马克·扎克伯格宣布他的公司未来将致力于构建一个元宇宙以来,其他大公司,包括游戏制造商Roblox 和Epic Games,以及软件巨头微软,都在开发自己的元宇宙。

查佩克表示,进入这个新的数字前沿 与迪士尼 坚持科创应用的传统相一致,这一传统可以追溯到1928年的《蒸汽船威利》——第一部以同步声音为特色的卡通片。

迪士尼想要更紧密地连接物理世界和数字世界,并允 我们在迪士尼元宇宙中 **限地讲故事,这样可以让我们的消费者无论身在何处,都能体验迪士尼提供的一切。

我们要知道迪士尼拥有庞大的IP和粉丝数量以及先进的技术和理念,所以迪士尼的元宇宙未来必将庞大而有趣。

而事实上这并不是迪士尼首次展现出来的元宇宙雄心。2020年,迪士尼的前数字执行副总裁蒂拉克·曼达迪(Tilak Mandadi)在曾领英上写道,要创建一个主题公园元宇宙,也就是通过可穿戴设备、智能手机和数字接入点使“物理和数字世界融合”。但即便如此,在尝试过程中却没有获得令人满意的结局。

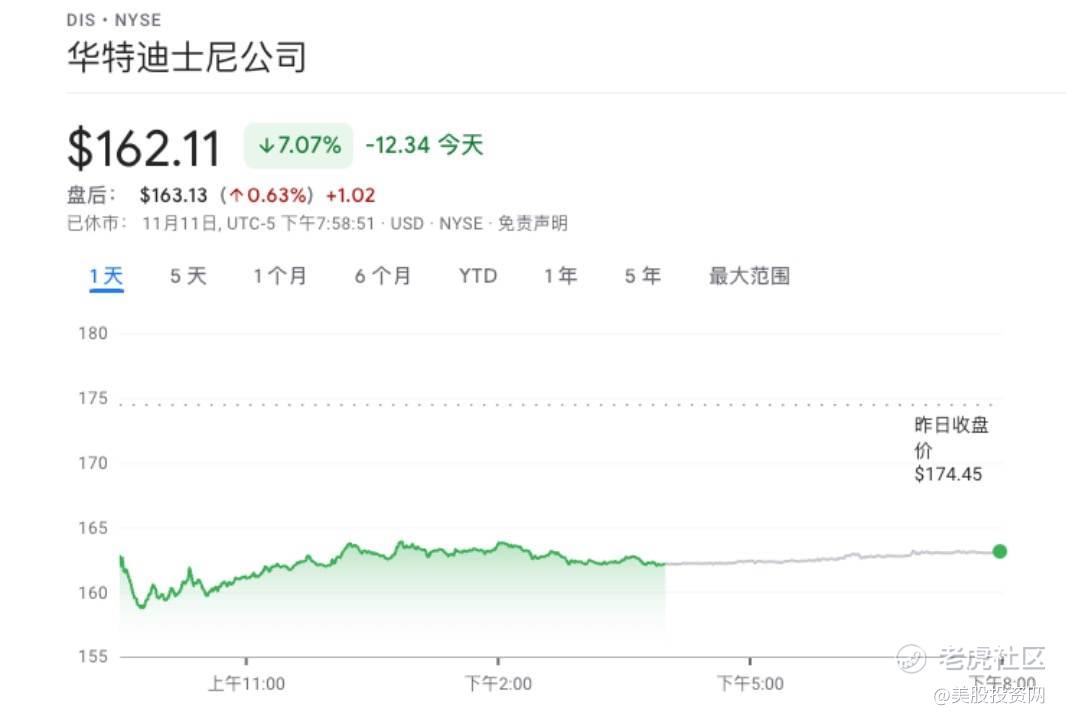

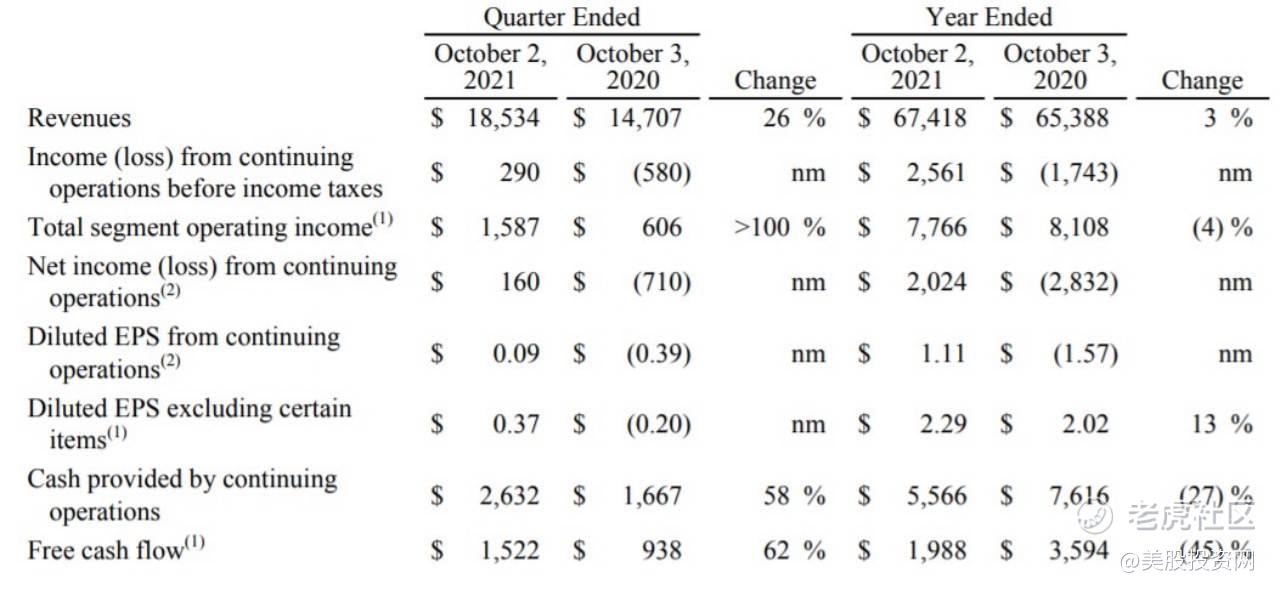

虽然迪士尼进军元宇宙野心勃勃但是第四季度营收不及预期,2021财年第四季度,迪士尼营收185.34亿美元,同比增长26%,略低于市场预期的187.92亿美元;净利润1.59亿美元,远低于市场预期的4.82亿美元。

今年迪士尼媒体和娱乐业务都受到疫情的影响。尤其是迪士尼乐园、体验和产品业务,运营能力降低或关闭运营导致其收入损失严重。与2020财年相比,迪士尼媒体和娱乐业务受益于体育赛事直播复苏而带来的更高广告收入。

查佩克在财报公布后的电话会议上重申了迪士尼的目标,到2024年达到2.3亿至2.6亿迪士尼用户。

受第四季度营收不及预期影响,迪士尼股价大幅下挫,我们发现价格来到了上年12月10日的缺口处,我们需要密切关注在此位置的股价表现,如果能够在这里形成坚实的底部,则是不错的入场机会。

精彩评论