国内半导体行业的估值一直比美国高,头部稍微有点硬核技术的公司基本都是百倍估值起步,但晶圆厂却只有40倍。

是晶圆厂的技术不够高?当然不是,一个芯片的制造过程中,光刻环节是制造流程中投资金额最大、技术最难的环节。

内地厂家估值一直不高的原因是晶圆制造无法做到完全自主可控,因为上游的光刻机要依赖ASML。

除了光刻机,还有蚀刻、清洗设备、硅片材料等多个上游的材料和设备均依赖美日韩技术。

要想生产出一颗手机芯片,就需要技术比较前沿的EUV光刻机,这种机器全球只有ASML一家公司有。

美国以EUV含有美国技术为由,一直在管控销售,所以内地厂家一直买不到EUV光刻机,也就无法生产7纳米以下的芯片。

中芯国际目前是内地技术最好的厂家,已经可以量产14纳米工艺,但因HW被禁,14纳米的收入一直在下滑。

高端芯片的临界点就是14纳米,14纳米以上的7纳米、5纳米,这些都是手机中应用到的高端芯片,14纳米以上的40、55、90等基本都是智能家居、物联网和汽车类。

01

中芯国际季度报

中芯国际1-9月份营业收入253.71亿元,同比增长21.98%;归母净利润73.18亿元,同比增长137.59%,毛利率27.94%。

数据来源:IFind

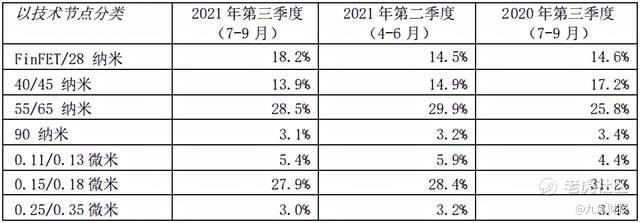

收入结构上,占比最高的是55/65以及0.15/0.18,三季度已经看不到14纳米的收入了,14纳米之前主要做的是HW麒麟710的订单。

三季度业绩暴涨的原因主要有两方面:一是全球晶圆产能爆满,代工费用涨价,中芯三季度产能利用率100.3%,去年同期为97.8%;另一方面是资本支出减少了54.9%,上年同期资本支出155.02亿元,今年支出为69.88亿元。

四季度业绩指引,季度收入环比增长11%至13%,对应四季度预期营收为103.01亿元,全年收入356.73亿元,同比增长30%。

公司预计明年的市场景气度依然向好,公司供不应求的局面应该会持续到明年全年。

万物互联的大数据时代,人工智能、汽车、物联网等行业兴起,催生的增量空间是比较确定的。

02

华虹半导体季报

华虹半导体1-9月份营业收入11.02亿美元,同比增长61.84%;归母净利润1.28亿美元,同比增长129.16%。

净利润增速过高,一方面是因为效益很好,另一方面也是因为去年12英寸晶圆厂计提折旧导致基数低。

整体的效益是越来越好,三季度销售收入4.52亿美元,同比增长78.5%,环比增长30.4%。

收入结构上,占比最高的是0.35μm,主要是下游汽车相关芯片需求暴增,通用MOSFET、IGBT,及其他电源管理产品等。

55nm和65nm的收入暴增,主要是CIS、NOR flash需求量暴增,基本都是汽车行业的需求带动。

CIS下游最大的两个应用场景就是手机镜头和汽车镜头,相关的厂商有韦尔、索尼和三星。

公司预计四季度收入约4.9亿美元,预期全年收入为15.9亿美元,增速超过60%。

华虹目前港股上市,估值40倍左右。

03

华润微季报

华润微1-9月份营业收入69.28亿元,同比增长41.7%;归母净利润16.84亿元,同比增长145.2%。

公司毛利率35.42%是三家晶圆厂中最高的一家,因为公司是ODM厂商,除了代工还有设计。

三季度单季度营业收入增速35.44%,扣非净利润增速110.36%,赚钱能力比另外两家厂更强。

晶圆行业是这样的,追求更高的制程更好的技术,就要不断地投入更多的研发以及建设厂房,这都是资本支出,会影响公司的利润表。

反而是那些不追求高端制程的,碰上好的年头就可以躺着赚一波,华润微目前的技术工艺还停留在μm时代。

低端不代表不赚钱,因为头部厂商基本都在淘汰低端产能发展高端,碰上这个万物互联的大时代,低端的产能反而更紧缺。

并不是所有的设备都需要7纳米,汽车、物联网很多芯片μm已经足够了,所以华润微算是赶上了好的年头。

对于晶圆制造领域来说,台积电是这个行业的标杆,毛利率超过50%,14纳米以上的工艺,基本毛利率都在20%-30%,所以国际资本一般都去抱团台积电了。

对于14纳米以上的工艺厂商来说,要发展其实有很多不确定性因素(主要是灯塔国制造的),这是限制估值的主要原因。$华虹半导体(01347)$ $中芯国际(00981)$

精彩评论