华住、首旅等老牌加速拓店,亚朵、君亭等新秀搅动一江春水。近年来,把握中高端市场确定性机会的声音,频频在酒店行业响起。

知名第三方行业研究机构弗若斯特沙利文明确表示,2021-2025年,中高端连锁酒店将成为整个酒店行业规模增速最快的细分市场。

事实果真如此吗?炫氪(greatvideoxuanke)详细翻阅了中高端酒店市场公开资料,并结合几大头部玩家的最新数据,希望能够从定量的维度真实展现出,后疫情时代中国中高端酒店行业的市场格局及可能的未来发展趋势。

为了方便大家阅读,我们把结论放在最前面:

- 中高端酒店在疫情冲击之下展现出了强劲复苏能力,聚焦中高端酒店赛道的亚朵的业务恢复程度高于兼顾经济型、中端、中高端等多种类型的华住、锦江、首旅,加码中高端成为酒店行业一大趋势;

- 消费升级叠加后疫情时代消费心理作用下,中高端酒店市场认可度持续走高。从需求端来看,我国中高端酒店行业仍处于上探阶段,市场空间有望持续扩容;

- 中高端酒店行业亚朵目前市场占有率第一,华住、首旅、锦江依托多品牌战略加速起量。在竞争结构尚未达到稳定状态前,中高端酒店行业玩家正在面临的是一场关乎硬件设施与软性服务能力的全方位角逐。

需要提醒的是,关于中高端酒店的界定,我们查阅了酒店信息统计机构STR Global、市场调研机构弗若斯特沙利文,以及文旅部、中国饭店协会的分类标准,但各有不同。

为了能够更准确地进行对比,我们统一选用弗若斯特沙利文的界定方式,即以品质和价格为参考,将酒店划分为经济型(economy)、中端(midscale)、中高端(upper midscale)、高端(upscale)和豪华(luxury)5个等级。

此次讨论的中高端酒店赛道,玩家主要有两类,一类是正在加速中高端酒店布局的连锁酒店头部企业,如华住、锦江、首旅等;另一类则是亚朵、君亭、开元等专注于中高端酒店赛道的连锁品牌。在经过数据的分析对比后,我们认为,君亭、开元目前规模相对有限(截至2021年6月底,君亭已开业酒店数为47家;截至2020年底,开元在营酒店数为311家)。为此,我们把研究对象选定为华住集团(NASDAQ:HTHT;01179.HK;下称“华住”)、锦江酒店(600754.SH,下称“锦江”)、首旅酒店(600258.SH,下称“首旅”)、亚朵集团(下称“亚朵”)。

01

业务恢复程度:

亚朵 > 华住 > 锦江 > 首旅

站在当下的时点看中高端酒店行业竞争格局,新冠疫情带来的创伤及企业的复苏情况是不可忽略的关键考量因素,而营收则是体现企业复苏情况最直观的指标。

为此,我们拉取了华住、锦江、首旅、亚朵2021年上半年的营收数据,并将之分别与各自2020年上半年、2019年上半年的营收情况进行对比。考虑到华住、锦江在海外有酒店业务,但海外疫情防控情况与国内存在较大差异,所以我们已将华住、锦江海外酒店业务数据进行剔除。同时,首旅还存在景区业务,这部分不具有可比性,也予以剔除。

最终得出的营收复苏情况如下图:

从上图可以看出:

- 华住、锦江、首旅、亚朵2021年上半年的营收,相较2020年上半年实现了普增,但相较2019年上半年仍参差不齐。这说明,随着疫情形势好转,各大酒店集团业务已经有所恢复,但恢复程度因人而异。

- 聚焦到恢复情况上可以发现,与旗下拥有经济型、中端、中高端等多种酒店类型的华住、锦江、首旅相比,聚焦中高端酒店类型的亚朵业务恢复程度最高,其2021年上半年的营收相较2019年上半年实现了44%的增长。

中高端酒店的强劲复苏,是消费升级叠加后疫情时代消费心理共同作用的结果。值得一提的是,业务恢复程度最高的亚朵,在营收构成上也有差异化。除行业通用的加盟店收入、自营店收入外,亚朵还有一块营收来源——零售及其它。作为中国首家开展场景零售业务的连锁酒店,2021年第二季度,亚朵来自零售及其它业务的营收在总营收中的占比为14%,相较2019年第二季度提升了7个百分点。

亚朵能够在酒店业务之外发展场景零售业务,其逻辑在于,亚朵是一家以“经营人群”为核心思路的品牌管理公司,在酒店场景中“嵌入”场景零售产品,是亚朵从用户需求出发,为提升用户体验而做出的增量。

传统酒店向消费者出售时间和空间,做的是“经营房间”的生意。但零售却不同,消费者在酒店之外也能进行购买、交付。亚朵的场景零售是一项能够打破酒店坪效天花板,并且能源源不断带来现金流的新业务形态。

02

入住率恢复程度:

亚朵 > 锦江 > 华住 > 首旅

入住率(OCC)、平均房价(ADR)、每间可供租出客房产生的平均实际营业收入(RevPAR)是酒店行业重要的三项运营指标。我们先来看看入住率。

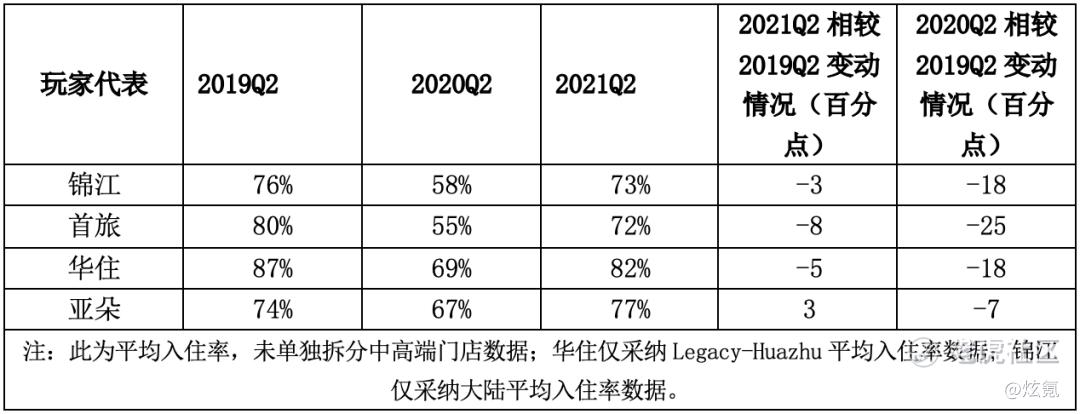

我们拉取了华住、锦江、首旅、亚朵2021年第二季度,及2019年第二季度、2020年第二季度的入住率。交叉对比后发现,2021年第二季度的入住率与2019年同期相比,仅有亚朵实现了正向增长,华住、锦江、首旅均未恢复至疫情前水平。

而且在2020年第二季度,疫情有所缓解、酒店行业开始恢复的时候,入住率迅速实现反弹的也是亚朵。从上表中可以看到,亚朵2020年第二季度入住率相对2019年第二季度入住率的跌幅是最小的。

还有一个有意思的地方在于,亚朵自2020年第二季度拉开了与锦江、首旅在入住率上的差距后,就一直保持领先地位。2021年第二季度的入住率,亚朵依然高于锦江、首旅。

其实在疫情之前,经济型酒店入住率会相对高于中高端酒店。而截至2021年第二季度末,锦江旗下已开业酒店中经济型占比为50%;首旅旗下酒店经济型占比为45%,亚朵旗下没有经济型酒店。所以在入住率这一数据维度上,如果以“老眼光”来看,锦江、首旅应该是占据一定优势的。

究其原因,一方面,可能与后疫情时代,消费者外宿时更愿意对自己好一些、更青睐优质住宿环境的社会心理有关;另一方面,可能也因为受疫情反复影响,旅游间歇性受到抑制,但商务出行基本常态化,而亚朵在商旅人士中有着较高的品牌认可度。

03

平均房价:

亚朵 > 华住 > 锦江 > 首旅

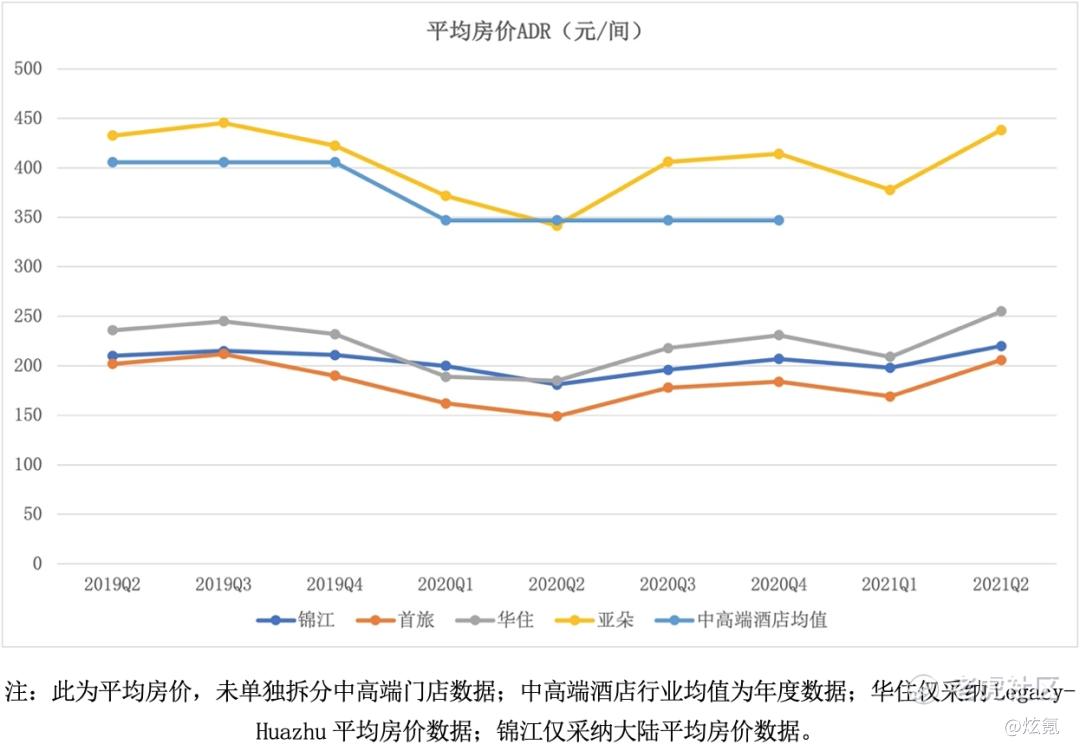

再来看看房价。我们以2021年第二季度为节点,向前追踪了华住、锦江、首旅、亚朵近两年来的单季度平均房价。具体情况如下:

从上图可以看到,亚朵平均房价遥遥领先于华住、锦江、首旅。这不难理解,毕竟亚朵超八成门店都是中高端酒店,而华住旗下经济型酒店占比超六成、锦江超5成、首旅超4成。

但值得注意的是,亚朵平均房价也长期高于中高端酒店行业均值。是什么让消费者愿意为亚朵买单,甚至支付高于行业均值的房费?

亚朵稳居行业前列的客户满意度可能是答案之一。第三方机构Brandwisdom调查显示,从2017年开始,亚朵的整体客户满意度在六个主要中高端酒店品牌中排名第一。在Brandwisdom 定义的17个关键的酒店客户互动和消费场景中,亚朵的服务在受访者中都获得了最高的客户满意度评分。

04

每间可供租出客房产生的平均实际营业收入:

亚朵 > 华住 > 锦江 > 首旅

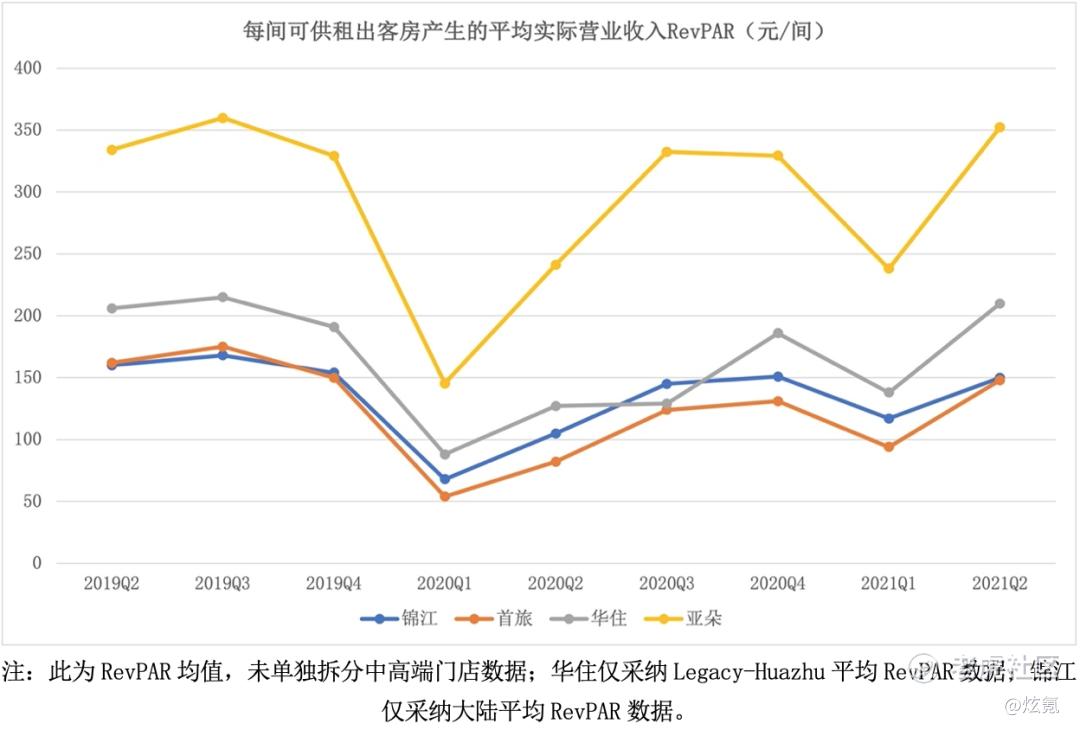

出租率(OCC)、平均房价(ADR)已然清晰,酒店行业三大运营指标还有最后的RevPAR——每间可供租出客房产生的平均实际营业收入。

RevPAR = OCC * ADR,因此从数据上来看,华住、锦江、首旅、亚朵的RevPAR走势与出租率、平均房价呈现明显的正相关。出租率恢复程度领先、平均房价领衔的亚朵,在RevPAR这一维度上,也拉开了与华住、锦江、首旅之间的明显差距。

05

门店拓展情况:

亚朵展店速度最快,锦江门店数量最多

门店是酒店行业的核心资产,因而连锁酒店品牌在新冠疫情影响下的门店拓展速度,也是衡量其竞争力的重要指标之一。

为此,我们梳理了华住、锦江、首旅、亚朵截至2019年底、截至2020年底、截至2021年6月底的门店数,及在此期间各家开店、闭店的情况。

从数据中可以看到,后疫情时代,华住、锦江、首旅、亚朵依然保持着展店节奏,开店数远大于闭店数,其中亚朵增速最快且一直保持领先态势。亚朵截至2020年底、截至2021年6月底的门店数,相较2019年底分别增加了36%、56%。而锦江门店数最多,截至2021年底,锦江门店数已达9825家。

站在总量上来看,稳健展店节奏之下,华住、锦江、首旅、亚朵门店数都实现了增长。但对比关店情况会发现,2020年疫情期间各家关店率(关店率=期间关店数/期初门店数)有着明显差距。

2020年,华住、首旅关店率为11%、10%,锦江为4%,亚朵为2%。关店率出现分化,一方面可能与疫情影响下经济型酒店密集的升级、翻新有关,另一方面也凸显出优质酒店网络的强抗风险能力。亚朵能够在关店率这一指标上取得与众不同的表现,与其80%的门店都分布在二线及以上城市的优质酒店网络,及其所践行“有质量的数量”的发展路线有着直接关系。

当然,并不是所有酒店都成功抵御住了疫情的冲击。华住、锦江、首旅、亚朵门店逆势扩张的另一面,是上万家酒店的消亡。中国饭店协会发布的《2021年中国酒店业发展报告》显示,2020年,中国大陆地区15间房以上的酒店类住宿设施相较2019年减少近6万家,客房数共计减少229万间。也就是说,新冠疫情加速了酒店行业市场集中度的提升,华住、锦江、首旅、亚朵等头部品牌受益马太效应实现了市场渗透率的提升。

以上的数据反映的是华住、锦江、首旅、亚朵整体门店数的情况,在此基础上,我们进一步挖掘了单独的中高端门店的情况。数据显示,截至2021年6月底,亚朵中高端门店占比约87%,达568家;华住中高端门店占比约6%,达406家。即,不论是从展店速度,还是中高端酒店绝对数量来看,亚朵均高于华住。

06

中高端酒店市占率:

TOP10品牌市占率26%,亚朵排名第一

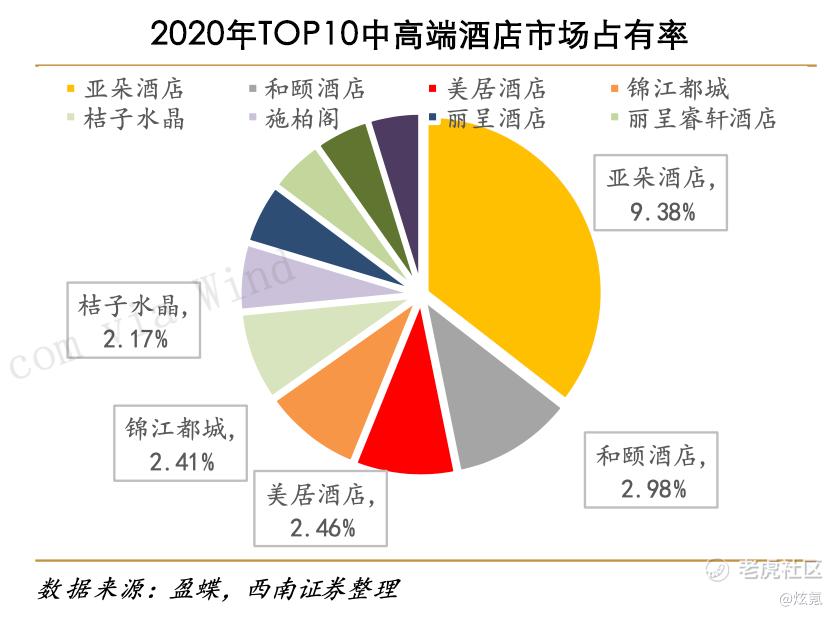

比较完5项核心指标,最后再来看看市场占有率情况。据西南证券测算,2020年,TOP10中高端酒店市场占有率为26%,其中亚朵市场占有率约9%,排名第一。

需要指出的是,TOP10中高端酒店仅有26%的市场占有率,是市场集中度偏低的一种表现。一个可供对比的数据是,2020年,TOP10经济型酒店市场占有率为55%,TOP10中端酒店市场占有率为71%。

东兴证券基于发达国家收入结构与酒店结构之间的稳定正相关关系,曾做出过一个预测——我国中高端酒店占比将持续扩大并稳定于44%左右。由此推算,中高端市场的高速增长期至少还有 3-8 年,较当前仍有76%-120%的增长空间。

综合来看,中高端酒店行业是一个处于高速增长期且龙头暂时缺位的黄金赛道。华住、锦江、首旅、亚朵等新老玩家都已经持续发力这一赛道,并加速进行着布局。谁能率先问鼎,值得拭目以待。

精彩评论