本文作者:The Asian Investor

尽管 AMD ( AMD ) 2021 财年的商业业绩显着提升,但该芯片制造商的股价已开始停滞。然而,强劲的收入增长和服务器市场的持续增长使 AMD 成为投资者可获得的最佳成长股之一!

强劲的商业表现和产品推动 AMD 的增长

AMD 在 Lisa Su 的领导下表现出色,她通过在计算和图形业务中引入 Ryzen 处理器系列以及在数据中心/服务器业务中非常成功的 EPYC 处理器系列重振了半导体公司。

由于市场需求强劲,已经发布了连续几代锐龙和EPYC处理器。由于这些处理器的推出,AMD 在过去五年中的计算和图形业务以及企业业务的收入都出现了激增。

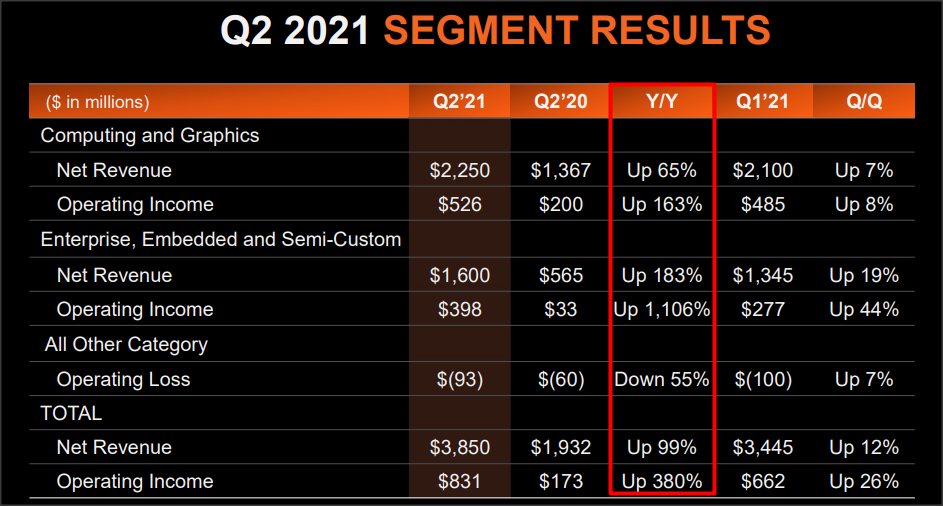

在第二季度,AMD 的计算和图形收入同比增长 65% 至 2.3B 美元,包括 EPYC 服务器处理器销售额在内的企业收入同比增长 183% 至 1.6B 美元。EPYC 处理器收入和半定制产品销售额的增长推动了业务部门同比增长 183%。

在新产品发布的推动下,强劲的商业执行力以及对 GPU 的高需求导致第二季度的现金流达到创纪录的 8.88 亿美元,计算得出的自由现金流利润率为 23%。

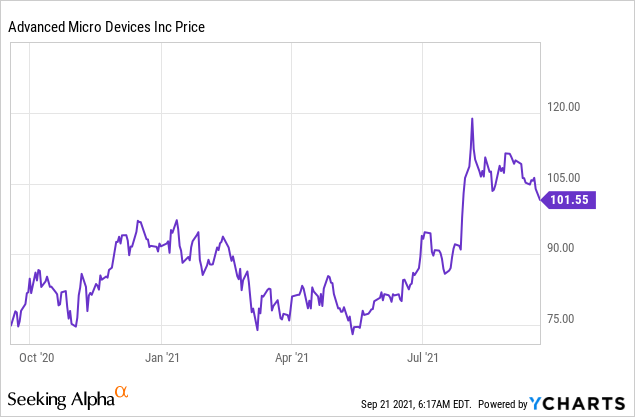

虽然 AMD 的商业增长令人印象深刻,但该股的表现却不尽如人意。显然,在强劲的第二季度盈利将 AMD 推至新高之后,AMD 应该暂停,但市场现在似乎对 AMD 采取了更为谨慎的观望态度。这种观望态度可能与仍在等待监管部门批准的AMD-Xilinx 合并有关。

然而,无论有没有赛灵思,AMD 都有望在未来继续快速增长。AMD 增长最快的业务不是计算和图形业务,尽管它产生了最大的收入份额,而是依赖于相对较新的 EPYC 处理器系列的服务器业务。

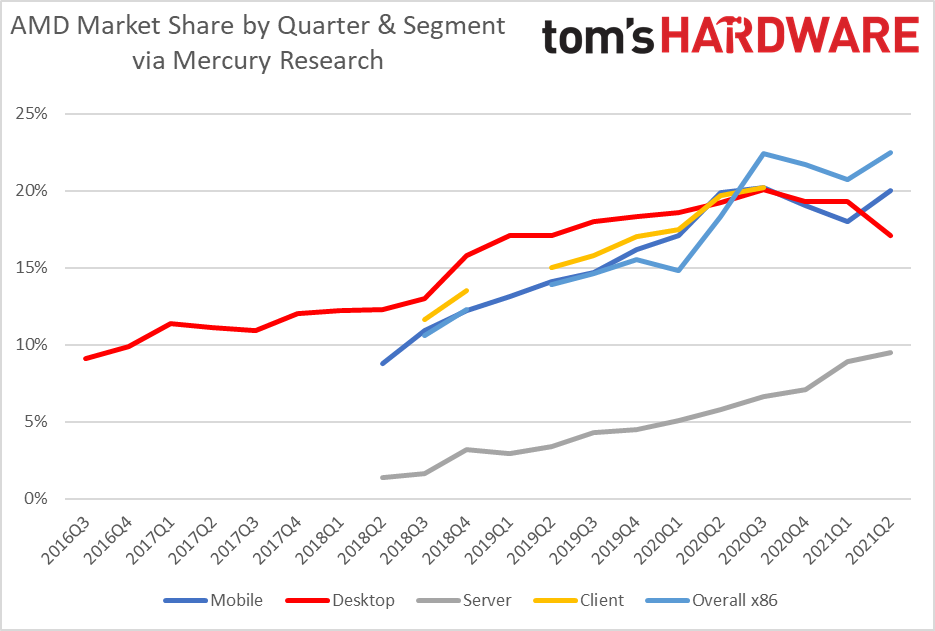

自 2018 年以来,AMD以牺牲英特尔 ( INTC )为代价在服务器市场取得了重大进展,并且 AMD 的市场份额在 2021 年持续增长。根据备受尊敬的研究公司 Mercury Research 提供的信息,AMD 的市场份额为9.5%第二季度服务器 CPU 的市场份额。

AMD服务器市场份额较第一季度增长0.6个百分点……这是自2006年第二季度以来增长最快的一次. AMD 在服务器市场的加速增长主要是由客户对 EPYC 处理器的强劲增长推动的。

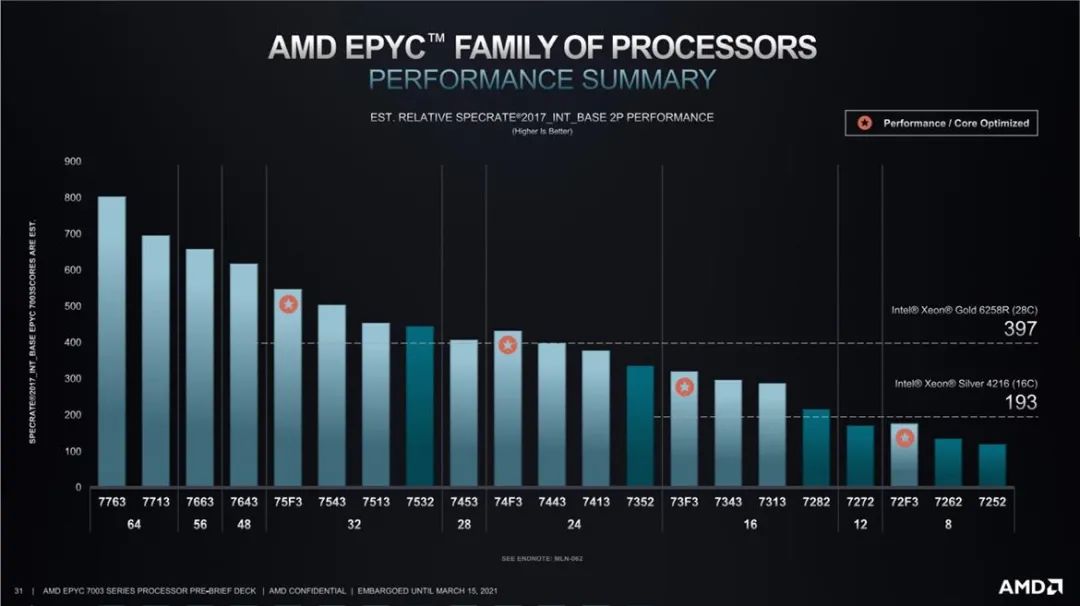

AMD 的 EPYC 处理器是服务器市场上功能最强大的高性能芯片之一,这也解释了 AMD 的市场份额增长。然而,AMD 并没有满足于现状,并将在 2022 财年发布一款名为 Genoa 的全新 Zen 4 AMD EPYC 服务器芯片,这可能会在市场上引起轰动。新的服务器 CPU 将基于 5nm 技术,将拥有多达 96 个内核,有望比 AMD 的竞争对手 EPYC Milan 服务器处理器具有更好的性能。

AMD 的第三代 AMD EPYC 处理器被称为 Milan,于今年 3 月推出。由于 EPYC Milan 在 2021 财年的销售加速以及明年推出新的服务器芯片,AMD 正着眼于服务器业务的市场份额增长以及更强劲的自由现金流。

凭借强大的产品阵容和强劲的处理器需求,我预计 AMD 将在第三季度超过 10% 的 CPU 服务器市场份额。AMD 有可能在五年内占领 15-20% 的服务器市场。

由于强大的 GPU 终端市场定价,改善了自由现金流前景

AMD 的自由现金流将大幅改善。AMD 在第二季度以 3.85 美元的收入产生了 8.88 亿美元的自由现金流……比 AMD 2020 财年的整个自由现金流高出 14%。

这意味着 AMD 现在正在产生一年的自由现金流一个季度,并且有充分的理由相信 AMD 在未来几个季度甚至会看到更高的自由现金流/利润率:GPU 定价的终端市场实力令人难以置信。

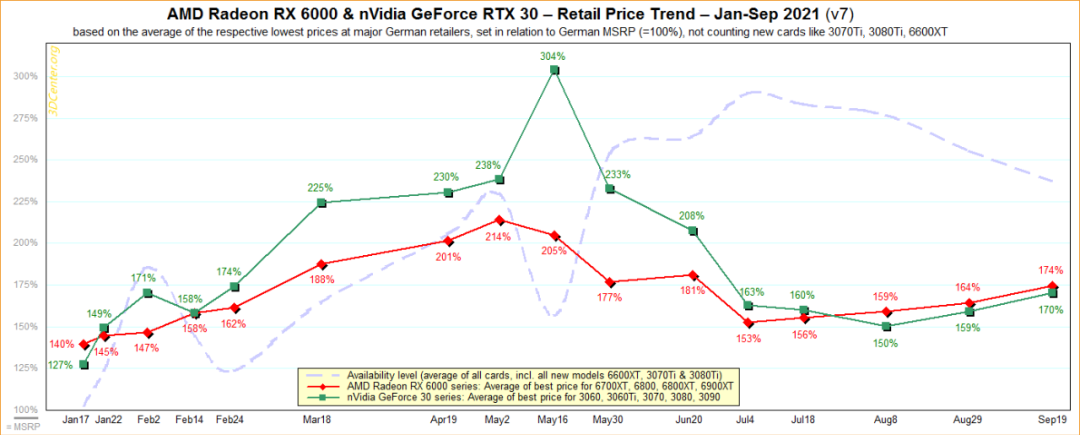

AMD 的 Radeon RX 6000 和 Nvidia 的 Geforce RTX 30 系列等高端显卡的价格在 2021 年大幅上涨,部分原因是与游戏玩家争夺 GPU 的加密货币矿工的强劲需求。

9 月份,以太坊价格的反弹推动英伟达在中国的显卡价格上涨了18%。由于市场供应非常有限,AMD 的 Radeon RX 6000 显卡的 GPU 定价正在走强。AMD RX 6000 显卡的价格在 9 月份上涨至制造商建议零售价的 1.74 倍,

AMD GPU 的市场价格甚至比 Nvidia 的 RTX 30 显卡系列还要高。AMD Radeon RX 6000 和 nVidia GeForce RTX 30 零售价趋势

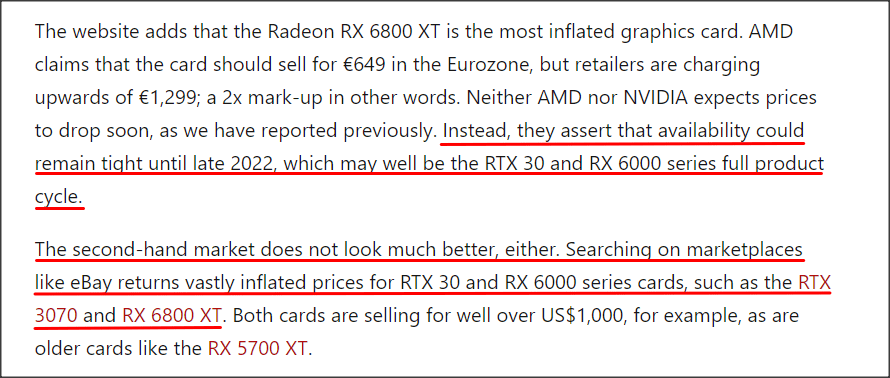

GPU 定价的前景在一级和二级市场上都很强劲。

由于对高性能 GPU 的强劲需求,AMD 的自由现金流前景有所改善。AMD 第二季度的自由现金流利润率为 23.1%,表明与去年同期的自由现金流利润率仅为 7.9% 相比,该公司已经保持了更大的收入份额。

随着 AMD 销售更多价格更高(利润率更高)的 GPU,AMD 可能会在 2021 财年的剩余两个季度和 2022 财年看到其自由现金流/利润率的提升。假设自由现金流利润率为 30%,我相信 AMD 可以在明年实现,AMD 预计 2022 财年的潜在自由现金流为 $6.0B。AMD 2021 财年前六个月的自由现金流总计为 $1.7B,第三季度每个季度可能还会增加 $1.0B '21 和 Q4'21。

市场对 AMD 的看法是错误的

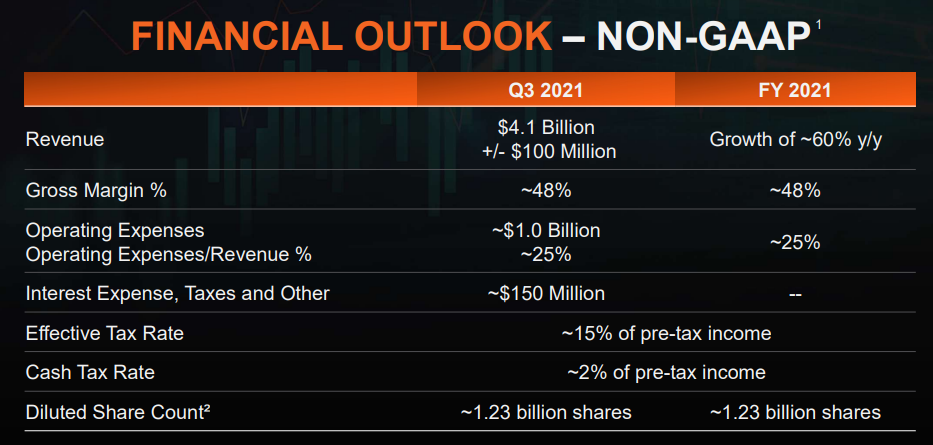

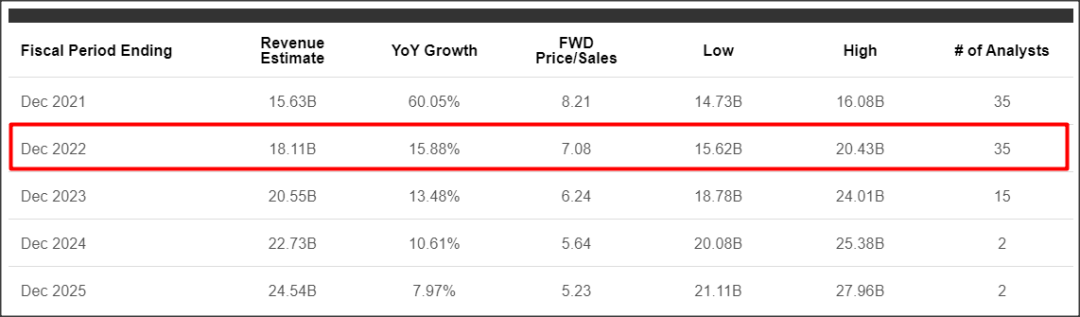

由于市场份额增加、GPU 定价强劲以及 2021 财年前两个季度的收入增长加速,AMD 在第二季度上调了全年收入预期,预计 2021 年收入同比增长 60%。AMD 的内部收入增长估计使该公司在 2021 财年的预期收入接近 $15.6B。

除了完全专注于 Xilinx 合并之外,市场对 AMD 的误解是,如果 GPU 定价在 2022 财年保持强劲,那么 AMD 明年可能会看到类似 2021 财年的收入增长率,这就是为什么我认为收入(增长)估计,特别是对于 2022 财年,处于可能性的极低端。该估计要求明年的收入仅增长 16%,考虑到新产品的推出,这是一个非常非常低的数字。

由于明年 AMD 服务器处理器销售的上升、GPU 普遍强劲的定价环境以及毛利率增长的潜力,AMD 的增长被低估了。

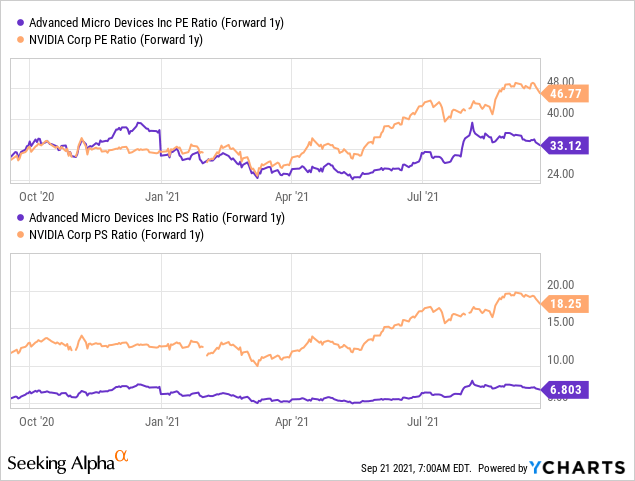

AMD 市值连续两个月下滑,使得 AMD 的市盈率降至 33.1,市值与销售额之比降至 6.8(基于低收入估计)。AMD 可以在 2022 财年产生 $22.0B 的收入,这意味着同比增长 41%(不是 16%),这将 PS 比率降低到 5.7。

英伟达 ( NVDA ) 的 PE 和 PS 比率超过了 AMD,但如果客户对其服务器芯片的使用率保持高位,AMD 在今年和明年的增长速度可能甚至比 AMD 还要快。

AMD 的风险

AMD 承诺实现可观的收入、利润和现金流增长,但 AMD 也面临着相当大的风险。在我看来,该股票的最大风险是 Xilinx 的合并可能无法获得批准,从而迫使市场重新评估 AMD 的增长前景,而其服务器业务却没有增加。

AMD 以 35.0B 美元的价格收购 Xilinx 的主要原因是利用 Xilinx 在数据中心业务中的优势。AMD 面临的另一个风险是英特尔正准备在 22 年第一季度推出其新的英特尔 Arc GPU旨在直击高端GPU市场,挑战英伟达的GeForce和AMD的Radeon GPU品牌。

英特尔新推出的独立 GPU 将可用于台式机和笔记本电脑,可能会从 AMD 和 Nvidia 的高端显卡中夺走市场份额。与此相关的是,收入增长放缓和毛利率下降(可能是由于供应增加导致 GPU 定价下降)也对 AMD 和股票构成风险。

虽然 AMD 未来确实将面临一些考验(Xilinx 合并交易批准、英特尔 Arc GPU 发布),但市场只关注风险是错误的……这里似乎就是这种情况。

即使 AMD 的 Xilinx 合并没有获得批准,AMD 依靠新 EPYC 处理器发布的服务器业务状况良好,并将在 2021 年之后快速增长。显卡市场状况再好不过了。强劲的自由现金流前景使 AMD 成为买入!

精彩评论