老实说,在今天大涨之前,我对公司的三季报是不报有太高预期的。

因为我们其实都知道,今年以来原材料特别是面板、电子元器件价格都上涨的厉害,加上去年三季度基数比较高的原因,我对今天公司的三季报期望值是比较低的。

但是这份三季报,只看数据,还是挺超预期的,今天大涨10%,市场已经开始提前反应了。

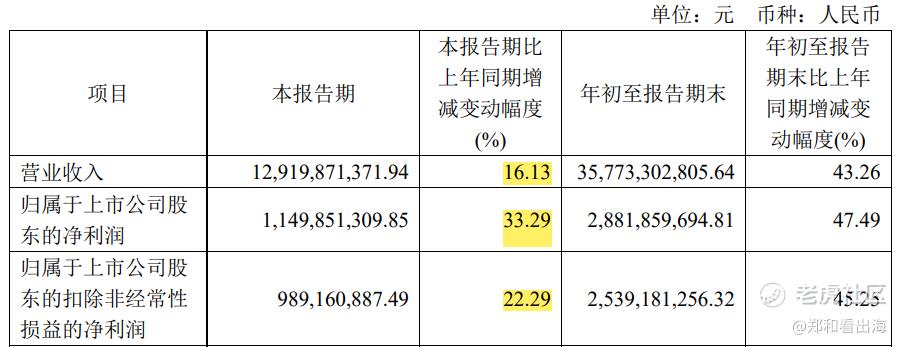

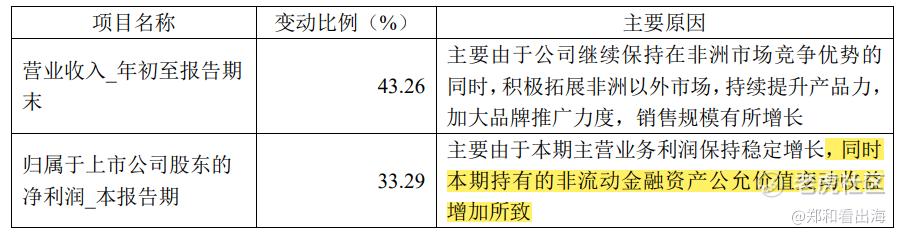

根据公告数据,公司前三季度营业收入357.73亿 ,同比增长43.26%,扣非净利润11.5亿,同比增加47.49%。收入端表现一般,利润端表现十分亮眼。

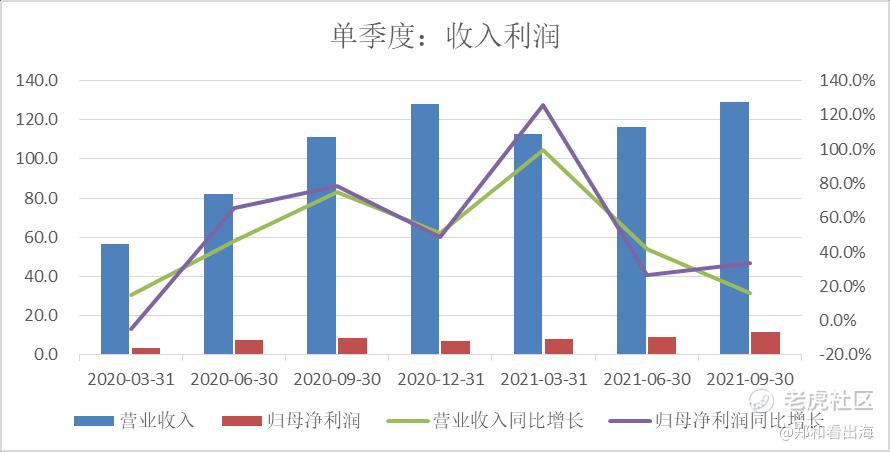

从营收来看,公司三季度营业收入129.2亿,同比增长16.13%。同比增幅继续出现下滑,三季度同比增速放缓大家其实都能预期的到,主要还是和去年疫情的影响有关。去年上半年部分的需求递延到了三季度,所以去年三季度的基数相对较高,今年3季度能取得16%左右的同比增长,其实还算可以。从利润来看,公司的归母净利润同比增加33.29%,远高于收入端的增速16.13%的增速,这个就比较超预期了。

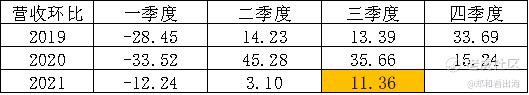

环比来看,公司收入环比增长11.36%,利润环比增长23.54%,也表现不错。我们都知道传音的营收是存在一定的季节性特征的,下半年的营收是要明显好于上半年,传音今年上半年表现不错,所以今年的环比基数也是比较高的,三季度在上半年基数比较高的情况下,还能录得11.36%的增长,还是不错的。特别是在利润端,归母净利润环比增长远超收入增长。

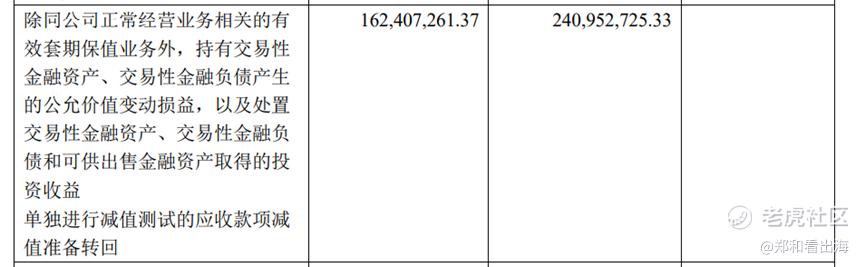

虽然收入利润看起来表现不错,但是这部分超预期的利润其实有一点点水分。这主要和公司的交易性金融资产公允价值变动确认投资收益有较大的关系。

在三季度归母净利润中,交易性金融资产的投资收益是1.6亿,如果扣除掉这1.6亿非经常性损益,公司三季度的净利润同比增长23.64%,环比增长只有不到10%,并没有数据看起来的那么的靓丽。

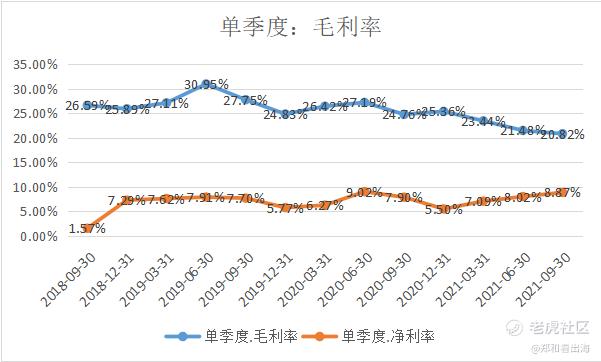

另外,从毛利率来看,公司的毛利率还在持续的下降,但是这个下降的幅度在明显放缓。(三季报会议进行了说明,由于会计政策的改变,三季度公司的毛利率是环比上升的)

毛利率的下降受多方面的影响,一是原材料的涨价,大家这段时间也可以明显的感受的到,包括存储、电子元器件和面板等今年涨的比较多,不过好的一点是这段时间这些电子元器件明显的有点涨不动了。

二是公司收入结构的变化,除了非洲地区毛利率接近30%,其他市场的毛利率是低于20%的,所以其他市场收入份额上涨也会造成毛利率的下降。

从财报来看,公司三季度的毛利率环比下降0.66%,毛利率下降的幅度和一季度二季度相比,有明显的放缓趋势,具体三季度的下降受什么因素影响比较多,还是需要更多数据来看的。

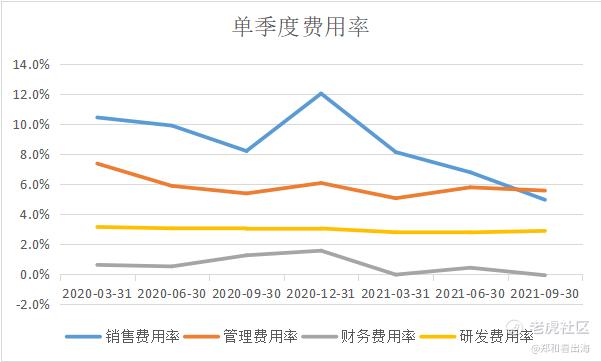

从费用控制来说,传音做的不错,公司的销售费用下降的比较明显,这可能和公司的一个会计政策变更有一定的关系,之前放在销售费用中的运输费用,公司现在应该是放在成本之中了。不过总的来说,公司的费用率都控制的不错,在毛利率出现下降趋势中,净利率还能持续的上扬。

另外,从现金流上看,可能大家会担心有所担心,公司三季度经营活动产生的现金流净额下降的比较多,但是这个其实并不用太担心,主要还是上游各种原材料短缺涨价,公司提前备货的影响。

总的来说,我觉得这份三季度报告略超预期。

- 三季度归母净利润的超预期,主要是受交易性金融资产公允价值变动的影响,如果扣除非经常性损益,利润的增长只能说还可以。

- 毛利率还在不断的下降,三季度有放缓趋势,得益于公司费用端控制不错,公司的净利率表现较好。

- 三季度经营活动产生的现金流净额同比下降较多,主要还是受公司备货的影响,不用太过担心。

另外附上传音三季报交流的要点,供大家参考。

- 手机前三季度出货量1.5亿部,其中智能机5800万台,功能机9200万台。手机业务营收337亿,智能机285亿,功能机52亿。

- 家电和配件业务前三季度11亿,同比83%增长,移动互联业务同比101%增长。家电产品中电视占比8成以上,空调5个点,黑电白电小家电是发展方向。配件业务中电源类产品40%,音频30%,充电线10%,智能手表8%,增加品类电工类排插。

- 毛利率问题,半年报开始会计准则改变,运输费用和销售返利现在是在营业成本中反映,如果加回,2季度毛利率是25.05%,Q3是25.3%,毛利率环比上升。主要是由于非洲以外市场的毛利率上升引起的。

- 非经常损益中公允价值变动损益1.6亿,主要是之前的股权投资格科微上市,其影响大概是1.3亿。

- 关于股权激励,今年是每个季度平滑提取,前半年提取2个多亿,三季度提取了将近1个亿,去年是四季度一次性提取了3.4亿,所以如果加回这些提取费用,公司在利润端表现更好。

- 关于运输费用,公司空运占比95%,海运涨价对公司影响比较小。受季节、油价影响9月份以来可能预计10-30%左右的上涨,但对公司影响不大。

- 预计芯片供应紧张到明年下半年出现缓解,三季度存货下降主要是公司觉得一些原材料价格可能涨不动了,就主动降低了库存,四季度到明年一季度的出货不会受影响。

- 未来预计非洲地区15%-20%左右的增长,新兴市场目前看还不错,明年对于新兴市场的开拓会有比较高的目标。

精彩评论