1) 原材料成本的是新式茶饮最大的进入门槛:新式茶饮门普遍选用优质茶叶和新鲜水果,部分品牌为保证原材料的供应和质量,开始自建基地,使原材料成本占比达到了30%-40%;

2)门店数量依然是核心竞争力之一:以星巴克在一线城市绝对数量为参照,理论上和星巴克售价接近的新式茶饮店,还有较大的拓店空间;

3)不做加盟是品牌的重要基础:传统品牌以加盟实现快速扩张,形成规模效应,但容易丧失对区域及门店的掌控权。直营是实现“标准化”运营的第一步,需要公司负担拓店成本;

4)喜茶、奈雪、乐乐茶,在运营效率和发展方向上差异化竞争:乐乐茶门店数量少,单店销售额更高,喜茶和奈雪则将拓店作为业务重点之一,资本是背后的动力也是焦虑的来源。

【正文】

“大部分奶茶店的生命周期不会超过10年。”

2014年开始接触茶饮行业的李军山,看到过太多昙花一现的“网红”品牌。有的产品研发能力跟不上,有的运营出现问题,即便做出“上千家门店”的规模,品牌也随时面临过气和倒闭的风险。

传统奶茶店的比拼更多的集中于“加盟”,为了迅速招揽加盟商,蜜雪冰城还推出了“免息贷款”的政策,帮助加盟商解决启动资金问题。

现在,蜜雪冰城在全国的门店数量已经超过星巴克等各类饮品店,达到12003家。

和蜜雪冰城上万家的规模相比,新式茶饮店大多显得比较“克制”。最新数据显示,喜茶门店数量在扩张后达到了695家左右,奈雪约519家,乐乐茶约67家。

资本对新式茶饮店的期待似乎并未和开店数量直接挂钩。媒体热衷于将喜茶和奈雪,描述为星巴克的挑战者,虽然两者在主要客群和店铺功能上其实仍有较大的差别。

相比于最近四五年诞生的喜茶、奈雪,星巴克进入中国已经超过了22年,上海甚至成了星巴克在全球拥有门店数量最高的城市。

第一道壁垒:供应链和研发

在北京市中心点一杯奈雪,店内用的茶叶可能来自千里之外的台湾,草莓产自公司的自建基地,奶茶的原材料,从传统的奶精变成了鲜茶鲜果,成本直线上涨。

部分新鲜水果运到门店后,要由店内员工进行处理,耗时且费力。

招股书显示,奈雪的茶主要成本就在材料支出以及员工支出,截止2020年9月31日,奈雪的茶材料成本为8.1亿,占比约38.4%;员工成本6.0亿,占比28.6%,公司整体呈亏损状态。

喜茶的财务成本虽然没有公开,但在原材料的选择上标准很高,2018年以前一度选用进口水果,到2019年,才用国产水果替代。据了解,喜茶原材料成本与奈雪接近,但员工成本占比更低,大约在12%-15%。

起源于台湾,推广于广东的奶茶,经历了至少三个阶段的产品升级。

初代奶茶多使用奶精等调制品,口感较差,但成本低廉,代表品牌是蜜雪冰城。二代奶茶,开始使用新鲜牛奶或者其他乳制品,少量使用鲜果,比如COCO、一点点。

三代,也就是新式茶饮,从原材料和产品端做了革新,为了保证原材料的供应和质量,在与大型供应商合作的基础上,开始自建基地。

成本上的投入,迅速拉高了产品的零售价格。新茶饮单杯均价在30元左右,售价上已经可以追上星巴克。此前,大部分奶茶的售价极少超过20元,蜜雪冰城售价更低,整体低于10元。

星巴克也曾试图弥补产品线上的缺陷,2019年,星巴克推出了“橙柚派对”等几款水果茶饮品,由于“鲜果”采购要求太高,只能用罐头水果替代,导致产品口感不合格,尝试失败。

而且,原材料供应链的搭建,只是需要解决的问题之一。喜茶创始人聂云宸接受界面专访时提到过,他将主要的精力放在了产品、品牌和运营,“很多人以为用了好的原材料就一定成功,但不是的。”

“喜茶现在就是风向标,所有的店都在看喜茶”,李军山说,在产品研发越来越讲究创意的情况下,不同品牌之间也会“跟风模仿”,比如“多肉杨梅”这款季节性新品,已经成了几家新式茶饮店的标配。

一种说法是,喜茶确实是行业内最重视研发的公司,内部甚至将研发分成了茶品研发、水果研发、原料研发几个层面,最后将最优质的东西组合到一起,做出一个产品。

因为,单款爆品,很难维持店铺对消费者持续的吸引力,竞品会想办法迅速跟上。喜茶、奈雪推出新品的速度上不相上下,一家推出新品以后,另一家也会迅速跟上。

2018年走红的鹿角巷,凭借一款“黑糖鹿丸”爆红内地。不过,“黑糖鹿丸”模仿难度不高,鹿角巷也并未推出下一个爆款,品牌很快从社交媒体上消失,次年出现关店潮。

市场的饱和度:向上和向下

受限于开店成本以及消费人群,新茶饮品牌主要分布于一线城市。

奈雪招股书显示,截止2020年9月,奈雪在一线城市、新一线城市分别有155、148家门店,占比在70%以上。从2019年开始,奈雪开始向二线城市渗透。

喜茶官网显示,目前喜茶已进入全国55座城市,其在深圳(113家)、广州(73家)、上海(102家)、北京(66家)的渗透密度明显高于其他城市。

乐乐茶店铺数量较少,主要集中于北京(12家)和上海(33家)。

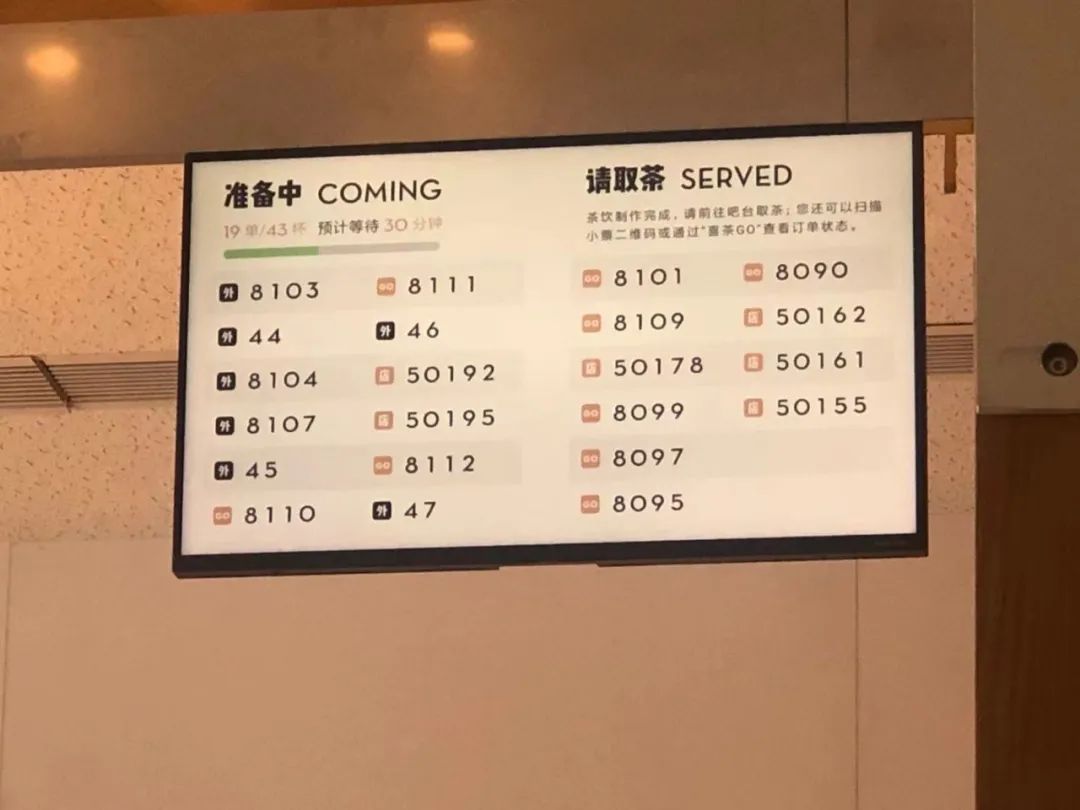

以星巴克在一线城市的开店数量作为参考,北京约425家,上海885家,广州227家(数据以大众点评录入为准),喜茶、奈雪在一线城市还有较大的拓展空间,特别是喜茶,目前,北京市中心喜茶门店,平均等待时间约在30分钟左右。

据互联网斗兽场了解,喜茶内部虽然将星巴克作为目标,但并不会刻意模仿星巴克的“办公场景”。新式茶饮的一大劣势在于,破壁机作业会产生持续的噪音,整体环境并不适宜办公。

各家都在寻找自己的解决办法,喜茶推出了喜茶Go,门店主要功能在于饮品制作,消费者可实现手机点单,到店取餐。奈雪在招股书里提到,奈雪Pro重点就是进入包括高档写字楼在内的人流聚集区。

新式茶饮店要拓张门店数量,在一线城市就必须升级消费场景,又或者也可以和星巴克一样,进入下沉市场。

理论上来说,星巴克出现的地方,喜茶、奈雪同样可以存活。两边的定价接近,星巴克可以生存意味着当地消费者已经可以接受均价30元的饮品。且相对星巴克来说,三四线城市已经有大量的本土奶茶品牌培养了消费者的购买习惯,比如西南地区的书亦烧仙草,“奶茶”或许比“咖啡”更容易推广。

但这涉及到关键的定价区间,向下拓展看起来充满诱惑,实际市场容纳度很难在短时间内提升,价格更低的产品才更容易在下沉市场做出规模效应。

为了适应不同市场消费者的需要,喜茶在去年推出了定价更低的子品牌喜小茶,甫一上市,就被看衰,认为其调性和主品牌太接近,不利于子品牌的发展。

一年过去,喜小茶进入了广东省的6个城市,不过只开了18家门店,整体销量超过100万杯,速度和规模远不如主品牌。

奈雪也有类似定位的品牌——台盖,“主要专注于年轻一代的顾客,包括对价格更为敏感的学生及年轻上班族。”不过,台盖的表现并不算好,据招股书,2019年-2020年,台盖产生收益只占公司不到10%。

台盖虽然在贡献收益,但收益贡献在逐年降低,店铺数量在缩减,从2019年的83家,缩减到2020年的63家。

向下拓展的难度,或许大于向上拓展。

资本的助推与焦虑

追求规模并不单单是品牌的自主规划。2018年开始,资本将注意力从互联网转移到了新消费品牌。

喜茶先后拿到过IDG资本、今日投资、美团龙珠、高瓴资本的投资,奈雪相对较少,背后的投资方一直以天图资本为主,乐乐茶背后则包括水滴资产、祥峰投资等。

喜茶、奈雪在经过几轮融资后,各自融资总额至少在14亿人民币以上,估值则分别达到了160亿元和130亿元,

规模更大的书亦烧仙草、蜜雪冰城,并未传出过切实的融资消息。得益于加盟模式,公司在进行规模扩张时,将成本转嫁给了加盟商,还可以快速实现盈利,本身不太需要借助资本的力量。

(书亦烧仙草新推出的“喜茶”式新品)

此外,资本在投资传统品牌时也会更慎重。“投资一定是选择与时代潮流相符合的东西,要么是技术上的,要么是精神寓意上的,如果都不符合,那从更长的时间来看,容易被取代。”消费赛道某一级市场投资人认为,新式茶饮品牌更贴合年轻人未来的生活方式。

加盟模式显然不适用于新茶饮品牌,资本不需要新茶饮品牌重复一个已经存在的“小生意”,他们需要更大的品牌故事,比如“中国版的星巴克”:新茶饮品牌要向星巴克学习,像推广咖啡文化一样推广饮茶文化。

李军山原来做过某品牌的区域督导,他的经验是:加盟状态下,一个店的运营情况,与店长本人有很大的关系,包括店铺内的活动,人员管理,产品把控,不同的运营方式,直接影响到店铺的月流水;而在品牌直营的状态下,店长本人甚至不需要这么多技巧,只要能更好的执行上边的指令即可。

聂云宸担心过早采用加盟模式,会让加盟商的个人性格影响到品牌的调性,“后期如果像麦当劳这样核心非常强大了,那核心就可以压倒加盟商的文化输出了。”

从2018年开始,喜茶内部的重点工作就是“打造标准的运营流程”,重点关注门店的净利润、成本、节约控储等指标。

直营店投入大,带来的运营和资金风险会更大,且在加快开店速度以后,单店销售额会有所降低,奈雪财报显示,2018年、2019年、2020年前三季度,奈雪的茶每间茶饮店平均每日销售额分别为3.07万元、2.77万元、2.01万元。

开店速度和运营效率似乎无法兼顾。成立时间最短的乐乐茶,在运营上更注重单店销量,会给大区经理设定KPI,其拓店思路是盈利后再开下一家。奈雪抢先上市,不过,运营效率不及喜茶。喜茶在门店数量多于奈雪的情况下,2019年单店年销售额约1200万,奈雪单店年销售额约997万。

在单一品牌优势不够明显的情况下,奈雪正在做多品牌化的尝试。资本需要品牌展现出它的潜在价值和想象空间,以便上市后,还能得到二级市场的认可。

品牌的溢价空间

商场是最先察觉到品牌实力之间变化的,有大悦城内部员工透露,大悦城主要客流为年轻消费者,因此会主动接洽一些“网红品牌”。不过在引入品牌以前,会对品牌的商业模式、品牌自身的产品力、长期的市场规划进行一定的考察,不符合品牌调性,不会引入。

蜜雪冰城这类品牌,很难出现在北京的朝阳大悦城。

大悦城内部,会根据品牌的实力做一个战略核心品牌的评估,以维持商场的调性。星巴克、喜茶,都属于战略核心品牌的范畴,奈雪和乐乐茶次之。

品牌溢价会在无形中降低企业的成本。星巴克成立时间长,更容易得到业主的信任,其租金支出占比控制在12%左右,且更容易拿到商圈的最佳位置。部分物业,还愿意与星巴克签订长期合同。

喜茶在重要商圈拿到的位置,开始与星巴克接近。据互联网斗兽场了解,喜茶租金占比可能在7%-13%。北京各大商圈中,喜茶门店都在比较显眼的位置,多数时候临近星巴克。

从和商场的博弈角度来看,喜茶开始有了接近星巴克的地位。

不过,喜茶、奈雪目前的主要消费者还是以年轻女白领为主,并没有攻入星巴克的核心腹地(35+人群以及写字楼区域)。

喜茶、奈雪现阶段的主要目标还是拓展门店,并提高单店运营效率。

奈雪开始压缩开店的成本:2021年,奈雪的目标是新增350家门店,其中70%为奈雪pro店,比标准店投入成本低了30%以上。瞄准高端写字楼的奈雪pro店,其可行性和运营效率,暂未得到检验。

喜茶此前传出过上市消息,但迟迟没有动静。据了解,喜茶的开店逻辑是,优先布局二线城市,再折回一线城市。

未来三四年,新式茶饮品牌会加速淘汰,竞争维度也会更加多元。

同时,两家公司都全面开发零售线的商品。喜茶不仅有雪糕、0糖气泡水,也有粽子等节日性商品,与元气森林、星巴克的产品线有了重合。奈雪的茶也有几乎一样的产品线,0糖气泡水,节日性礼盒,零售茶叶。

新式茶饮在资本的催化之下,盈利压力和扩张焦虑并存。

(李军山为化名)

(完)

精彩评论