周末研究了一下Robinhood招股书,最大的感受就是:疫情下的美国真是一个逐步割裂分层的社会,底层人民真的也是挺穷的。。。

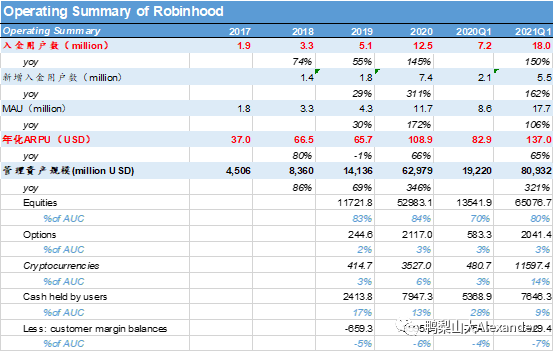

先上核心运营数据:

(1)1770万的MAU,吊炸天;

(2)1800万的入金用户,吊炸天;

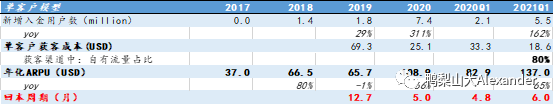

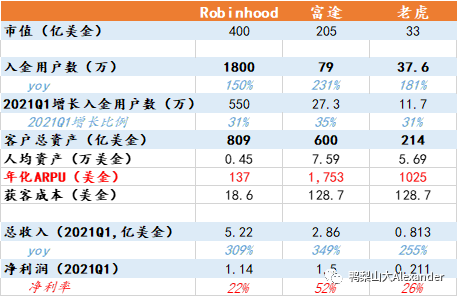

(3)结果再看管理规模,Robinhood总计管理809亿美金,Robinhood人均资产4500美金,着实有点低;要知道,美国的人均GDP是6万美金,人均年收入是4万美金,这个数字大概相当于1.5月社会平均工资。

对比下,富途的79万入金用户就已经有了600亿美金管理规模,人均资产7.6万美金,富途客均资产是Robinhood的16.7倍;

老虎证券的人均资产大约是5.7万美金;

老牌互联网券商盈透更是变态,100万入金用户,有3400亿美金的管理规模,人均资产34万美金,无人能敌;

这说明美国社会也是分层的,全美最大的零售券商平台Robinhood是针对最底层的用户。

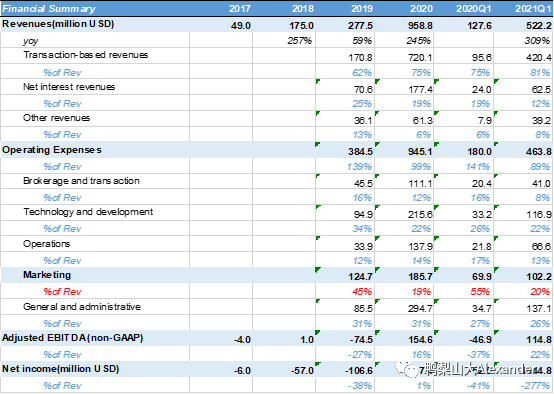

再看财务数据:

(1)牛市最为火爆的Q1是5.2亿美金收入,总体收入体量并不大,创收能力有限(后有比较),主要原因是ARPU太低了,年化ARPU只有109-137美金之间;也就是一个用户在robinhood上面一年贡献也就100美金出头的收入;

(2)Q1的EBITDA率是22%,中规中矩,卖订单流的业务模式某种程度上也限制了净利率提升的上限。长期来看,很难达到盈透的60%的净利率。

(3)获客成本是很低的,获取单客户只需要18.6美金,每个客户按照收入来算的回本周期是5个月左右。仍然是个很不错的生意。

这主要得益于两点:

(a)80%用户都是口碑传播,极大降低了成本;

(b)疫情大幅度受益;后续能否保持低获客成本需要观察。

将三家券商放在一起比较大数,可以得到结论:

(1)盈透证券历史积累的是最优质的B端和大C客户,超高净值(人均资产30万美金+),超高利润率(60%)

(2)富途老虎次之,服务中国大陆+香港的互联网-金融等新经济人群,中高净值(人均资产5-8万美金),中高净利率(30%的净利率提升至50%+,且仍在提升中)

(3)Robinhood,微牛证券等订单流券商,服务美国长尾人群,相对低净值(人均资产1万美金以下),利润率目前有限(22%)

(4)Robinhood虽然看上去已经是1800万用户的平台,但是单用户资产,ARPU都远低于富途,因此收入一家是5.22亿美金,一家是2.86亿美金/单季度。再考虑到同样收入的变现能力(Robinhood的成本敏感型客户和订单流商业模式决定了,净利率上限很难提升到50%-60%)。

可以基本得出结论,在2021Q1,robinhood的真实内在盈利能力与富途大致相当,处于同一个量级。后续还是要看两家的增长策略和增长速度,以及后疫情时期的留存情况。

精彩评论