本文作者:Star Investments

我上一次写关于 CrowdStrike(纳斯达克股票代码:CRWD)的文章是在 4 月初,此后股价已升值 40.61%。在我撰写本文时,CrowdStrike 的销售倍数为 52.73,这意味着该公司目前的销售价格处于其历史 PS 范围的上限。

以极高估值出售的股票通常具有高预期和高执行风险。11 月 1 日,BTIG 分析师 Gray Powell 开始担心 CrowdStrike 对未来的高预期,因为“竞争正在加剧”的可能性,他认为 CrowdStrike 的增长将在 2022 年开始放缓。BTIG 分析师下调了对该公司的评级股价下跌-4.48%。

我认为 CrowdStrike 是按当前价格买入的,原因包括:

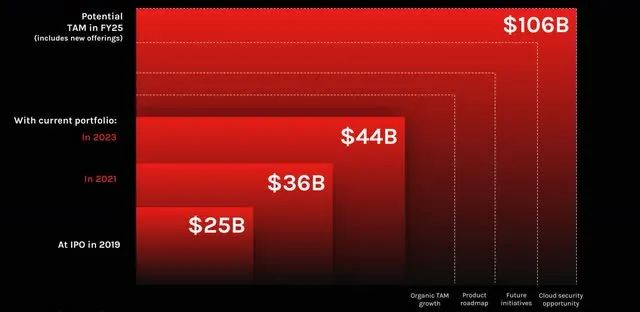

1、由强大的长期趋势推动的大型且不断扩大的 TAM。

2、一个先发竞争优势,从创建的第一个原生云安全平台衍生重点防范漏洞。

3、CrowdStrike 有几个强大的护城河,可以防止竞争侵蚀其业务。

4、CrowdStrike 刚刚推出了几款新产品,以进一步与竞争对手拉开距离。

5、在公司 22 财年第二季度的基本面和最近一个季度连续第二次上调指引之间,我认为 CrowdStrike 目前的溢价估值是合理的。

让我们来看看为什么我认为 CrowdStrike 是按当前价格买入的原因。

一个庞大且不断扩展的 TAM

CrowdStrike 最近越来越多地谈论的一件事是,虽然有许多参与者专注于 EDR(端点检测和响应),但很少有参与者专注于保护云工作负载免受破坏。CrowdStrike 最近一直专注于创建解决云的产品,该公司似乎认为这是安全领域需要解决的更大领域之一。

第一家云原生安全公司

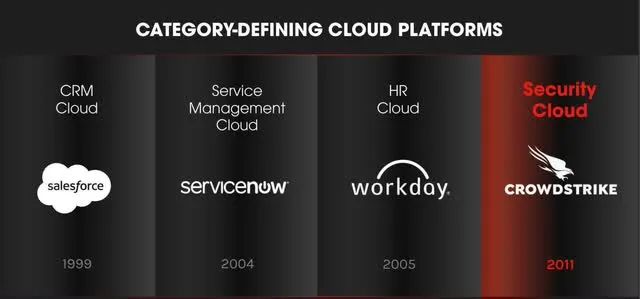

正如联合创始人兼首席执行官 George Kurz 最近在CrowdStrike 投资者产品发布会上所说的那样,CrowdStrike 最初是在十年前建立的,其目标是成为安全领域的 Salesforce(纽约证券交易所代码:CRM)。

随着时间的推移,George Kurz 注意到有几家公司已经在云中建立了类别定义平台,其中 Salesforce 是第一个构建 CRM 云的公司,而 CrowdStrike Falcon 平台是使用 Salesforce 作为模型构建的。

直到 2011 年,当 CrowdStrike 首次进入现场时,还没有任何公司承担构建云原生安全平台的职责。因此,CrowdStrike 通过构建 Falcon 平台获得了先发的竞争优势,这是安全行业的第一个 Cloud Native 平台。

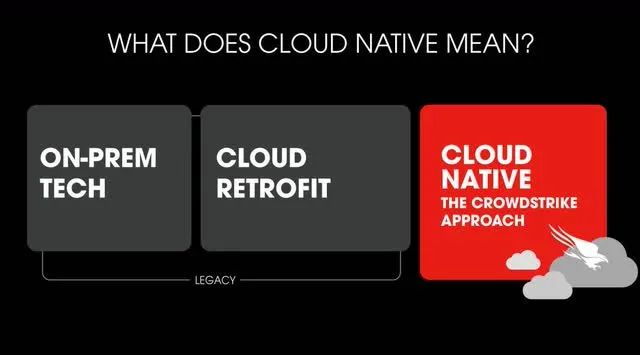

在发明云之前,On-Prem技术是软件部署的主要方式,但在过去十年中,在证明云技术比 On-Prem 软件部署具有多种优势之后,许多不同的传统软件公司开始构建云版本的他们的本地软件和/或开始使用称为托管软件的方法。这两种策略都是 CrowdStrike 喜欢称之为“云改造”的策略。

然而,CrowdStrike 诞生于 Salesforce 和 ServiceNow(纽约证券交易所代码:NOW)等其他公司已经证明云原生方法可行的时代,并且没有必要构建本地版本的云应用程序,因为与本地/混合部署相比,云原生平台具有许多优势,其中包括:

1、灵活性

无需依赖物理服务器,云原生架构通过使用微服务和无服务器功能在解决许多不同的最终用例方面具有更高的灵活性。

2、只需要一个平台

云原生公司只需要一个平台。这是一个优势,因为云原生公司不需要支持多个版本的应用程序。另一方面,Cloud Retrofit 公司必须为本地客户的应用程序支持多种技术堆栈,为云客户提供软件的云版本,为托管客户提供软件的托管版本。

3、更有效地利用研发费用

由于一家 Cloud Native 公司只支持一个平台,所有的研发费用都可以用于简单地改进平台和应用程序。对于 On-Prem 或 Cloud Retrofit 公司而言,情况并非如此,它们将大部分研发用于支持维护其软件的多个版本。投资公司 Lead Edge Capital早在 2012 年就写了一篇博客,其中提到一些分析师估计,传统许可软件供应商可以将多达 80% 的研发支出用于支持其旧版本的软件。然而,云消除了维护旧产品的成本。

4、创新速度

云原生平台上的创新发生得更快,因为研发只支持一个应用程序版本,而不支持多个软件版本,这在本地部署中经常发生。当一家公司被迫维护一个软件应用程序的多个版本时,它具有分散公司开发团队注意力的不幸效果,从而减慢了开发速度。

5、方便

当向云软件添加新功能时,它们通常会同时向所有客户推出,客户无需进行任何安装。新的云功能具有自动软件集成。新功能似乎神奇地出现在云中。另一方面,本地软件的新安装或补丁通常是客户的痛点。云消除了维护和更新系统的麻烦。

6、可扩展性

云计算能够以自动化方式扩展或缩减 IT 资源,以响应不断变化的计算需求。

7、更适合“随时随地工作”

员工不再需要在公司办公室工作。云可以允许从任何设备和具有互联网连接的任何位置进行高效工作。

防止违规作为竞争优势

CrowdStrike 从一开始就有一个理念,即保护台式机、笔记本电脑、移动电话、服务器和平板电脑等终端设备免受不良行为者的破坏。现在,在这一点上,很多人可能会说,“像赛门铁克(纳斯达克股票代码:NLOK)、迈克菲(纳斯达克股票代码:MCFE)和 Mandiant(纳斯达克股票代码:MNDT)这样的传统安全公司难道不会防止被入侵吗?”

嗯,是和否。

许多传统的安全公司在几十年前就以预防和修复病毒的理念开始,后来改变了他们的使命,包括防范远程访问木马 (“RATS”) 和其他恶意软件。

虽然这看起来有点微妙,但每个人都应该明白,虽然有时会因恶意软件而导致安全漏洞,但安全漏洞通常是通过其他攻击方法造成的。

CrowdStrike 管理层最近提到,其自己的数据显示,68% 的攻击甚至不使用恶意软件。例如,对于身份盗窃,没有恶意软件可以阻止。另一个例子是黑客只是利用软件漏洞。

CrowdStrike 的解决方案可监控最终用户设备是否存在传统防病毒软件甚至无法检测到的威胁。这是一种竞争优势,因为最终公司想要的是防止违规行为,无论违规来源是通过恶意软件、身份盗用还是漏洞利用,而 CrowdStrike 可以防止上述所有情况,而竞争对手一直在进一步下滑落后,因为他们继续推广恶意软件预防策略,而不是阻止违规的综合策略。

CrowdStrike 管理层的远见是制定专注于阻止违规行为而不仅仅是阻止恶意软件的战略,在当今市场中尤为突出,这也是 CrowdStrike 被许多人认为拥有最佳安全平台的原因之一。

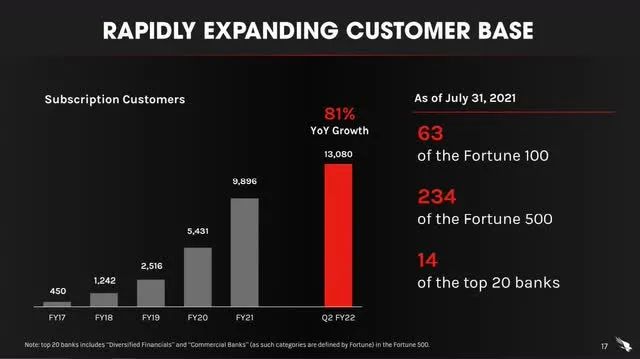

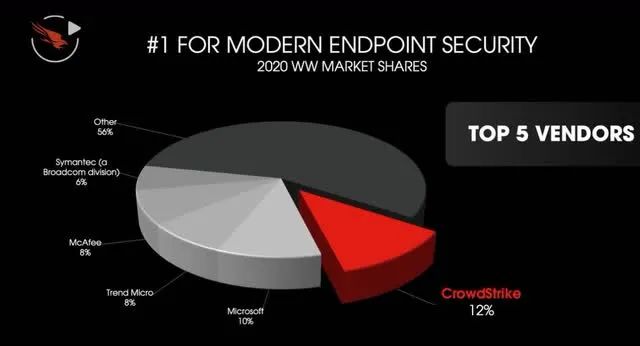

Falcon 平台在防止漏洞方面的实力的最好证明是其市场份额的快速增长,因为该公司的品牌被客户认为是最佳的安全解决方案。在 22 财年第二季度,CrowdStrike 在大型企业、中型市场和 SMB 客户中的份额增加,上个季度的净新客户增长率有所加快。

在进入安全市场的十年内,CrowdStrike 品牌被视为安全领域的黄金标准,并已成为端点安全市场份额第一的供应商,击败了存在数十年的传统竞争对手。此外,如果将所有被归类为下一代安全公司的公司加起来,它们的市场份额仍然低于 CrowdStrike 现在享有的市场份额。

强大的护城河

在我最后一次写关于CrowdStrike,我去更深入地CrowdStrike的护城河是帮助有效地避开竞争。我在四月份谈到的护城河是:

1、CrowdStrike 拥有强大的网络效应护城河。

2、CrowdStrike 拥有来自规模经济增长的经济护城河。

3、CrowdStrike 有一个转换成本护城河。

正是因为 CrowdStrike 的商业模式已经产生了如此强大的护城河,我认为安全行业内的竞争不太可能在短期内影响 CrowdStrike 的增长。

如果 CrowdStrike 的增长确实放缓,我认为这更多是因为 CrowdStrike 在某种程度上促进了数字化转型增长,而大流行对推动大量数字化转型增长产生了影响。我认为,由于整体数字化转型和云增长在未来几个季度放缓,像 CrowdStrike 这样的大多数高价值 SaaS 股票可能会在明年经历增长放缓,但在接下来的三到五年内,CrowdStrike 应该会基于其强劲的表现击败市场通过其强大的护城河,新客户的增长和客户的强大保留。

Falcon 平台优势

除了我已经提到的三个护城河之外,另一个竞争优势是 Falcon 平台处理的数据比任何其他安全公司都多,每天处理的高保真信号超过 1 万亿,CrowdStrike 的专有 AI 模型使用这些数据来阻止数据比所有其他安全公司更有效地破坏漏洞。

如今,几乎所有安全行业的公司都在使用人工智能。简单地说,人工智能的使用不再是一种竞争优势,因为每个公司都有人工智能,但竞争优势是 CrowdStrike 收集的数据的规模和质量。因为 CrowdStrike 是云原生的,所以它有能力处理比安全行业所有其他公司更多的高质量数据,这表明它在阻止违规方面取得了成功。

CrowdStrike 收集的数据量使 Falcon 能够从众包和规模经济中受益,这是当今市场上其他解决方案所没有的,而这种数据优势使 Falcon 的 AI 算法具有独特的效果。

CrowdStrike 对自己的能力非常有信心,以至于它提供了防泄露保证,而且我相信我在 10 月份的投资者产品简报中听到 CEO 提到 CrowdStrike 从未需要为其任何客户支付该保证。如果这是真的,那就证明了这个解决方案到底有多强大。

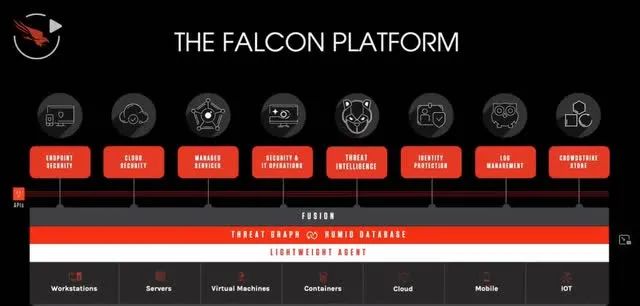

Falcon 平台目前有 21 个不同的模块,其中包括公司管理层在最近的产品简报中讨论的最近添加的模块,这甚至不包括该公司最新收购的零信任公司 SecureCircle。

在一小时的演讲中讨论了几个有趣的新模块,其中 CEO George Kurz 和 CTO Michael Sentonas 回顾了 CrowdStrike 背后的一些历史和公司的一些最新模块,但我只想专注于一个重要的模块今天 CrowdStrike 的新功能,即Humio 收购。

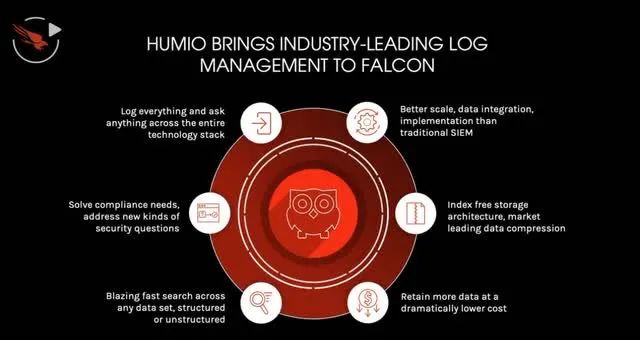

当我第一次读到那次收购时,我认为这家公司只是一个云日志管理和可观察性工具。我原以为 CrowdStrike 只是制作了一个新模块,复制了 Datadog(纳斯达克股票代码:DDOG)的许多功能,但 CrowdStrike 除了将 Humio 变成一个云日志管理模块之外,还有更大的计划。

虽然我相信 CrowdStrike 仍会将 Humio 作为独立服务提供,但此次收购最令人兴奋的是 CrowdStrike 宣布了将 Humio 与 Threat Graph 集成的计划,就每个人都能理解的而言,CrowdStrike 很快将能够提供一项服务以其他安全供应商无法比拟的速度和规模称为XDR(扩展检测和响应)。然后,客户将可以快速访问对不同情况的可操作见解,并获得实时保护以防止违规。有效的实时保护是许多公司努力实现的最终目标。

正是由于我对由 Threat Graph 和 Humio 提供支持的 CrowdStrike XDR 等产品的了解,我对 CrowdStrike 与其他安全供应商的竞争地位感到非常积极。目前,我认为没有任何公司能够快速赶上 CrowdStrike 的全部功能。

CrowdStrike Q2 FY22 结果

CrowdStrike 将在 2021 年 12 月 1 日星期三收市后报告 22 财年第三季度的数据。

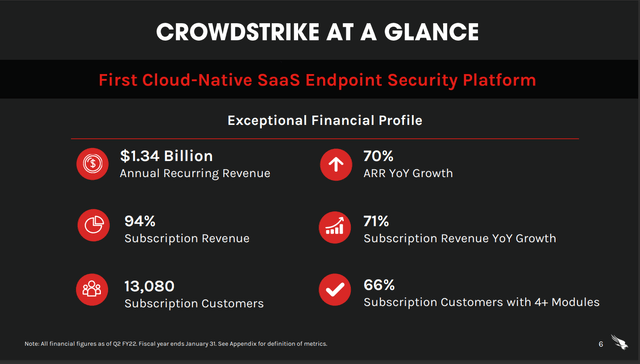

以下是上个季度第二季度报告中引起我注意的一些数字,这些数字显示了公司在 22 财年上半年的进展。

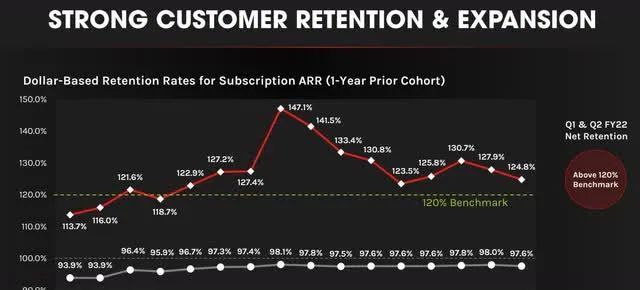

我希望在 SaaS 公司中看到的更重要的事情之一是客户保留和扩展,许多分析师认为这是最重要的 SaaS 指标之一。衡量保留和扩展的指标是基于美元的净保留率 (“DBNR”) 比率,该数字等于期初收入 + 升级 - 降级 - 流失除以期初收入。

DBNR 数字大于 100% 意味着现有客户群的增长超过了该客户群的任何损失。理想情况下,我们希望看到一家公司的扩张远远超过因客户流失而损失的收入。

DBNR 值超过 120% 的 SaaS 公司被认为是高于平均水平的公司。125% 的数字被认为是“一流的”,任何超过 130% 的数字都被认为是一家提供真正精英数字的公司。

从下图可以看出,CrowdStrike 历史上曾两次达到 140% 以上。CrowdStrike 的 DBNR 数字为 120% 的基准,它在过去三年中一直超过这个数字。与其他公司相比,始终高于 120% 的公司获得的市场倍数通常要高得多。在上个季度,CrowdStrike 的 DBNR 为 124.8%。

许多人认为流失是衡量 SaaS 公司的最重要指标。流失率是直接用总收入保留率 (“GRR”) 数字衡量的,这衡量的是公司客户群的年收入损失,不包括扩张收入(交叉销售、追加销售)或价格上涨。

最大 GRR 数为 100%,这表示保留现有客户的所有经常性收入。根据 Klipfolio 的数据,在所有 SaaS 公司中,毛保留率的中位数约为 90%。对于面向中小型企业 (SMB) 进行销售的 SaaS 公司,良好的毛保留率为 80%。CrowdStrike 在最近一个季度录得 97.4% 的 GRR,这是同类数字中的佼佼者,这个数字显示了 CrowdStrike 护城河在留住客户方面的压倒性力量。

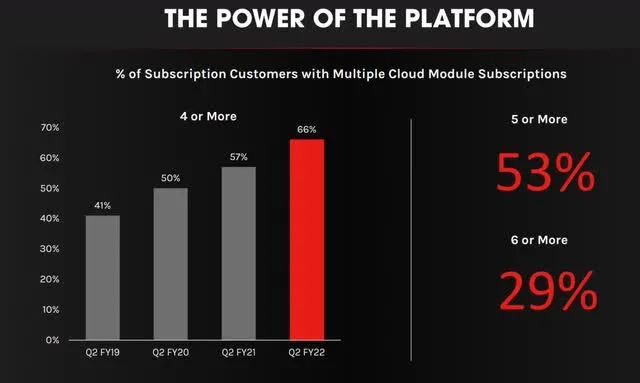

CrowdStrike 是一家为不同用例创建大量模块的公司。我们希望 CrowdStrike 能够交叉销售这些模块。CrowdStrike 提供了跟踪模块采用进度的指标。第二季度,采用四个或更多模块、五个或更多模块和六个或更多模块的订阅客户分别增加到66%、53%和29%,显示出模块采用率的优越增长。

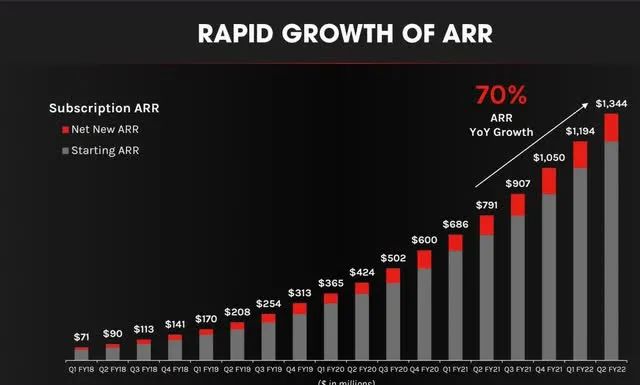

SaaS 公司要遵循的另一个重要数字是 ARR 或 MRR。ARR/MRR 数字代表公司期望重复的收入金额。这个数字也被认为是对未来增长的预测。上个季度,CrowdStrike 的 ARR 同比增长了 70%。

当然,收入数字也很重要。

CrowdStrike 以 1.4 的幻数结束了第二季度。根据 Klipfolio 的说法,神奇数字是一个比率,它显示了每花费一美元的销售和营销费用所获得的年度经常性收入增长。该数字是衡量公司运营效率以及销售和营销支出可持续性的指标。幻数的理想范围是 1 到 1.5。任何低于 1 的数字都可能表明该公司对 S&M 进行了过度投资,而任何高于 1.5 的数字都可能表明该公司对 S&M 投资不足。

1.4 分表明 CrowdStrike 有增加 S&M 投资的空间。

CrowdStrike 的40号规则是令人兴奋的 80%。提醒一下,40 法则规定增长率加利润率应超过 40%。

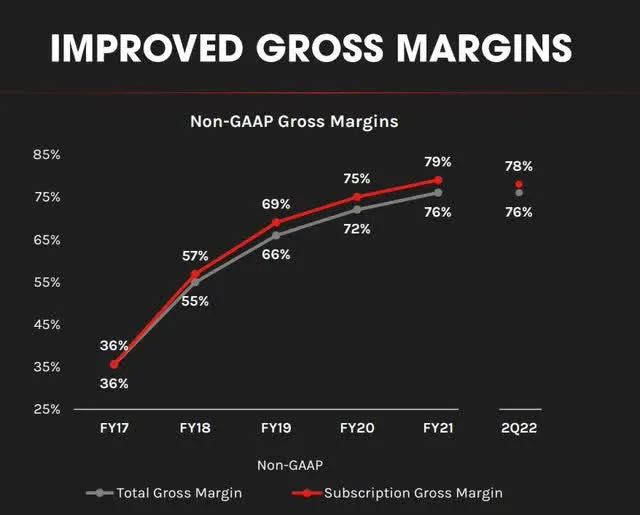

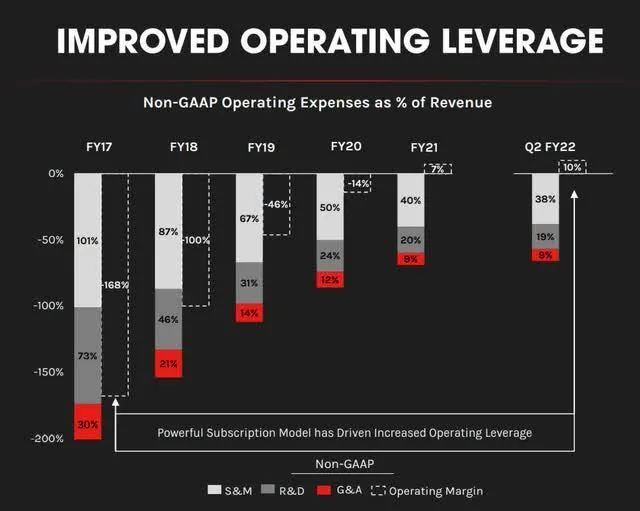

最后但并非最不重要的一点是,我们希望看到利润率的提高和经营杠杆的增加,这些数字显示在以下图表中。

在我看来,CrowdStrike 展示的基本数据完全支持公司的估值。如果将这些数字与所有其他 SaaS 公司进行比较,CrowdStrike 几乎在每个指标中都位居榜首或接近榜首。

资产负债表

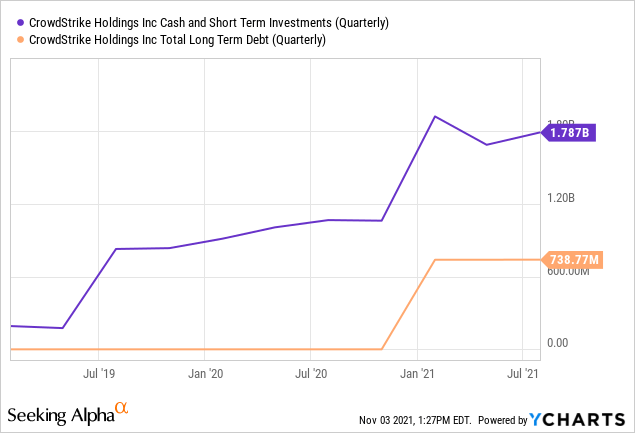

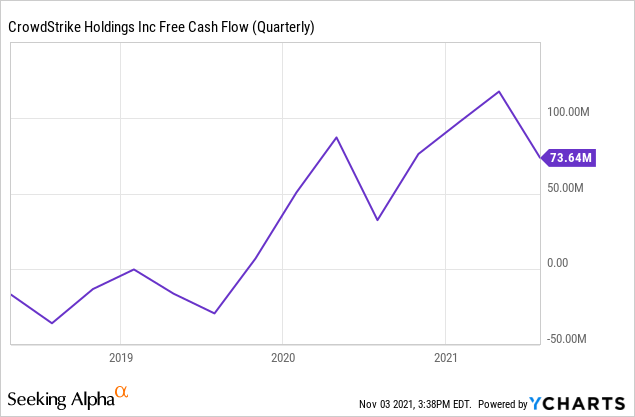

CrowdStrike 以强劲的资产负债表结束了第二季度。现金和现金等价物增加至约 17.9 亿美元。流动负债减去递延收入为 2.5385 亿。长期负债73877万元。第二季度运营现金流为 1.085 亿美元,自由现金流为 7360 万美元,占收入的 22%。CrowdStrike 的资产负债表能够完全支持未来的增长计划。

CrowdStrike 预计第三季度总收入将在 3.58 亿美元至 3.653 亿美元之间,同比增长率为 54% 至 57%,其中订阅收入是增长的主要驱动力。CrowdStrike 预计非 GAAP 运营收入在 2940 万美元至 3470 万美元之间,CrowdStrike 的非 GAAP 净利润预计在 1970 万美元至 2500 万美元之间。归属于 CrowdStrike 的摊薄非 GAAP 每股净收入预计在 0.08 美元至 0.10 美元之间。

CrowdStrike 目前预计 22 财年总收入将在 13.912 亿美元至 14.094 亿美元之间,反映出比上一财年的 59% 至 61% 的增长率。非 GAAP 运营收入预计在 1.385 亿美元至 1.521 亿美元之间。归属于 CrowdStrike 的非 GAAP 22 财年净利润预计在 1.029 亿美元至 1.165 亿美元之间。归属于 CrowdStrike 的非 GAAP 每股净收入预计在 0.43 美元至 0.49 美元之间。连续第二季度提高了全年指导。

当前估值合理吗?

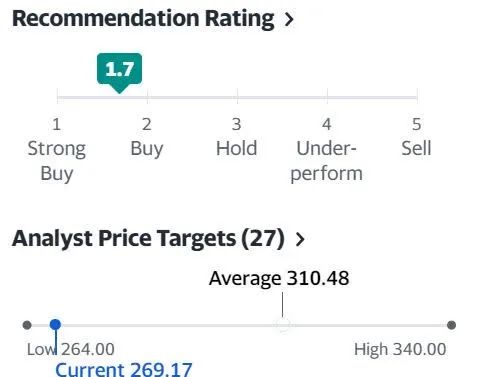

以上基于 27 位华尔街分析师在过去 3 个月内为 CrowdStrike 提供的 12 个月目标价格。平均目标价为 310.48 美元,高预测为 340.00 美元,低预测为 264.00 美元。平均目标价较上一价 269.17 美元上涨 15%。

总体而言,大多数分析师似乎对 CrowdStrike 的股票非常看好,其背后的可能原因是 CrowdStrike 提供了“一流”的数字,不仅针对安全行业,而且在所有 SaaS 公司中,SaaS 公司通常是估值最高的公司整个市场的企业。

在我看来,CrowdStrike 的最大风险是宏观经济。通胀上升、利率上升以及大流行已经造成和仍在造成的破坏带来的不确定性,可能会严重影响投资者支持高估值股票的心态。

CrowdStrike 已经完全确立了自己作为“安全性 Salesforce”的地位,并且在特定的安全行业和一般的 SaaS 公司中都提供了“一流的”基本数字。该公司正在利用其先发者的竞争优势和护城河来主导安防行业。即使以目前的估值,CrowdStrike 也适合激进的成长型投资者,其时间表为三到五年。

精彩评论